De buen rollo. Lee lo que escribo y trata de dejar un poco de lado lo de tu libro.

pongo ejemplos de la bolsa española porque la conozco mas, pero veras muchos mas ejemplos similares fuera porque la bolsa española es de juguete y ya ves suficientes cosas...

Pones ejemplos de la bolsa Española cuando yo dejo claro que NO RECOMIENDO LA BOLSA ESPAÑOLA.

Me cuentas que hay mas ejemplos fuera, pero tampoco hablas de los valores de los que yo hablo, los que yo recomiendo, o ni tan siquiera la metodología de selección de valores que varias veces he explicado y que vuelvo a repetir:

- No Españolas.

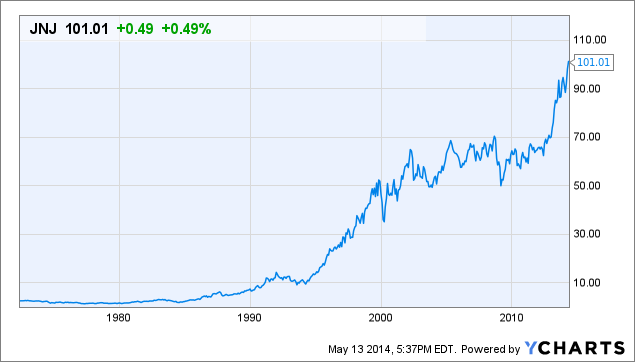

- Con muchos años en el mercado.

- Mínimo 5 años de dividendos (en realidad 10 para mi gusto).

- Unos fundamentales creibles.

- Industrias relevantes.

aqui hay 3 errores:

1. pensar que la cotizacion en bolsa es un reflejo fiel de sus fudamentales, y esto no es asi, la cotizacion en bolsa es lo que alguien esta dispuesto a pagar por una empresa, y no hace falta que sea mayoritario, basta que sea una cantidad de inversores que para un momento dado sea significativa para que lo que ellos valoren sea el valor de la empresa que a ti te van a pagar, es como si el oceano esta a 15º, echas una gota de agua a 20º y todo el oceano se pone a 20º...

Tu error es no querer leer que

estoy aburrido de escribir que el valor de cotización es, para el inversor por dividendos, secundario.

Lógicamente es bueno comprar acciones baratas, pero no confundamos éso con comprar gangas. Por ejemplo, Amazon. Hubo un tiempo en que amazón valía 400 euros. ¿Estaba barata? No para los que dejaron pasar la oportunidad de comprala a 200. Pero si te fijas en los fundamentales verás que Amazon a 400 euros era una ganga. Mírate su PER, mira su deuda, mira su proyección, y verás que merecía la pena.

2. pensar que los fundamentales determinan el exito de una inversion, que si tiene buenos fundamentales tiene que salir el beneficio y ganaremos dinero, y esto no es necesariamente asi, en algunos casos y en algunos momentos lo es, o lo fue, pero no siempre es asi.

Explícame la diferencia entre "no es necesariamente así" y "no siempre es así", y cómo usas ese contexto para definir su una acción es correcta o no.

El S&P500 se basa en fundamentales. De hecho, para poder entrar necesitas POR huevonES:

1. Ser americana.

2. Tener casi 10 billones de capitalización.

3. Tener mucho líquido.

4. Llevar un tiempo en positivo.

¿Son todas las empresas del S&P500 buenas? NO. ¿Estar en el S&P500 es NECESARIAMENTE un símbolo de que la empresa va a tener éxito? NO. ¿Es eso siempre así? NO.

Por eso yo hago mi valoración individual de cada empresa que quiero en mi cartera.

Así que revisemos mi cartera:

- Tengo casi 30 valores.

- Casi todos (+80%) son dividenderas.

- Todos menos 5 estan en verde.

- De los que están en rojo, el "peor" está a -1.87%. El mejor a -0.46%

- De los que están en verde, el "peor está a +0.18%. El mejor a +44.76%. Aqui ni meto a Xiaomi porque la compré a 1.4 y ahora está casi a 3.

- ...y eso sin contar los dividendos.

Casi todos los valores se rigen estríctamente por un estudio basado, principalmente, en que las empresas deben repartir dividendos durante años, que éstos deben estar entre el 4% y el 7%, y los fundamentales.

Llevo haciéndo ésto desde despues del 2001.

¿Me estas diciendo, con los datos que te estoy poniendo encima de la mesa, que porque "no necesariamente" se cumplan los fundamentales no es una buena estrategia?

Pero voy mas lejos: ¿Recuerdas la lista que te puse anteriormente de los 10 mejores inversores del mundo que son en su totalidad dividenderos? ¿Me estas diciendo que ellos también estan equivocados?

3. pensar que si en algun momento la cotizacion no refleja los fundamentales es por ineficiencias del mercado y que al final el tiempo pone todo en su sitio, esto tambien es falso, una empresa con beneficios estables en el tiempo o incluso incrementandose año a año nos puede dar perdidas estables, y cuando pensamos que el tiempo la pondra donde debe estar, se tuercen los ingresos, cambian las cicunstancias o algo externo como una OPA da por finalizada nuestra aventura en una empresa con buenos fundamentales y solo nos llevamos perdidas.

Y dale con la cotización...repite conmigo, por favor:

EN ÉSTE HILO LA COTIZACIÓN ES SECUNDARIA.

Te pongo un ejemplo: Yo creo haber tenido a Deutsche Telekom a -2%. Sin embargo, me dieron mas de un 4% en dividendos. Ahora Deutsche Telekom está a +10%. ¿Entiendes que la cotización, dentro de la lógica, es relativamente secundaria?

Si un valor es bueno y su cotización es baja suele ser porque esta barato. Por eso es bueno comprar según que valores en tiempos de crisis.

pensar de esta manera es como pensar que la justicia se impone, que la ley es justa e igualitaria y que vivimos en un estado de derecho y en un sistema financiero donde se cumplen ciertas normas, esto es no haber perdido la inocencia, porque no tiene nada que ver con la realidad, tenemos un sistema finaciero intervenido desde hace años con el unico objetivo de destruirlo, si nunca se han cumplido mucho las reglas del juego ahora despidete porque esos tiempos no volveran, ahora la unica regla es la destruccion del sistema financiero, la industria y el bienestar.

...y sin embargo, la práctica totalidad de mi cartera basada en fundamentales esta en verde.

hay que ser muy prudente porque la anterior normalidad ya no existe, la nueva normalidad es la quiebra, cada vez vamos a ver mas empresas quebrar, y la que no quiebre por si sola y las circunstancias externas, la quebraran con topos, y la estrategia de inversion tiene que contemplar esta normalidad, refugiarse en empresas, sectores o paises donde mas tarde llegue el NWO...

Hamijo, tengo 43 tacos. Me comí entera la crisis del 2001 (torres gemelas + .com) y de hecho esa fue mi "mili" financiera. Ahí aprendí mucha historia. Estudié muchas crisis a partir de la de los tulipanes de 1637 pasando por la de 1929 hasta llegar a la energética de los años 70.

Éso me preparó sin saber para la siguiente crisis, la del 2008, y de hecho esa crisis me hizo pasar de tipo normal a clase media. El 70% del dinero que tengo hoy en dia proviene de los ejercicios que realicé durante esa crisis.

En otras palabras: En el 2021 vamos a ver un paro huevonudo y en el 2022 (mas o menos sobre Marzo) tendremos otra caida en bolsa. ¿y?

Mi plan para el 2021-22 es el siguiente:

1. Cobrar los dividendos del 2021.

2. Poner stop-loss a finales del 2021.

3. Esperar tranquilamente a que salte el siguiente evento, y ganar dinerito en las caidas de las empresas.

4. Recomprar empresas en 2023 cuando empiece la nueva subida.

el 4º punto que dices es muy interesante, que el dividendo es como un sueldo de un trabajador de la empresa, pues mira, el mundo es de los que tienen un sueldo, no de los empresarios, entendiendo por empresario el que tiene unas cuantas acciones de una empresa sin tener el control, una empresa puede ir directa a la ruina durante años, comerte los mocos como accionista, pero el que tiene un sueldo en la empresa se esta llevando tus perdidas, el sueldo no esta supeditado al exito de la empresa, y si lo esta, solo en una pequeña parte, es mas, cuanto peor vaya la empresa menos significativa sera la parte variable y mas se apretara en la parte fija, grandes fortunas se han hecho en empresas que iban directas a la quiebra con los accionsitas perdiendo sus patrimonios, que se lo digan a cierto personaje que cuanto mas perdia prisa mas se subia el sueldo y hoy esta forradisimo gracias a la quiebra de la empresa.

Ejemplos que apoyan tu tesis y que no son Españolas: Enron y Wirecard. ¿Y?

Vuelves a usar ejemplos Paco de situaciones que suelen darse en empresas españolas (por eso

no recomiendo empresas españolas).

Cuando yo estudio una empresa no solo estudio los fundamentales sino también quienes son sus inversores o cuántos años lleva el CEO en su puesto.

dicho de otra manera que todo el mundo comprende o deberia comprender, que en todo grupo humano el que mangonea es el que se lo lleva crudo y el resto se come los mocos, llamese, empresa, cooperativa, sindicato o comunidad de vecinos...

Yo prefiero verlo de otra manera: Dejar que las acciones, y no las palabras, definan los resultados.

El mes que viene publicaré un resumen de lo que hice en el 2020. Creo que el 99% ya lo he ido diciendo en éste y otros hilos, pero por tenerlo compilado.

Ahí podrás ver, bien resumidito, las empresas que estan en mi cartera, los dividendos que han dado, y también un listado de empresas que tengo a ojo para el 2021. Podrás así comprobar, con datos e histórico (siempre puedes releer éste hilo) si me he equivocado mucho o poco, y de si mis posiciones son o no válidas.

¿Que podría haber hecho mas dinero si hubiera hecho ésto o aquello? Pues seguramente. Los toros se ven bien desde la barrera.

¿Que me ha quedado una cartera de valores segura, fiable, apañadita, con empresas muy conocidas, con buenos dividendos, y un futuro en 2021 que se vé que va a ser bastante bueno? Pues yo creo que también.