Hoy traigo una idea de inversion para los amantes del riesgo.

Fingertango TICKER : 6860 en HK

MODELO DE NEGOCIO

Se dedica a los juegos de moviles en China, concretamente a los SLG. El regulador chino lleva un par de años metiendo rejonazos a diestro y siniestro, especialmente en los videojuegos ya que los considera opiáceos

. Ello ha provocado un retraso en la concesión de licencias según la empresa. Actualmente tienen 9 licencias concedidas pero están dejando morir los juegos que sacaron pre-regulació, decisión que me parece acertada ya que están ahorrando mucha pasta este año en publicidad. Según la empresa los ingresos han ido decreciendo por el ciclo de vida de estos juegos, los cuales se encuentran en su fase de madurez. Supuestamente, esta decisión del gobierno y el retrasar algo los nuevos juegos provocan que los ingresos nuevos se empiecen a generar en 2021. O eso dice la empresa.

PRIMERA SOSPECHA.

MISCELÁNEA

De otra parte, están recibiendo bastante dinero por la cantidad ingente de caja que tienen. De hecho, en uno de los últimos reports ocurre una cosa rara. En uno de esos “securities” que prestan, le han prestado dinero a una empresa de Hong Kong que no cotiza, colateralizando los 250M HKD de principal a unas cuentas a clientes por cobrar a nombre del emisor. Esta deuda tenía que haber sido repagada en diciembre, si bien, por parte de Fingertango se le dió 6 meses más al deudor hasta junio. En junio, Fingertango registró ante el regulador un DEFAULT por parte del emisor. Tras registrar el Default, unos días más tarde registraron la notificación por parte de un juzgado de HK diciendo que el EMISOR les ha denunciado porque nunca efectuaron los 250M.

SEGUNDA SOSPECHA.

Hasta aquí, no tiene puñetero sentido ninguno que si firmas un contrato año y medio atrás y no te hacen el ingreso, no denuncies antes y justo denuncies cuando Fingertango registra ante el regulador el default. Parece un intento desesperado de sacar dinero. Si se ha hecho ese ingreso, debería ser fácilmente demostrable. Aquí, creo a Fingertango, sin embargo, no me gusta un pelo que la deuda este colateralizada a las cuentas por cobrar de la otra empresa porque puede estar amañada contablemente y desconozco si la otra empresa ha podido cobrar esas cuentas sin que Fingertango pueda cobrar los 250M HKD.

DIRECTIVA

En 2020 y 2019 estos es el skin in the game que tenemos Mr. Liu Jie 52.18%, Mr. Zhu Yanbin 7.69%, Mr. Wang Zaicheng 0.77%

En 2018: Mr. Liu Jie 55.66%, Mr. Zhu Yanbin 10.77%, Mr. Wang Zaicheng 0.77%, Mr. Wu Junjie 5.20%

Es decir, en 2019 la directiva soltó acciones, aproximadamente un 10%. Salieron a cotizar en 2018.

TERCERA SOSPECHA.

AUDITORÍA INTERNA Y EXTERNA

Pues resulta que durante el año fiscal de 2019 decidieron destituir a PWC como auditor en una junta extraordinaria con el 100% de los votos. Según Fingertango, no confiaban en PWC porque ponían trabas y solicitiban mucha documentación sobre la deuda de 250M HKD, ya que al estar colateralizada sobre una empresa no cotizada necesitaban documentación para auditarlo. Vamos, que largaron a PWC por hacer su trabajo. Con dos huevones.

¿Que es lo que creo que ha pasado? Que la directiva, tratando de sacar rédito a la tesorería compraron deuda de unos piratas. O simplemente que los piratas son familiares de la directiva y están robando al accionista en su cara.

En cualquier caso que echasen a PWC solo por esa documentación hace que el resto del balance sea legit según PWC. Si miramos la parte positiva es que en 2018 auditaron 570M HKD de cash y el resto de los activos, 1100M HKD son activos asimilables a Cash tales como depositos, inversiones en bonos, inversiones en unlisted... Etc. Me cuadra que quisiesen colocar 250M del balance al 7% y les hayan bombachado.

Por otra parte el auditor interno habia sido contratado por 3 años y en junio no ha renovado o no le han renovado. No sabemos quien ha tomado la iniciativa pero sería interesante saberlo para ver si lo han largado por cagarla o se la ha largado porque lo presionaron para que aprobase los 250M HKD.

Los números

La empresa cotiza por unos 320M HKD.

Genera unos 120M HKD de beneficio tirando muy muy muy la baja.

En caja, si nos creemos al auditor, tiene 520M HKD en caja, 99M HKD en depositos. Luego en "Notes receivables" tiene 208M HKD que es donde estaría el préstamo de 250M HKD, que por cierto, han reducido la deuda de 223M HKD a 208M HKD y en "other Receivables" tiene 407M HKD (préstamos a terceros garantizados con acciones).

Por tanto, teniendo en cuenta que tiene 209M HKD de Liabilities nos queda un EV negativo de 90M HKD solo contando Cash y depositos o lo que es lo mismo, nos estarían regalando -0.09 HKD/Acción

Si tenemos en cuenta que casi todo el activo es cash o asimilable al cash y tenemos en encuenta la deuda de 208M HKD, tenemos unos 1400M HKD, con lo cual el EV es -900M HKD o unos -0.45HKD/acción.

La acción cotiza a 0.17 HKD. En caso de que la desguacen nos darían 0.09HKD o 0.45HKD (suponiendo que la contabilidad sea correcta)

PER 3 usando beneficios extremadamente bajos de 100M

La tesis es sencilla, pensar que han timado a la directiva y que en caso de quiebra hacer un acto de fe de que el dinero va a estar ahí. Insisto, llamadme loco, pero creo que la pasta está ahí y que la directiva en un momento se vio bien jodida por el regulador con la tesorería llena e intentaron paliar la pérdida del negocio principal con ingresos financieros. Si el dinero realmente está ahí, sacan juegos nuevos en 2021, recompran acciones como hicieron en 2018 o pagan dividendo, esto puede ser una multibagger.

Otra cosa que me hace pensar que el dinero está ahí (además de por PWC) es porque los tios lo están moviendo a diferentes activos financieros para sacarle rentabilidad. Seguramente abra posición no sin antes mandarle un email a los de IR preguntando por PWC y la deuda de 250M HKD. La directiva y al auditor la he buscado en google y no tiene problemas de fraude, pero si alguien puede buscar más intensamente se lo agradeceré.

Creo que si fuese un robo, habria otras formas más discretas que metiendo a la justicia y al regulador de por medio haciendo público un default. Podrían haber simulado haber comprado un activo de cosa a un private equity y no se entera nadie.

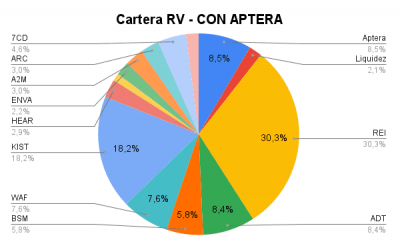

Mi operativa va a ser dejarle camelar a la empresa durante dos semanas y cuando se estabilice al miedo por el regulador Chino, entrar seguramente con lo que rote de BSM.

: El margen de seguridad es de un 80% respecto del valor en libros y de un 97% del valor por la consultora. Si el mercado inmobiliario chino cae un 80% es cuando empezamos a perder dinero (siendo conservadores y usando la valoración en libros).

: El margen de seguridad es de un 80% respecto del valor en libros y de un 97% del valor por la consultora. Si el mercado inmobiliario chino cae un 80% es cuando empezamos a perder dinero (siendo conservadores y usando la valoración en libros).