Muy buen analisis¿Serías capaces de explicarme por qué merece la pena una inversión en dividendos en lugar de la estrategia boglehead, cartera permanente de Brownie, etc?

Desventajas de las invertir en dividendos.

1) Selección de empresas

2) Coste de gestión

3) Ruido

4) Fiscalidad

Impuestos al 100% del capital

obtenido.

Doble imposición

Pérdida de control

5) La falacia del dividendo seguro

6) Diversificación insuficiente

7) Amplificación del <<dolor>>

8) No necesitas el dividendo en fase

de creación de cartera.

1) Selección de empresas

El primer paso para invertir en empresas de dividendos es elegir en qué empresas vas a invertir, o por cuales vas a empezar. Normalmente es algo progresivo, poco a poco vas añadiendo nuevas empresas y vas haciendo crecer la cartera, intentando que esté cada vez mejor diversificada.

Pero ¿cómo elegir qué empresas comprar?

Lo habitual es escuchar qué dice la comunidad y los «expertos», bien sean bloggers, foreros, publicaciones, prensa, etc.

El problema es que todas estas vías tienen muchos sesgos asociados. Siendo algunos de ellos: El país de la fuente, la situación económica del momento, la opinión de la prensa, las opiniones personales, el análisis de datos pasados.

Al final, acabas con un subconjunto de empresas que son potenciales compras, y que parecen apetecibles para otros. Ahora debes decidir si lo son también para ti.

En ese momento, haces tu propio análisis en la medida de tus posibilidades. Fundamental y quizás también técnico (para tener una confirmación respecto al timing) y si este análisis es positivo, ejecutas una compra, probablemente parcial, para así poder ponderar en el futuro, normalmente a la baja.

En la elección de tu próxima compra deberás tener en cuenta también el sector de la empresa, el país, la divisa, la competencia y muchos otros parámetros si quieres que tu cartera esté medianamente bien balanceada.

El problema es que la elección de empresas, como ves, es muy limitada y los criterios de compra pueden ser tan diversos y ambiguos que es difícil ser realmente metódico y mantener la cartera en orden y bien equilibrada y diversificada.

En mi caso, he tenido acceso a la información de foros donde escribe gente con mucho más conocimiento que yo, he leído mucho, he estado suscrito a la OCU, tenido acceso a los informes detallados de Morningstar, a diversas publicaciones de pago en inglés, aprendido sobre análisis técnico y contrastado con análisis de expertos. Pero nada de esto ha sido de la más mínima garantía a la hora de hacer buenas o malas compras.

De hecho, las mejores compras que hice fueron las primeras, cuando no tenía ni idea de nada y acerté de pura chiripa. O quizás por el mero hecho de no seguir lo que hacía la mayoría (al no conocer nada del mundillo) y no estar condicionado por factores externos.

Es decir, invertí al azar, y el puro azar fue mejor estrategia que dedicar tiempo a analizar empresas… paradójico, ¿no?

En cualquier caso, tras mucho tiempo dedicado a la selección de empresas, no creo que haya ningún factor de peso que indique que ese esfuerzo merezca la pena. En mi caso no ha aportado ninguna rentabilidad extra si no todo lo contrario, ha sido tiempo y dinero perdido. (Bueno, he ganado en sabiduría , que no es poco).

2) Coste de gestión

No me refiero a coste económico si no a coste de tiempo.

Tener una cartera de empresas de dividendo medianamente diversificada supone tener bastantes empresas. Con un número entre 50 y 100 ya podemos hablar de una diversificación medianamente aceptable para esta estrategia.

La consecuencia de tener esa cantidad de empresas es que el tiempo dedicado a gestionarlas se dispara.

Me gusta anotar cada dividendo y cada movimiento que hago en mi hoja Excel. Yo tenía 40 empresas y cada mes tenía que hacer entre 5 y 10 anotaciones. Acceder a cada broker, crear la entrada, apuntar con sumo cuidado para no confundirme, etc.

Cada empresa supondrá un pequeño coste adicional en cualquier requisito fiscal o informativo.

En mi caso tenía que informar de una gran cantidad de ellas en el D6 y en el 720 (más riesgo de equivocarse y más multa potencial).

A más empresas, más splits, contrasplits, script dividends, votaciones, avisos, cambios de ISIN y todo lo que te puedas imaginar.

Las empresas realizan multitud de operaciones corporativas que al común de los mortales no le deberían importar y que no aportan nada a su vida. Pero si tiene esa empresa en cartera tendrá que estar informado para no liarla en la declaración de la renta o en algún papeleo. Todo eso consume tiempo.

Tener a buen recaudo tu rebaño de acciones también requerirá hacer tus gráficas, averiguar el sector de cada una, el macrosector, a cuanto compraste, vendiste, el cambio de divisa, retención en origen, en destino. Todo bien anotadito…tiempo y más tiempo.

¿Cada cuánto tiempo vas a revisar si la empresa va «bien»? ¿Leerás los informes trimestrales? ¿De todas? ¿Harás análisis técnicos de seguimiento? ¿Mirarás las compras o ventas de insiders? ¿Leerás los foros y la prensa para estar informado? y muchas más cuestiones, tantas como quieras plantearte y nunca estarás lo suficientemente bien informado sobre las empresas de tu cartera.

Tiempo y más tiempo, que no reporta nada en términos de rentabilidad, pero que deberás consumir para mantener tu cartera Frankenstein ♂ con vida.

3) Ruido

Es bastante difícil abstraerse del ruido cuando tienes en cartera empresas con nombres y marcas conocidas.

Convivimos con esas empresas y aparecerán noticias por diversas vías que te alertarán del buen o mal momento por el que teóricamente esa compañía o sector están pasando.

Esto hace que sea más difícil controlar la parte emocional de la inversión. Y como ya sabrás, es una parte muy importante a la hora de lograr invertir con éxito.

Además, por algún motivo que no logro explicar (quizás es solo paranoia mía), las empresas que se suelen presentar en los diferentes canales de información para el inversor, como buenas o malas, suelen terminar siendo pésimas elecciones.

Llámame loco, igual es casualidad, pero hasta creo que existen manos negras que inician esas tendencias para colocar dichas compañías al inversor incauto. Siendo los primeros incautos los que se postulan como expertos, que después propagan esa información (de buena fe, no lo dudo) al resto.

En cualquier caso, la inversión en empresas de dividendo conlleva todo ese ruido asociando.

Al fin y al cabo, los inversores de a pie nunca van a poder acceder a información verídica y de primera mano sobre las empresas en las que invierten. Solo recibirán ruido maquillado de veracidad.

Eso sin contar que incluso con información veraz, tampoco es posible saber qué pasará en el futuro, hay demasiadas variables fuera de nuestro control.

4) Fiscalidad

Este punto hace referencia al tema concreto del dividendo y ha sido, en mi caso, el que más ha pesado de entre los que hoy te presento.

Me estoy refiriendo a la fiscalidad de los dividendos para un residente fiscal en España. Mientras vivía en UK todo esto no me afectaba y por tanto la estrategia tenía muchos menos puntos en contra. Si vives fuera de España tendrás que ver cómo es la legislación a este respecto en tu país de residencia, porque quizás sea mejor o pero que la de aquí.

Primero hay que aclarar que, a efectos prácticos, un dividendo es lo mismo que hacer una micro-venta, pero cuya cuantía y momento vienen determinados por la empresa y no por ti.

La empresa pierde valor en exactamente la misma proporción al dividendo que reparte, por tanto, si cobras un 5% de dividendo, sería lo mismo que si haces una venta del 5% de tus acciones en una empresa que no reparta dividendo.

Pero comparado con una venta, cobrar dividendos es pésimo fiscalmente. Estas son las tres principales razones por las que hago esta afirmación:

Impuestos al 100% del capital obtenido.

Cuando cobras un dividendo, los impuestos que pagas son sobre el 100% del importe que obtienes, como si de un interés se tratase.

Esto podría parecer lógico, pero en realidad es un atraco.

Como he dicho, un dividendo no es más que una micro venta, pero con la triste excepción de que, en el dividendo, se toma como hipotético precio de compra el valor de 0, es decir, todo habría sido ganancia.

Comparándolo con una venta parcial de acciones, si compraste a 100€, ahora cotiza a 200€, y decides vender un 5% de tus acciones para obtener 10€, pagarías impuestos por solo 5 de esos 10€, mientras que con el dividendo pagarías impuestos sobre los 10€.

Suponiendo impuestos al 20% (por simplificar), obtener 10€ vía dividendos te costaría 2€ en impuestos, mientras que obtener los mismos 10€ vía venta te costaría 1€. Es decir, en este ejemplo, los dividendos pagarían el doble de impuestos que una venta…

Esta diferencia en los impuestos pagados entre un sistema y el otro se irá reduciendo con el paso del tiempo. Ya que la hacer ventas, el precio medio de compra se irá reduciendo poco a poco, y los impuestos se irán acercando poco a poco al 100% de la venta. (En un supuesto teórico).

La cantidad total de impuestos a pagar habrá sido la misma, pero haciendo ventas habremos diferido el pago al máximo mientras que con los dividendos los habremos pagado lo más pronto posible.

No parece un buen negocio.

Doble imposición

Existen acuerdos internacionales para evitar la doble imposición, de forma que no pagues impuestos dos veces por lo mismo.

Pero la cantidad «convalidable» tiene un límite, 15%, por tanto, en países que retengan en origen más de esa cantidad, lo que exceda, lo puedes dar directamente por perdido.

Por ejemplo, si inviertes directamente en acciones suizas, los dividendos tienen una retención en origen del 35%. Podrás, en principio, recuperar un 15% de ese 35%, pero el restante 20% se quedará en Suiza.

Esto hace que la lista de países extranjeros en los que se puede invertir en dividendos sin sufrir esta penalización impositiva se reduzca a prácticamente USA, UK, Holanda y poco más.

Supongamos que te has decantado por alguno de estos países, se supone que el 15% que te retuvieron (a excepción de UK que retiene 0), te lo deben tener en cuenta en la declaración de la renta, de forma que solo pagues por lo que falta hasta la banda impositiva en la que te halles (19%, 21%, 23%).

Pues nada de eso, bueno, con suerte te computarán el 100% de esas retenciones en el extranjero, pero no siempre, ya que, si tu tipo medio efectivo es inferior al 15%, perderás la parte proporciona de dicha deducción. Esta es la ley a que aplica.

En mi última declaración me quedé con cara de póker al ver que solo podía desgravar por una parte de mis retenciones en el extranjero.

Pérdida de control

Siendo el dividendo lo mismo que una micro venta, no tiene ningún sentido que pierdas el control sobre cuándo se hace esa venta, porque, además de las consecuencias de los dos puntos anteriores, hay otra más.

Esa pérdida de control puede suponer un coste debido a la pérdida de oportunidad a la hora de poder optimizar tu factura fiscal.

Hay ciertos umbrales de ingresos a partir de los cuales puedes dejar de tener derecho a exenciones o ventajas fiscales. Si tú tienes el control de lo que ingresas, tus beneficios y pérdidas, podrás intentar ajustarte a esos umbrales para realizar tu declaración de una forma óptima. (Siempre de forma legal).

Te voy a poner un ejemplo, pero las situaciones pueden ser muy diversas.

Existe una reducción a los rendimientos del trabajo de hasta 5565€, pero que sólo es aplicable bajo unas determinadas condiciones. Siendo una de ellas, que los rendimientos por fuentes distintas al trabajo no sean superiores a 6500€. Si solo cobras dividendos, y pasan de esta cifra, estarás muy condicionado, quizás puedes aflorar pérdidas para no superar el umbral, pero si no puedes, perderás esa reducción de hasta 5565€, que bien pueden traducirse en unos 700€ más de impuestos a pagar en ese ejercicio fiscal.

Este es solo un ejemplo ilustrativo, quizás en tu caso no aplique o apliquen otros, y todas las normas pueden cambiar, pero siempre será mejor tener el control de los beneficios que afloras en cada año fiscal que no tenerlo.

5) La falacia del dividendo seguro

Una de las bondades de las empresas que pagan dividendo es que cuando ya vives de tus ingresos pasivos, el dividendo pasa a ser tu «sueldo» y, teóricamente, depender de esos pagos en lugar del precio de las acciones te permite abstraerte de los vaivenes del mercado.

Pues bien, esto no es tan bonito como parece. Porque los motivos por los que normalmente bajan los precios de las acciones de una compañía son derivados de las menores previsiones de beneficio en el futuro. Es decir, a la empresa no le está yendo bien.

¿Y qué ocurre cuando a una empresa no le está yendo bien su negocio? Que o bien necesita dinero para crecer de nuevo y salir del atolladero y/o ya no tiene tanto para repartir entre sus accionistas, con lo que el dividendo se verá reducido o eliminado.

Es decir, los vaivenes del mercado también afectarán al rentista del dividendo.

Lo que hacen muchas empresas, para dar la ilusión de estabilidad al accionista, es endeudarse más para mantener el dividendo o hacerlo para acometer los gastos de reestructuración que sean necesarios. En cualquiera de los dos casos, si la situación no reverte, el dividendo terminará por verse reducido o eliminado igualmente.

Entonces, si bien es cierto que la rentas por dividendo pueden abstraernos un poco de la situación de mercado, ya que amortiguan la volatilidad de las cotizaciones y también la retrasan en el tiempo, no es garantía de que esas rentas no se verán afectadas por una mala situación económica.

6) Diversificación insuficiente

La diversificación es clave a la hora de minimizar riesgos en cualquier tipo de inversión. La inversión en acciones no es una excepción.

Aunque lo más rentable sería acertar con la empresa que mejor lo hará de aquí hasta que pases a mejor vida y poner ahí todo tu dinero. Nadie ha demostrado que sea posible hallar un método fiable para acertar consistentemente en el largo plazo.

El problema de la inversión en empresas de dividendo es que para conseguir una diversificación mínimamente aceptable necesitarás poseer muchísimas empresas y aun así te estarás quedando corto.

Una buena diversificación debería cubrir todo el espectro de divisas, países, industrias, sectores, capitalización, etc. Además, debería contener varias empresas de cada tipo, no solo una. Para lograr una diversificación medianamente adecuada los números de empresas necesarias se disparan y no compensa seguir este método teniendo en cuenta los bajos costes que tienen hoy en día los fondos y ETFs indexados.

Es decir, un montón de trabajo para nunca lograr una diversificación realmente buena.

7) Amplificación del «dolor»

Uno de los sesgos cognitivos que explica Daniel Kahneman en su libro «Pensar rápido pensar despacio» es el de que, aún a igual cuantía, nos duelen el doble las pérdidas de lo que nos alegran las ganancias.

No depende de lo fuerte o débil que seas, es algo humano, innato, instintivo, derivado de tu condición humana, y no podrás evitarlo.

Ese dolor se multiplicará por cada una de esas empresas que poseas y que pasen por malos momentos. Caídas de un 50% en empresas puntuales no son tan raras como te pudiera parecer, yo las he experimentado en varias de mis compras.

Créeme, no podrás de dejar de pensar en que la empresa XX está a -50% y que igual tardará 10 años en volver a tu precio de compra, si es que lo hace, porque su modelo de negocio ya no funciona, todo el mundo la pone a parir y bla bla bla. ¿Te suena una que se llama Telefónica? pues eso…

Cuando compraste la empresa XX todo el mundo hablaba maravillas, pero ahora ya solo se habla de lo mala que es. Eso multiplicado por cada una de las que tengas en una mala situación y empezarás a no disfrutar de tu cartera inversiones.

Los muertos de tu armario se irán acumulando, porque para evitar el punzante dolor de vender a pérdidas los irás almacenando, bien al fondo para no verlos mucho. Como una macabra colección de errores que te atormentará cada vez que le eches un vistazo.

Al ser empresas con nombres y marcas normalmente conocidas (o que tú sabrás asociar a eventos cotidianos) será más fácil recordar y sentir ese «dolor» que si poseyeras un conjunto de ellas.

Cada empresa será un potencial punto de dolor, y para tener una buena cartera de dividendos deberás tener muchas. Bad idea.

8) No necesitas el dividendo en fase de creación de cartera.

Durante tus primeras fases como inversor, lo normal es que estés viviendo gracias a los ingresos que obtienes por tu trabajo o negocio y que estés invirtiendo el excedente que consigas ahorrar.

Si la estrategia que has elegido es la de empresas de dividendo, cuando cobres esos dividendos, y previo descuento del hachazo fiscal, lo que harán será sumar de nuevo a tu ahorro, que utilizarás previsiblemente para invertirlo.

Esto no tiene ningún sentido para tus intereses, aunque le va genial a hacienda. Estarás extrayendo una parte del dinero que ya tenías invertido, para darle entre un 20% y un 50% a hacienda (recuerda todo lo que he comentado sobre ciertos países, doble imposición, etc.) y posteriormente volver a invertirlo.

Este punto no aplica si ya estás en fase de rentista, pero mientras estás acumulando ¿no te parece un sinsentido?

Muy a pesar de toda la información disponible, es difícil conocer la realidad de la empresa a la que tienes suscritas tus acciones. Y si tienes 40 años y esperas vivir otros 40 solo decirte (a grosso modo) que dos tercios de las empresas españolas originarias del IBEX-35 en 1992 han desaparecido. Puedes tener suerte y que desaparezcan por una absorción (de las de verdad, no las bancarias) o no…

Francamente, después de años lidiando con acciones y dividendos, depósitos bancarios con trucos, deudas subordinadas corporativas y diversos fondos de inversión activos, me quedo con los fondos indexados.

Install the app

How to install the app on iOS

Follow along with the video below to see how to install our site as a web app on your home screen.

Nota: This feature may not be available in some browsers.

Estás usando un navegador desactualizado. Es posible que no muestre este u otros sitios web correctamente.

Debe actualizar o usar un navegador alternativo.

Debe actualizar o usar un navegador alternativo.

Invertir en dividendos: ¿cosa de viejos?

- Autor del tema ParaguasVerde

- Fecha de inicio

urano

Madmaxista

- Desde

- 29 Dic 2013

- Mensajes

- 9.837

- Reputación

- 7.300

Muy buen analisis

Muchas gracias.

Kubatronik

Madmaxista

- Desde

- 26 Mar 2009

- Mensajes

- 635

- Reputación

- 1.121

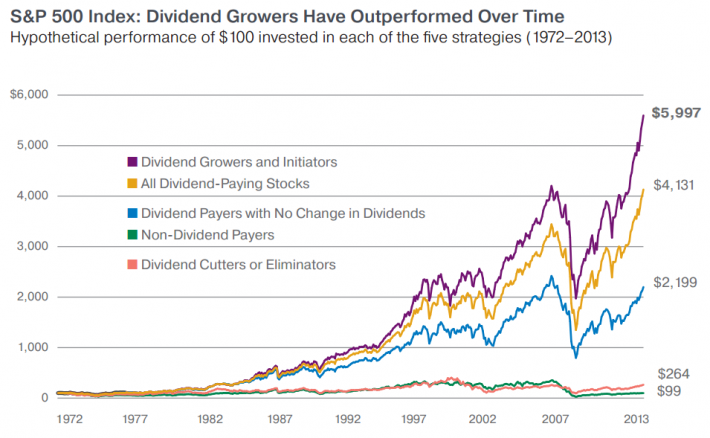

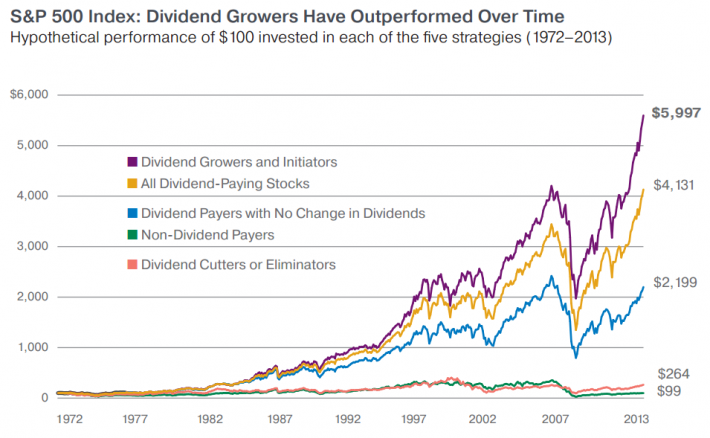

Estoy leyendo un libro donde se muestra que si separas las acciones en varios grupos según el porcentaje de retorno en dividendos y haces un cálculo de la rentabilidad reinvirtiendo dividendos a lo largo del tiempo, las acciones con mas dividendo han sido las mejores durante décadas. Está claro que los dividendos son la clave para hacer crecer el patrimonio. Los fondos indexados funcionan tan bien porque arrepiñan todo y no pagas impuestos aquí por los dividendos, además de reinvertirlos automáticamente, creo que los del país de origen si, imagino

Pues depende como interpretes los datos. Hay estudios que dicen (tengo que buscarlos, lo vi por youtube) que no hay correlación entre los dividendos y el retorno total de esa empresa. Sin embargo, también se indica que muchas empresas que dan dividendos se incluyen dentro del rango de empresas "value" que sí dan mayor retorno a largo plazo que otras empresas. Es decir, no compres empresas solo por su dividendo, sino porque es una empresa que está a buen precio y dará beneficios (y probablemente dividendos o recompra de acciones) en los proximos años.

Sera de viejos pero me da dinero inviertiendo 0 minutos de tiempo, relacion coste beneficio espectacular, sin graficos sin intras sin alarmas.

Una vez al año miras por encima las cuentas anuales y si todo esta ok no tocas nada.

Una vez al año miras por encima las cuentas anuales y si todo esta ok no tocas nada.

Funciovago

Sin IVA

- Desde

- 9 Abr 2014

- Mensajes

- 12.030

- Reputación

- 31.299

CUando te metes en los dividendos estamos hablando de ser un inversor con lo que ello conlleva, ¿vas a saber elegir bien las acciones? ¿vas a tener la psicologia adecuada en los peores momentos?, pues eso que es muy bonito decirlo pero habrá que ver cuales son los resultados de la gente que ha seguido esa estrategia

por noh hablar de la cantidad de impuestos y comisiones que tienes que pagar y de todoe el tiempo perdido

por noh hablar de la cantidad de impuestos y comisiones que tienes que pagar y de todoe el tiempo perdido

Infierno Existencial

Madmaxista

- Desde

- 26 Nov 2022

- Mensajes

- 9.108

- Reputación

- 18.268

Estoy leyendo este libro:Pues depende como interpretes los datos. Hay estudios que dicen (tengo que buscarlos, lo vi por youtube) que no hay correlación entre los dividendos y el retorno total de esa empresa. Sin embargo, también se indica que muchas empresas que dan dividendos se incluyen dentro del rango de empresas "value" que sí dan mayor retorno a largo plazo que otras empresas. Es decir, no compres empresas solo por su dividendo, sino porque es una empresa que está a buen precio y dará beneficios (y probablemente dividendos o recompra de acciones) en los proximos años.

Edición española. Y es la ostra el estudio que hace en cuanto a gráficos y demás. En un plazo de 200 años desde 1812 a 2012.

Y uno de los datos que me sorprendió es la correlación entre mas dividendos y mas rentabilidad. La empresa mas rentable de la historia de la bolsa eeuu es Philip Morris, la tabaquera.

A @Tio Pepe este libro le gustaría porque tiene un montón de gráficos macro, si es que no lo leyó ya.

The Cake is a Lie

Madmaxista

- Desde

- 22 Nov 2013

- Mensajes

- 1.502

- Reputación

- 4.191

¿Serías capaces de explicarme por qué merece la pena una inversión en dividendos en lugar de la estrategia boglehead, cartera permanente de Brownie, etc?

Desventajas de invertir en dividendos.

1) Selección de empresas

2) Coste de gestión

3) Ruido

4) Fiscalidad

Impuestos al 100% del capital

obtenido.

Doble imposición

Pérdida de control

5) La falacia del dividendo seguro

6) Diversificación insuficiente

7) Amplificación del <<dolor>>

8) No necesitas el dividendo en fase

de creación de cartera.

1) Selección de empresas

El primer paso para invertir en empresas de dividendos es elegir en qué empresas vas a invertir, o por cuales vas a empezar. Normalmente es algo progresivo, poco a poco vas añadiendo nuevas empresas y vas haciendo crecer la cartera, intentando que esté cada vez mejor diversificada.

Pero ¿cómo elegir qué empresas comprar?

Lo habitual es escuchar qué dice la comunidad y los «expertos», bien sean bloggers, foreros, publicaciones, prensa, etc.

El problema es que todas estas vías tienen muchos sesgos asociados. Siendo algunos de ellos: El país de la fuente, la situación económica del momento, la opinión de la prensa, las opiniones personales, el análisis de datos pasados.

Al final, acabas con un subconjunto de empresas que son potenciales compras, y que parecen apetecibles para otros. Ahora debes decidir si lo son también para ti.

En ese momento, haces tu propio análisis en la medida de tus posibilidades. Fundamental y quizás también técnico (para tener una confirmación respecto al timing) y si este análisis es positivo, ejecutas una compra, probablemente parcial, para así poder ponderar en el futuro, normalmente a la baja.

En la elección de tu próxima compra deberás tener en cuenta también el sector de la empresa, el país, la divisa, la competencia y muchos otros parámetros si quieres que tu cartera esté medianamente bien balanceada.

El problema es que la elección de empresas, como ves, es muy limitada y los criterios de compra pueden ser tan diversos y ambiguos que es difícil ser realmente metódico y mantener la cartera en orden y bien equilibrada y diversificada.

En mi caso, he tenido acceso a la información de foros donde escribe gente con mucho más conocimiento que yo, he leído mucho, he estado suscrito a la OCU, tenido acceso a los informes detallados de Morningstar, a diversas publicaciones de pago en inglés, aprendido sobre análisis técnico y contrastado con análisis de expertos. Pero nada de esto ha sido de la más mínima garantía a la hora de hacer buenas o malas compras.

De hecho, las mejores compras que hice fueron las primeras, cuando no tenía ni idea de nada y acerté de pura chiripa. O quizás por el mero hecho de no seguir lo que hacía la mayoría (al no conocer nada del mundillo) y no estar condicionado por factores externos.

Es decir, invertí al azar, y el puro azar fue mejor estrategia que dedicar tiempo a analizar empresas… paradójico, ¿no?

En cualquier caso, tras mucho tiempo dedicado a la selección de empresas, no creo que haya ningún factor de peso que indique que ese esfuerzo merezca la pena. En mi caso no ha aportado ninguna rentabilidad extra si no todo lo contrario, ha sido tiempo y dinero perdido. (Bueno, he ganado en sabiduría , que no es poco).

2) Coste de gestión

No me refiero a coste económico si no a coste de tiempo.

Tener una cartera de empresas de dividendo medianamente diversificada supone tener bastantes empresas. Con un número entre 50 y 100 ya podemos hablar de una diversificación medianamente aceptable para esta estrategia.

La consecuencia de tener esa cantidad de empresas es que el tiempo dedicado a gestionarlas se dispara.

Me gusta anotar cada dividendo y cada movimiento que hago en mi hoja Excel. Yo tenía 40 empresas y cada mes tenía que hacer entre 5 y 10 anotaciones. Acceder a cada broker, crear la entrada, apuntar con sumo cuidado para no confundirme, etc.

Cada empresa supondrá un pequeño coste adicional en cualquier requisito fiscal o informativo.

En mi caso tenía que informar de una gran cantidad de ellas en el D6 y en el 720 (más riesgo de equivocarse y más multa potencial).

A más empresas, más splits, contrasplits, script dividends, votaciones, avisos, cambios de ISIN y todo lo que te puedas imaginar.

Las empresas realizan multitud de operaciones corporativas que al común de los mortales no le deberían importar y que no aportan nada a su vida. Pero si tiene esa empresa en cartera tendrá que estar informado para no liarla en la declaración de la renta o en algún papeleo. Todo eso consume tiempo.

Tener a buen recaudo tu rebaño de acciones también requerirá hacer tus gráficas, averiguar el sector de cada una, el macrosector, a cuanto compraste, vendiste, el cambio de divisa, retención en origen, en destino. Todo bien anotadito…tiempo y más tiempo.

¿Cada cuánto tiempo vas a revisar si la empresa va «bien»? ¿Leerás los informes trimestrales? ¿De todas? ¿Harás análisis técnicos de seguimiento? ¿Mirarás las compras o ventas de insiders? ¿Leerás los foros y la prensa para estar informado? y muchas más cuestiones, tantas como quieras plantearte y nunca estarás lo suficientemente bien informado sobre las empresas de tu cartera.

Tiempo y más tiempo, que no reporta nada en términos de rentabilidad, pero que deberás consumir para mantener tu cartera Frankenstein ♂ con vida.

3) Ruido

Es bastante difícil abstraerse del ruido cuando tienes en cartera empresas con nombres y marcas conocidas.

Convivimos con esas empresas y aparecerán noticias por diversas vías que te alertarán del buen o mal momento por el que teóricamente esa compañía o sector están pasando.

Esto hace que sea más difícil controlar la parte emocional de la inversión. Y como ya sabrás, es una parte muy importante a la hora de lograr invertir con éxito.

Además, por algún motivo que no logro explicar (quizás es solo paranoia mía), las empresas que se suelen presentar en los diferentes canales de información para el inversor, como buenas o malas, suelen terminar siendo pésimas elecciones.

Llámame loco, igual es casualidad, pero hasta creo que existen manos negras que inician esas tendencias para colocar dichas compañías al inversor incauto. Siendo los primeros incautos los que se postulan como expertos, que después propagan esa información (de buena fe, no lo dudo) al resto.

En cualquier caso, la inversión en empresas de dividendo conlleva todo ese ruido asociando.

Al fin y al cabo, los inversores de a pie nunca van a poder acceder a información verídica y de primera mano sobre las empresas en las que invierten. Solo recibirán ruido maquillado de veracidad.

Eso sin contar que incluso con información veraz, tampoco es posible saber qué pasará en el futuro, hay demasiadas variables fuera de nuestro control.

4) Fiscalidad

Este punto hace referencia al tema concreto del dividendo y ha sido, en mi caso, el que más ha pesado de entre los que hoy te presento.

Me estoy refiriendo a la fiscalidad de los dividendos para un residente fiscal en España. Mientras vivía en UK todo esto no me afectaba y por tanto la estrategia tenía muchos menos puntos en contra. Si vives fuera de España tendrás que ver cómo es la legislación a este respecto en tu país de residencia, porque quizás sea mejor o pero que la de aquí.

Primero hay que aclarar que, a efectos prácticos, un dividendo es lo mismo que hacer una micro-venta, pero cuya cuantía y momento vienen determinados por la empresa y no por ti.

La empresa pierde valor en exactamente la misma proporción al dividendo que reparte, por tanto, si cobras un 5% de dividendo, sería lo mismo que si haces una venta del 5% de tus acciones en una empresa que no reparta dividendo.

Pero comparado con una venta, cobrar dividendos es pésimo fiscalmente. Estas son las tres principales razones por las que hago esta afirmación:

Impuestos al 100% del capital obtenido.

Cuando cobras un dividendo, los impuestos que pagas son sobre el 100% del importe que obtienes, como si de un interés se tratase.

Esto podría parecer lógico, pero en realidad es un atraco.

Como he dicho, un dividendo no es más que una micro venta, pero con la triste excepción de que, en el dividendo, se toma como hipotético precio de compra el valor de 0, es decir, todo habría sido ganancia.

Comparándolo con una venta parcial de acciones, si compraste a 100€, ahora cotiza a 200€, y decides vender un 5% de tus acciones para obtener 10€, pagarías impuestos por solo 5 de esos 10€, mientras que con el dividendo pagarías impuestos sobre los 10€.

Suponiendo impuestos al 20% (por simplificar), obtener 10€ vía dividendos te costaría 2€ en impuestos, mientras que obtener los mismos 10€ vía venta te costaría 1€. Es decir, en este ejemplo, los dividendos pagarían el doble de impuestos que una venta…

Esta diferencia en los impuestos pagados entre un sistema y el otro se irá reduciendo con el paso del tiempo. Ya que la hacer ventas, el precio medio de compra se irá reduciendo poco a poco, y los impuestos se irán acercando poco a poco al 100% de la venta. (En un supuesto teórico).

La cantidad total de impuestos a pagar habrá sido la misma, pero haciendo ventas habremos diferido el pago al máximo mientras que con los dividendos los habremos pagado lo más pronto posible.

No parece un buen negocio.

Doble imposición

Existen acuerdos internacionales para evitar la doble imposición, de forma que no pagues impuestos dos veces por lo mismo.

Pero la cantidad «convalidable» tiene un límite, 15%, por tanto, en países que retengan en origen más de esa cantidad, lo que exceda, lo puedes dar directamente por perdido.

Por ejemplo, si inviertes directamente en acciones suizas, los dividendos tienen una retención en origen del 35%. Podrás, en principio, recuperar un 15% de ese 35%, pero el restante 20% se quedará en Suiza.

Esto hace que la lista de países extranjeros en los que se puede invertir en dividendos sin sufrir esta penalización impositiva se reduzca a prácticamente USA, UK, Holanda y poco más.

Supongamos que te has decantado por alguno de estos países, se supone que el 15% que te retuvieron (a excepción de UK que retiene 0), te lo deben tener en cuenta en la declaración de la renta, de forma que solo pagues por lo que falta hasta la banda impositiva en la que te halles (19%, 21%, 23%).

Pues nada de eso, bueno, con suerte te computarán el 100% de esas retenciones en el extranjero, pero no siempre, ya que, si tu tipo medio efectivo es inferior al 15%, perderás la parte proporciona de dicha deducción. Esta es la ley a que aplica.

En mi última declaración me quedé con cara de póker al ver que solo podía desgravar por una parte de mis retenciones en el extranjero.

Pérdida de control

Siendo el dividendo lo mismo que una micro venta, no tiene ningún sentido que pierdas el control sobre cuándo se hace esa venta, porque, además de las consecuencias de los dos puntos anteriores, hay otra más.

Esa pérdida de control puede suponer un coste debido a la pérdida de oportunidad a la hora de poder optimizar tu factura fiscal.

Hay ciertos umbrales de ingresos a partir de los cuales puedes dejar de tener derecho a exenciones o ventajas fiscales. Si tú tienes el control de lo que ingresas, tus beneficios y pérdidas, podrás intentar ajustarte a esos umbrales para realizar tu declaración de una forma óptima. (Siempre de forma legal).

Te voy a poner un ejemplo, pero las situaciones pueden ser muy diversas.

Existe una reducción a los rendimientos del trabajo de hasta 5565€, pero que sólo es aplicable bajo unas determinadas condiciones. Siendo una de ellas, que los rendimientos por fuentes distintas al trabajo no sean superiores a 6500€. Si solo cobras dividendos, y pasan de esta cifra, estarás muy condicionado, quizás puedes aflorar pérdidas para no superar el umbral, pero si no puedes, perderás esa reducción de hasta 5565€, que bien pueden traducirse en unos 700€ más de impuestos a pagar en ese ejercicio fiscal.

Este es solo un ejemplo ilustrativo, quizás en tu caso no aplique o apliquen otros, y todas las normas pueden cambiar, pero siempre será mejor tener el control de los beneficios que afloras en cada año fiscal que no tenerlo.

5) La falacia del dividendo seguro

Una de las bondades de las empresas que pagan dividendo es que cuando ya vives de tus ingresos pasivos, el dividendo pasa a ser tu «sueldo» y, teóricamente, depender de esos pagos en lugar del precio de las acciones te permite abstraerte de los vaivenes del mercado.

Pues bien, esto no es tan bonito como parece. Porque los motivos por los que normalmente bajan los precios de las acciones de una compañía son derivados de las menores previsiones de beneficio en el futuro. Es decir, a la empresa no le está yendo bien.

¿Y qué ocurre cuando a una empresa no le está yendo bien su negocio? Que o bien necesita dinero para crecer de nuevo y salir del atolladero y/o ya no tiene tanto para repartir entre sus accionistas, con lo que el dividendo se verá reducido o eliminado.

Es decir, los vaivenes del mercado también afectarán al rentista del dividendo.

Lo que hacen muchas empresas, para dar la ilusión de estabilidad al accionista, es endeudarse más para mantener el dividendo o hacerlo para acometer los gastos de reestructuración que sean necesarios. En cualquiera de los dos casos, si la situación no reverte, el dividendo terminará por verse reducido o eliminado igualmente.

Entonces, si bien es cierto que la rentas por dividendo pueden abstraernos un poco de la situación de mercado, ya que amortiguan la volatilidad de las cotizaciones y también la retrasan en el tiempo, no es garantía de que esas rentas no se verán afectadas por una mala situación económica.

6) Diversificación insuficiente

La diversificación es clave a la hora de minimizar riesgos en cualquier tipo de inversión. La inversión en acciones no es una excepción.

Aunque lo más rentable sería acertar con la empresa que mejor lo hará de aquí hasta que pases a mejor vida y poner ahí todo tu dinero. Nadie ha demostrado que sea posible hallar un método fiable para acertar consistentemente en el largo plazo.

El problema de la inversión en empresas de dividendo es que para conseguir una diversificación mínimamente aceptable necesitarás poseer muchísimas empresas y aun así te estarás quedando corto.

Una buena diversificación debería cubrir todo el espectro de divisas, países, industrias, sectores, capitalización, etc. Además, debería contener varias empresas de cada tipo, no solo una. Para lograr una diversificación medianamente adecuada los números de empresas necesarias se disparan y no compensa seguir este método teniendo en cuenta los bajos costes que tienen hoy en día los fondos y ETFs indexados.

Es decir, un montón de trabajo para nunca lograr una diversificación realmente buena.

7) Amplificación del «dolor»

Uno de los sesgos cognitivos que explica Daniel Kahneman en su libro «Pensar rápido pensar despacio» es el de que, aún a igual cuantía, nos duelen el doble las pérdidas de lo que nos alegran las ganancias.

No depende de lo fuerte o débil que seas, es algo humano, innato, instintivo, derivado de tu condición humana, y no podrás evitarlo.

Ese dolor se multiplicará por cada una de esas empresas que poseas y que pasen por malos momentos. Caídas de un 50% en empresas puntuales no son tan raras como te pudiera parecer, yo las he experimentado en varias de mis compras.

Créeme, no podrás de dejar de pensar en que la empresa XX está a -50% y que igual tardará 10 años en volver a tu precio de compra, si es que lo hace, porque su modelo de negocio ya no funciona, todo el mundo la pone a parir y bla bla bla. ¿Te suena una que se llama Telefónica? pues eso…

Cuando compraste la empresa XX todo el mundo hablaba maravillas, pero ahora ya solo se habla de lo mala que es. Eso multiplicado por cada una de las que tengas en una mala situación y empezarás a no disfrutar de tu cartera inversiones.

Los muertos de tu armario se irán acumulando, porque para evitar el punzante dolor de vender a pérdidas los irás almacenando, bien al fondo para no verlos mucho. Como una macabra colección de errores que te atormentará cada vez que le eches un vistazo.

Al ser empresas con nombres y marcas normalmente conocidas (o que tú sabrás asociar a eventos cotidianos) será más fácil recordar y sentir ese «dolor» que si poseyeras un conjunto de ellas.

Cada empresa será un potencial punto de dolor, y para tener una buena cartera de dividendos deberás tener muchas. Bad idea.

8) No necesitas el dividendo en fase de creación de cartera.

Durante tus primeras fases como inversor, lo normal es que estés viviendo gracias a los ingresos que obtienes por tu trabajo o negocio y que estés invirtiendo el excedente que consigas ahorrar.

Si la estrategia que has elegido es la de empresas de dividendo, cuando cobres esos dividendos, y previo descuento del hachazo fiscal, lo que harán será sumar de nuevo a tu ahorro, que utilizarás previsiblemente para invertirlo.

Esto no tiene ningún sentido para tus intereses, aunque le va genial a hacienda. Estarás extrayendo una parte del dinero que ya tenías invertido, para darle entre un 20% y un 50% a hacienda (recuerda todo lo que he comentado sobre ciertos países, doble imposición, etc.) y posteriormente volver a invertirlo.

Este punto no aplica si ya estás en fase de rentista, pero mientras estás acumulando ¿no te parece un sinsentido?

Muy a pesar de toda la información disponible, es difícil conocer la realidad de la empresa a la que tienes suscritas tus acciones. Y si tienes 40 años y esperas vivir otros 40 solo decirte (a grosso modo) que dos tercios de las empresas españolas originarias del IBEX-35 en 1992 han desaparecido. Puedes tener suerte y que desaparezcan por una absorción (de las de verdad, no las bancarias) o no…

Francamente, después de años lidiando con acciones y dividendos, depósitos bancarios con trucos, deudas subordinadas corporativas y diversos fondos de inversión activos, me quedo con los fondos indexados.

Buen análisis y reflexiones, para mi el dividiendo en las empresas te cubre un riesgo de potencial lateralidad del mercado durante años, y un tope de volatilidad, de subida y bajada dentro de un canal determinado por el Yield, si una empresa esta sana, y da un % de dividendo , según caiga de precio, el dividendo se hace mas atractivo, lo que atenúa las bajadas, y también las subidas por el motivo contrario,

aqui tienes un grafico histórico, donde viene el crecimiento de los dividendos y también mete las recompras históricas , en el hostion del 2008 los dividendos fueron recortados un 15% (el del precio de las acciones y recompras de acciones es brutal en comparación). el tema es que tus disertaciones de crecimiento son huevonudas desde el 2012, hasta el 2022, donde efectivamente la impresora hace milagros en las valoraciones y precio de las empresas, pero ahora fíjate en el mercado desde el 1999 hasta el 2012 (no meto el grafico de Japón por no deprimirnos), en ese mercado lateral , donde es complicado ganar dinero vía valoración, los que realmente ganaron dinero y vieron crecer sus % de dividendos (DGI), fueron los inversores en dividendo,

yo no conozco el futuro , pero no son pocos los analistas que vaticinan un mercado lateral durante años, yo espero que eso no sea asi , pero es un escenario posible,

por otro lado me ha gustado los datos de supervivencia de empresas del ibex (pero van en consonancia con la destrucción general del tejido productivo del pais) ,pero me parece el elefante en la habitación de la inversión activa, llevo buscando esos datos de el Nyse/sp500, pero no los encuentro, si alguien los sabe , por favor que los postee.

Última edición:

CUando te metes en los dividendos estamos hablando de ser un inversor con lo que ello conlleva, ¿vas a saber elegir bien las acciones? ¿vas a tener la psicologia adecuada en los peores momentos?, pues eso que es muy bonito decirlo pero habrá que ver cuales son los resultados de la gente que ha seguido esa estrategia

por noh hablar de la cantidad de impuestos y comisiones que tienes que pagar y de todoe el tiempo perdido

Excusas para no hacer nada

El Hombre Sin Nombre

Madmaxista

CUando te metes en los dividendos estamos hablando de ser un inversor con lo que ello conlleva, ¿vas a saber elegir bien las acciones? ¿vas a tener la psicologia adecuada en los peores momentos?, pues eso que es muy bonito decirlo pero habrá que ver cuales son los resultados de la gente que ha seguido esa estrategia

por noh hablar de la cantidad de impuestos y comisiones que tienes que pagar y de todoe el tiempo perdido

Pueses invertir en una ETF de dividendos, como el Vanguard FTSE All-World High Dividend

Vanguard FTSE All-World High Dividend Yield UCITS ETF Distributing | A1T8FV | IE00B8GKDB10

Key facts and comparisons for Vanguard FTSE All-World High Dividend Yield UCITS ETF Distributing (VGWD | IE00B8GKDB10) ➤ justETF – The ETF Screener

Diversificado, fácil y para toda la familia, con un rendimiento anual de aproximadamente 3%-4%, y con algo de crecimiento año a año.

Estoy leyendo un libro donde se muestra que si separas las acciones en varios grupos según el porcentaje de retorno en dividendos y haces un cálculo de la rentabilidad reinvirtiendo dividendos a lo largo del tiempo, las acciones con mas dividendo han sido las mejores durante décadas. Está claro que los dividendos son la clave para hacer crecer el patrimonio. Los fondos indexados funcionan tan bien porque arrepiñan todo y no pagas impuestos aquí por los dividendos, además de reinvertirlos automáticamente, creo que los del país de origen si, imagino

The Power of Dividends?

muy interesante todo el hilo que has posteado, todos tienen su parte de razón, prro Gregorio me parece un vendeburras.

En myinvestor hay un fondo no ponderado del sp500, tal vez sea la solución para evitar las burbujas, que realmente en eso lleva razón el alopécico

De regalo esta charla que explica un poco mas la filosofía que hay detras de la equiponderacion

a mi me gustan mucho los indices Equal Weight, a largo plazo te amortiguan bastante, aún restandote algo de rentabilidad siempre.

Si ya combinas el enfoque value con el equal weight miel sobre hojuelas.

Esa gráfica tenía trampa, parece que usaba algún tipo de retorno geométrico raro, no el retorno compuesto normal. No puedo decirte más porque no recuerdo ni dónde ni cuándo lo leí.The Power of Dividends?

Sera de viejos pero me da dinero inviertiendo 0 minutos de tiempo, relacion coste beneficio espectacular, sin graficos sin intras sin alarmas.

Una vez al año miras por encima las cuentas anuales y si todo esta ok no tocas nada.

No hacer nada al invertir es muy dificil

Hace falta mucho temple para poder invertir pues implica no hacer nada mucho tiempo

Janus

Será en Octubre

- Desde

- 18 Ago 2011

- Mensajes

- 40.671

- Reputación

- 65.764

Invertir en dividendos funciona precariamente si no hay algo más, así es la historia.

Se necesita además de un dividendo muy elevado, el que la empresa esté muy devaluada y que el dividendo sea sostenible.

Imagina una acción con dividendo neto del 10%, cotizando a ocho veces beneficios, sin deuda, sin casi necesidad de inversión y con un yield que representa el 80% de un beneficio que es creciente y todo ello con un potencial de multiplicar por cuatro en bolsa.

Estás pensando en una situación que llama Atresmedia.

Se necesita además de un dividendo muy elevado, el que la empresa esté muy devaluada y que el dividendo sea sostenible.

Imagina una acción con dividendo neto del 10%, cotizando a ocho veces beneficios, sin deuda, sin casi necesidad de inversión y con un yield que representa el 80% de un beneficio que es creciente y todo ello con un potencial de multiplicar por cuatro en bolsa.

Estás pensando en una situación que llama Atresmedia.

Similar threads

- Respuestas

- 12

- Visitas

- 2K

- Respuestas

- 3

- Visitas

- 811

- Respuestas

- 152

- Visitas

- 29K

- Respuestas

- 34

- Visitas

- 9K

Compartir: