Ahora mismo el millón a 3 fondos monetarios diferentes que dan más del 4%

AXA tresor

Groupama tresorerie

La francaise tresorerie

Valor liquidativo y liquidez a final del día.

100€ diarios limpios cada vez que abres la aplicación incluyendo sábados y domingos.

Cuando vayan bajando los tipos de interés, te vas pasando al fondo de renta fija B&H deuda, de los mejores del mercado, que te puede empezar a dar un 6% o más.

Con 1 millón, ya no merece la pena arriesgar para doblar, si no mantener y vivir de el. Todo lo demás, es sufrir para que lo disfrute otro.

Suerte.

Ya tengo monetarios y cuando bajen tipos dejarán de ser atractivos.

La renta fija a mas largo plazo puede ser tan volátil como la RV dependiendo de la duración, y en ese caso prefiero tener RV en un indice que en fondo de autor con TER alto y muchísimo menos AUM. En el caso de ese fondo pone que no mas de 4 años.

Suena al cuento de la lechera pero también lo soñaba hace tres años y incluyendo el dividendo ha pasado de 1,7 a 4,4. Muchos van a contar con 2 euros de dividendo y con 8 euros de revalorización por acción. Son diez.

A partir de ahí cuenta lo que es tener 100k acciones, tener 200k acciones, tener 300k acciones, tener 400k acciones.

Son cifras respetables.

La diversificación posterior responde a saber gestionar una cartera de inversión. La gente de algún buen fondo value te va a dar perfectamente un 8% promedio en horizontes de 10 años y eso es más que duplicar. Y comprar un trozo inmobiliario supone poder disfrutar de las inversiones porque en todo lo anterior no has disfrutado nada, todo es entelequia potencial.

Meter un millón en acciones de atresmedia es absurdo, no me voy a poner discutir esto. El inmobiliario no lo disfrutas si es para sacar rentabilidad puesto que lo tienes que alquilar.

Mételo todo en BAT (British American Tobacco) ahora da casi un 10% de dividendo anual.

Si, y llevarías un -33% desde 2023 en la inversión. Las ideas de bombero de los dividenderos.

Sin acritud, hay que empezar a invertir cuando se tiene poco capital, para conocer el mercado y sobre todo conocerte a ti mismo. Incluso aunque te demos buenas estrategias e ideas de inversión, puede que no seas capaz de implementarlas.

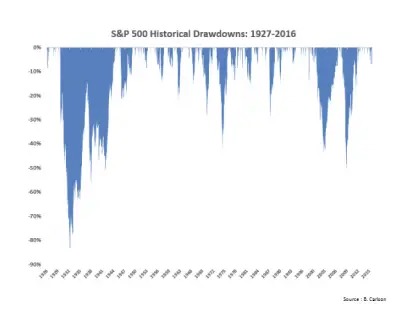

Te puede entrar el pánico y vender cuando no toca, o hacer toda la posición de golpe, etc. O puede que te desesperes viendo que tu capital no crece como esperabas. No lo sabrás hasta que estés dentro. Y no es lo mismo perder 3000€ a cambio de aprender, que perder 300.000€. En ambos casos puede ser el mismo porcentaje de cartera, pero no se siente igual.

Dicho esto si tienes una buena cantidad puedes probar con la banca de inversión privada. Te van a asesorar mejor.

Llevo años invirtiendo. He aguantado todo tipo de volatilidades. Conozco toda la matraca Bogle etc. Lo que vengo aquí a preguntar es ver puntos de vista de otros sobre como rentabilizarian ese patrimonio.

Invertir el millón en una cartera de acciones USA, prudentemente diversificadas. Obtendrás, en concepto de dividentos, un 2,7% anual, es decir 27000€ brutos. hay que restar la retención USA del 15% (que la recuperas en la declaración del IRPF) asi que quedan 22950€, de los que hay que deducir el 19% de retención de España, así que quedan, netos, 18590€.

Eso, sin arriesgar, y pensando en la continuidad a través de los años. Es posible ganar más, pero también es más arriesgado. Y es que un millón es poco para pensar en vivir desahogadamente de las rentas. Para asaltar torreones, cuatro Quiñones son pocos; hacen falta más Quiñones...

Invertir en ETFs como JEPI o SCHD no es posible para el residente en España, al menos para el inversor 'normal'. Yo lo intenté en mi 'broker', y me dijeron que no era posible a no ser que cambiara mi condición a 'inversor profesional', lo que no quise hacer...

Llevar una cartera de dividendos requiere un trabajo que no quiero hacer. Los ETF como JEPI o SCHD están disponibles si tienes una cuenta en inversis. Incluso desde la interfaz de myinvestor creo que aparecen, así que no entiendo por que dicen que no se puede.

El tema es.. para que recibir el dividendo, si te va a mermar un 15% por la retención? aunque consigas que te devuelvan todo con W8BENs y historias que estaría por ver, de entrada has perdido un 15% de renta disponible.

No seria mejor tenerlo en un fondo de acumulación y sacar manualmente un 0.25% mensual? (3%/12meses=0,25%). De tal forma que controlas mucho mejor la renta a disponer. Para que quiero cobrar dividendos? El factor de tener las mismas participaciones al final es algo psicológico.. a largo plazo se supone que por la revalorizan, aunque tengas menos participaciones, no vas a perder poder adquisitivo, siempre que cumplas lo de no sacar mas de un 3% (que en teoría es 4% pero no me fiaria). También habría que ver si hay que guardar una cantidad de lo liquidado para pagar impuestos.

Si contratas desde un banco español como myinvestor, te retienen algo de impuestos, no se que cantidad, pero si te toca a pagar mas de X, te lo cobraran manualmente la renta. Y si contratas por plataformas extranjeras, ya seria el ****** de tener que ir calculando y guardando dinero sin hacer nada en cuenta corriente para pagar el IRPF hasta el año que viene.

Al final lo que veo es que en general, 1 millón es andar muy justo. Para vivir bien de rentas, sin pensar en que vas al limite, serian 2 millones. Con 2, puedes tener un drawdown a nivel de un crash importante, y aun asi no ver demasiado mermado el nivel adquisitivo, seria aun asumible. Puedes ir retirando ese 0.25% mensual sin problemas, o recibir los dividendos (segun te lo montes) y pasarle el borrador al gestor sin preocuparte nada mas que no sea respetar ese 0.25% mensual (mas o menos) o no invertir en nada que reparta dividendos mientras te diluye el capital (stock picking, o ETFs de yield alto que diluyen el capital, etc)

Warren Buffett debe ser un auténtico gilipishas, porque el tio hasta negocia dividendos extra solo para él y su cartera esta PETADA de dividenderas (y no te hablo de las que cotizan en público).

Warren Buffet le va a dejar a su familia la cartera convertida en prácticamente 100% SP500.

Esto mismo pienso yo, aunque los dividenderos dicen que no. En mi opinión creo que es algo psicológico, pero es cierto que esto funciona mientras se cumpla la expectativa del 10% aprox de ROI anualizado. Si tuviera residencia fiscal en una jurisdicción donde no se paga por recibir dividendos del extranjero si tendria sentido, pero en España con las retenciones te merma mucho la renta. Realmente no le veo ninguna ventaja a cobrar el dividendo vs acumulacion con liquidaciones manuales, fuera de lo comentado de que si cobras el dividendo, mantendras tus participaciones, y como vengo diciendo te da una paz mental sobre una preocupacion que en la practica parece irrelevante. Tema edad, soy bastante joven, no soy un jubilado. Por eso debo asegurar que no se diluya el capital. El objetivo creo que va a ser continuar tomando riesgos hasta conseguir un 2x. Haciendo numeros, 1M sigue siendo un capital bastante justo. En teoria, un all in al SP500 deberia doblar el capital cada 10 años, pero claro, 10 años es demasiado, ademas de la inflacion. Voy a necesitar algo mas concreto. Un rebote en TSLA, ciclo alcista BTC, etc. Hay que exponer el capital a mas alfa para tener un renta mas olgada en un futuro.