Harrymorgan

Madmaxista

- Desde

- 5 Feb 2019

- Mensajes

- 10.486

- Reputación

- 34.834

Muy buenas reflexiones y buen hilo

Enviado desde mi LM-X525 mediante Tapatalk

Enviado desde mi LM-X525 mediante Tapatalk

Follow along with the video below to see how to install our site as a web app on your home screen.

Nota: This feature may not be available in some browsers.

por eso el btc se va a 30000

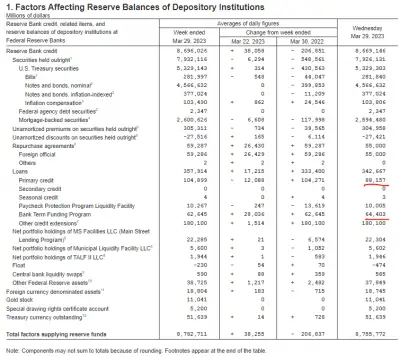

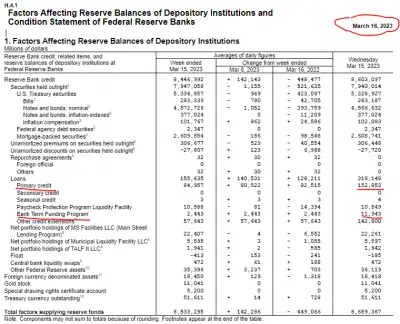

Yo creo que el oro ya ha descontado lo de los tipos ayer, subiendo como una flecha y marcando máximos en euros. Todo el mundo cree que los tipos subiran 25 puntos. Si no subieran o bajasen ya sería la platano.La última publicación del balance de la FED era una de las que más expectativas estaba generando, ya que nos permitiría revisar los efectos del nuevo programa BTFP (Bank Term Funding Program) lanzado justo este fin de semana pasado.

Y la sorpresa ha sido mayúscula:

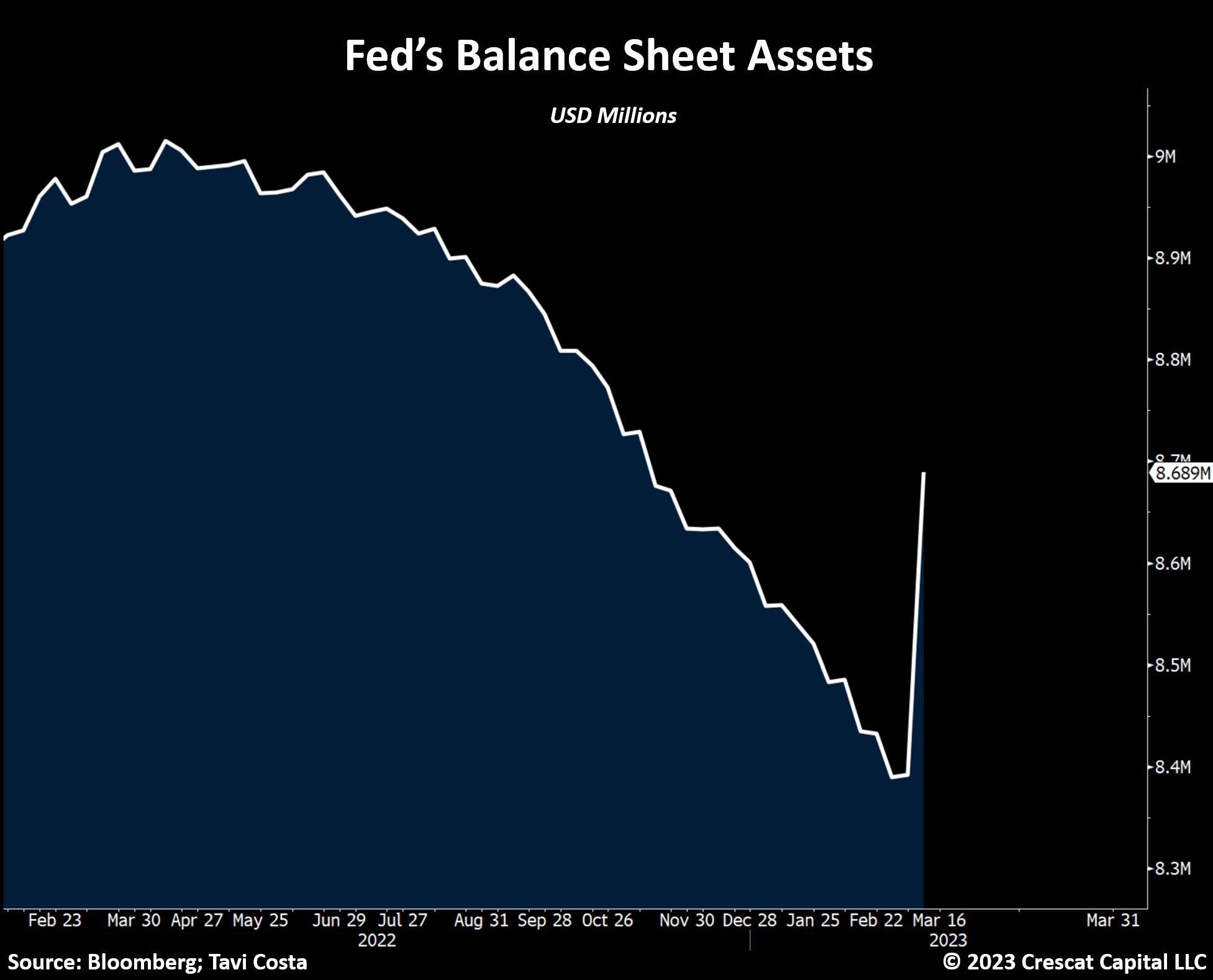

Estamos hablando de la mayor inyección de liquidez desde el el bichito. Algunos se han apresurado a afirmar que se trata de un nuevo QE y que podemos dar por finalizada la tendencia bajista iniciada a principios del año 2022.

¿Pero realmente estamos ante un nuevo QE?¿O es algo diferente?

Aunque a efectos de liquidez el nuevo programa significa una inyección masiva de liquidez masiva a corto plazo, no es exactamente lo mismo que un QE.

Como comentaba en otro hilo, este nuevo programa tiene diferencias muy importantes. El QE es un programa de compra de activos, mientras que el BTFP no hay ningún tipo de compra, es una préstamo colateralizado. Es decir, un banco con necesidad puede pedirle a la FED un préstamo a cambio de un colateral de una calidad preestablecida.

Este préstamo se realizará a un tipo de interés del OIS + 0,10% (OIS Overnight Index Swap). Es decir es un préstamo a un tipo de interés muy similar al de la Ventana de Descuento (Discount Window) a un plazo máximo de un año. Actualmente el tipo de interés del BTFP es del 4,5%, a fecha de ayer, mientras que el de la ventana de descuento es la parte alta del rango de la tasa de interés de los fondos federales, es decir 4,75%.

Ver archivo adjunto 1391939

Por lo tanto, estos préstamos del nuevo programa BTFP que tienen un plazo de hasta un año, están inundando de liquidez el sistema, pero recordemos, son préstamos, es decir en algún momento habrá que devolverlos, por lo que esta liquidez temporal es posible que en el futuro vuelva a desaparecer. Y digo es posible, porque ya sabemos la facilidad que tienen los bancos centrales en proporcionar liquidez al sistema.

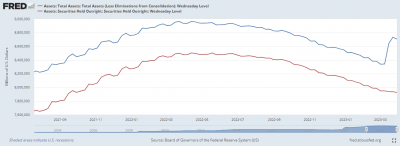

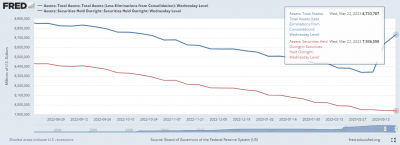

Podemos ver claramente la diferencia entre la compra de activos directamente por parte de la FED vs el balance total. Y desde la crisis financiera no veíamos una una divergencia tan clara entre ambos indicadores:

Ver archivo adjunto 1391940

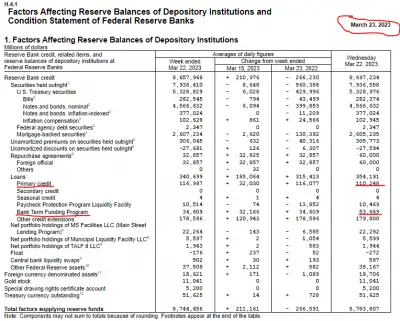

Es muy interesante ver que en 2008 tuvimos una situación similar, y es que el 15 de septiembre de 2008 se produjo la quiebra de Lehman Brothers, y la FED empezó a lanzar una serie de medidas por parte de la FED para proveer de un soporte para los mercados financieros que ya empezaban a resquebrajarse como ahora:

Federal Reserve Board announces several initiatives to provide additional support to financial markets, including enhancements to its existing liquidity facilities

"En estrecha colaboración con el Tesoro y la Comisión del Mercado de Valores, hemos mantenido conversaciones continuas con los participantes en el mercado, incluso durante el fin de semana, para identificar las posibles vulnerabilidades de los mercados tras el desmantelamiento de una gran institución financiera y considerar las respuestas apropiadas del sector oficial y del sector privado", declaró el presidente de la Junta de la Reserva Federal, Ben S. Bernanke. "Las medidas que anunciamos hoy, junto con los importantes compromisos del sector privado, pretenden mitigar los posibles riesgos y perturbaciones de los mercados."

Veamos el comportamiento del balance, las compras directas de activos y la propia bolsa durante esos eventos. Vemos claramente que a pesar de que el balance se disparó no fue hasta unos meses más tardes cuando empezaron las compras directas (QE) y cuando se formó el suelo de la bolsa:

Ver archivo adjunto 1391951

Dicho esto, entonces ahora que sabemos que no es un QE, ¿Qué significa la situación actual para la bolsa?

Pues, siendo objetivos, cabe remarcar que inyección de liquidez es buena para la bolsa, sea por compras directas, por préstamos o lo que sea. Es decir, sí, es bueno para la bolsa.

Y por lo tanto, siendo objetivos ¿podemos dar por finalizada la fase bajista de la bolsa?

Como llevamos tiempo diciendo, tarde o temprano la subida agresiva de tipos junto al QT tenía que acabar rompiendo algo, y lo ha roto... Y lo cierto es que estamos ante el primer evento que realmente puede significar la primera señal fuerte de un cambio de política monetaria. Y un cambio en la política monetaria es muy importante para conseguir apoyar una subida en la bolsa.

La semana que viene será clave, tanto por la subida de tipos que finalmente se produzca como la futura rueda de prensa que nos indicará que previsión para futuro tienen en los próximos meses y que nos depararán los próximos meses. Un mensaje muy hawkish con una decidida lucha contra la inflación puede dar al traste con los alcistas, mientras que un mensaje mucho más dovish puede ser por otro lado positivo.

Antes de que alguien lo pida muestro el gráfico anterior con una visión más a largo plazo:

Ver archivo adjunto 1391930

Por supuesto, este mensaje no pretende apoyar ni una visión ni otra, sino de proporcionar información que intenta ser objetiva para que cada uno tome sus propias decisiones.

Pd: Si alguien busca una explicación de como funciona el programa BTFP, creo que eso ya quedo bastante bien explicado en otro hilo: $SVB falla dos días después de que $SI falle. ¿Porqué ahora? ¿Cuál fue el catalizador? Por lo que aquí no entraré en esos detalles.

Cierto, estuve dudando si ponerlo en un hilo nuevo o en ese hilo. Si al final lo abrí en uno nuevo es porque el hilo que has ido haciendo seguimiento realmente no se había producido un evento de inyección de liquidez hasta esta semana. Excepto por supuesto a la liquidez global que sí que había dejado de caer por las inyecciones de China y Japón, pero no se había producido una inversión de este nivel.Hilo del tema de hace meses:

https://www.burbuja.info/inmobiliar...berado-12-mar-2023-melt-up-melt-down.1898377/

Cierto, estuve dudando si ponerlo en un hilo nuevo o en ese hilo. Si al final lo abrí en uno nuevo es porque el hilo que has ido haciendo seguimiento realmente no se había producido un evento de inyección de liquidez hasta esta semana. Excepto por supuesto a la liquidez global que sí que había dejado de caer por las inyecciones de China y Japón, pero no se había producido una inversión de este nivel.

Las tensiones de liquidez llevaban tiempo, pero ha sido en este momento que se ha producido la "rotura". Es muy interesante los movimientos que se están produciendo y realmente es el primer momento durante toda la subida de tipos que la FED se encuentra en una encrucijada real. Y la FED tiene tres caminos, ¿Seguir subiendo tipos y con QT con el riesgo de continuar tensionado el sistema bancario? ¿Detener las subidas y que la inflación puede anclarse en cotas más altas de las deseadas? O ¿Seguir subiendo tipos y con el QT a la vez que inyectan liquidez por otra vía?

Sea cual sea la decisión tomada, la conoceremod

Por el momento, el mercado de reservas momentáneamente colapsó durante el fin de semana pasado, y se disparó el uso de la ventana de descuento, pánico con todas las letras...

Creo que hay una línea de tiempo que los BC están siguiendo.Buenos días a todos,

lo que sigo sin entender, y perdón porque me repita en varios comentarios a lo largo de estos 14 años desde marzo de 2009, es porqué no se deja caer a los bancos, ya que ¡sino no se va a regenerar el sistema! No me vale lo del contagio al resto del sistema porque sino es una muestra de que el sistema financiero no es tan fuerte como se piensa, se rompa lo que se rompa.

Si los directivos de los bancos o cualquier otra empresa ven que no hay penalización por arriesgar el balance de la empresa ya que viene luego Papá Banco Central a salvarme cual Séptimo de Caballería no existe elasticidad al riesgo. Además, ¿de dónde han salido estos directivos de empresas, no sólo de las financieras, porque no se enteran que los tipos negativos o cero son una aberración financiera y excepcionalidad histórica? Parece estemos en 1991 y que vengan del Politburó soviético tras la caída del socialismo en 1989 y no sepan qué son los tipos de interés, coste del capital, etc.

A mí me da la sensación de que los Bancos Centrales salen a apagar los fuegos a diestro y siniestro desde 2009 pero sin ningún orden ni plan, a lo loco, disparando a cualquier incendio.

Por otra parte, los bancos han tenido casi un año para proteger sus carteras de deuda pública con tipos ridículamente bajos mientras se subían los tipos a entornos de tipos todavía bajos del 3-4%.

Esto es un dejá vú, tras dejá vú infinito.

Un saludo.