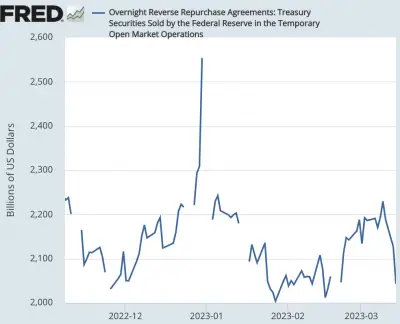

que es esa conciliación?WOAAAAA bajón del Reverse Repo

Ver archivo adjunto 1389603

Esto se mueve chicos, me estais comprando el dip en Bitcoin YA

Los insiders corporativos están comprando a dos manos aunque las ventas no están en niveles objetivamente bajos, veremos la conciliación de mañana @zyro

Install the app

How to install the app on iOS

Follow along with the video below to see how to install our site as a web app on your home screen.

Nota: This feature may not be available in some browsers.

Estás usando un navegador desactualizado. Es posible que no muestre este u otros sitios web correctamente.

Debe actualizar o usar un navegador alternativo.

Debe actualizar o usar un navegador alternativo.

Hilo del bukake de liquidez: Gran subida de la bolsa y BTC 2023/24 - Yellen fruta astuta, release the kraken - El kraken ha sido liberado 12/MAR/2023

- Autor del tema ciberobrero

- Fecha de inicio

ciberobrero

Madmaxista

- Desde

- 15 Abr 2017

- Mensajes

- 27.515

- Reputación

- 70.441

que es esa conciliación?

Hilo de seguimiento de las operaciones de insiders corporativos

Mi indicador de insiders (las compra-ventas de CEOs, CFOs etc con sus propias acciones) se ha disparado en la subida de ayer, lo que indica que la usaron para mayoritariamente deshacerse de las acciones de sus empresas. Normalmente esto marca techos. Idealmente deberia haber muchas mas ventas...

Conciliación de los informes Form 4

Veo que has actualizado el hilo con la conciliación de hoy

Tio Pepe

Madmaxista

- Desde

- 18 Sep 2008

- Mensajes

- 2.926

- Reputación

- 20.672

A ver, posteaste un mensaje de Nick Timiraos con la noticia del nuevo programa BTFP a lo que el compañero @zyro te preguntó si era una operación twist u otra con los mismos efectos, a lo que tu respondiste que "Es exactamente una operación twist", por lo que tu mensaje resulta confuso dando a entender que el programa BTFP es igual a una operación twist, a lo que hago referencia que no tiene nada que ver.Siempre me referí a off the run vs on the run, que es el artículo de Reuters que enlazo en el OP, que es lo que sucedió en UK.

/cloudfront-us-east-2.images.arcpublishing.com/reuters/BUXX3PY7NFPRDPJTB575SC6JA4.jpg)

U.S. Treasury asks major banks if it should buy back bonds

The U.S. Treasury Department is asking primary dealers of U.S. Treasuries whether the government should buy back some of its bonds to improve liquidity in the $24 trillion market.www.reuters.com

La garantía de venta de un off the run a precio de expiración es precisamente convertir cualquier necesidad de venta de un bono a mercado en venta como si fuera un on the run, a precio completo (de hecho es mejor aún porque va incluso sin variaciones posteriores a la emisión)

La liquidez que va a entrar en el mercado va a ser brutal. No sólo eso, si JP no quiere que se vaya a inflación, van a tener que idear un mecanismo para llevarla a activos de riesgo. Sabemos que se sale de una burbuja inflando otra a estas alturas, no?

El programa BTFP, en muchos lugares lo están etiquetando como un QE, pero realmente tiene diferencias muy importantes. El QE es un programa de compra de activos, mientras que el BTFP no hay ningún tipo de compra, es una préstamo colateralizado. Es decir, un banco con necesidad puede pedirle a la FED un préstamo a cambio de un colateral determinado.

Este préstamo se realizará a un tipo de interés del OIS + 0,10% (OIS Overnight Index Swap). Este préstamo es más caro que pedirlo a través de la Ventana de Descuentos, o incluso obteniéndolo en el mercado interbancario.

Por otro lado a pesar de tener la posibilidad de acudir a la Ventana de Descuentos, pocas veces lo hace ninguna entidad, porque hacerlo significa ser etiquetado como una entidad con posibles problemas, y eso lo quieren evitar a toda costa, por lo que es más que probable que las entidades tampoco quieran aparecer en la lista de entidades que acudan a este programa sino es necesario.

ciberobrero

Madmaxista

- Desde

- 15 Abr 2017

- Mensajes

- 27.515

- Reputación

- 70.441

A ver, posteaste un mensaje de Nick Timiraos con la noticia del nuevo programa BTFP a lo que el compañero @zyro te preguntó si era una operación twist u otra con los mismos efectos, a lo que tu respondiste que "Es exactamente una operación twist", por lo que tu mensaje resulta confuso dando a entender que el programa BTFP es igual a una operación twist, a lo que hago referencia que no tiene nada que ver.

El programa BTFP, en muchos lugares lo están etiquetando como un QE, pero realmente tiene diferencias muy importantes. El QE es un programa de compra de activos, mientras que el BTFP no hay ningún tipo de compra, es una préstamo colateralizado. Es decir, un banco con necesidad puede pedirle a la FED un préstamo a cambio de un colateral determinado.

Este préstamo se realizará a un tipo de interés del OIS + 0,10% (OIS Overnight Index Swap). Este préstamo es más caro que pedirlo a través de la Ventana de Descuentos, o incluso obteniéndolo en el mercado interbancario.

Por otro lado a pesar de tener la posibilidad de acudir a la Ventana de Descuentos, pocas veces lo hace ninguna entidad, porque hacerlo significa ser etiquetado como una entidad con posibles problemas, y eso lo quieren evitar a toda costa, por lo que es más que probable que las entidades tampoco quieran aparecer en la lista de entidades que acudan a este programa sino es necesario.

Préstamo para vender un off-the-run a precio de on-the-run o mejor, todos a precio de madurez. Casi nah... acaban de redefinir la renta fija y aquí cruzados de brazos???

Y la curva desinvirtiéndose

Y el RRP drenándose

Insiders invirtiendo compras y ventas (ver hilo de insiders)

Y AQUI CRUZADOS DE BRAZOS!!!

ciberobrero

Madmaxista

- Desde

- 15 Abr 2017

- Mensajes

- 27.515

- Reputación

- 70.441

ciberobrero

Madmaxista

- Desde

- 15 Abr 2017

- Mensajes

- 27.515

- Reputación

- 70.441

"El mercado tiene a los bancos como rehenes"

JAJAJA

Yo diría que el mercado es un yonki de la liquidez y ha secuestrado a la familia del banquero

JAJAJA

Yo diría que el mercado es un yonki de la liquidez y ha secuestrado a la familia del banquero

ciberobrero

Madmaxista

- Desde

- 15 Abr 2017

- Mensajes

- 27.515

- Reputación

- 70.441

Dejo esto aquí que es relevante por la liquidez

Quesubaelyuri

Himbersor

- Desde

- 19 Dic 2022

- Mensajes

- 613

- Reputación

- 1.635

Bitcoin y Nasdaq se van a la luna, hay que coger todo lo que se pueda.Siempre me referí a off the run vs on the run, que es el artículo de Reuters que enlazo en el OP, que es lo que sucedió en UK.

/cloudfront-us-east-2.images.arcpublishing.com/reuters/BUXX3PY7NFPRDPJTB575SC6JA4.jpg)

U.S. Treasury asks major banks if it should buy back bonds

The U.S. Treasury Department is asking primary dealers of U.S. Treasuries whether the government should buy back some of its bonds to improve liquidity in the $24 trillion market.www.reuters.com

La garantía de venta de un off the run a precio de expiración es precisamente convertir cualquier necesidad de venta de un bono a mercado en venta como si fuera un on the run, a precio completo (de hecho es mejor aún porque va incluso sin variaciones posteriores a la emisión)

La liquidez que va a entrar en el mercado va a ser brutal. No sólo eso, si JP no quiere que se vaya a inflación, van a tener que idear un mecanismo para llevarla a activos de riesgo. Sabemos que se sale de una burbuja inflando otra a estas alturas, no?

ciberobrero

Madmaxista

- Desde

- 15 Abr 2017

- Mensajes

- 27.515

- Reputación

- 70.441

Tio Pepe

Madmaxista

- Desde

- 18 Sep 2008

- Mensajes

- 2.926

- Reputación

- 20.672

Préstamo para vender un off-the-run a precio de on-the-run o mejor, todos a precio de madurez. Casi nah... acaban de redefinir la renta fija y aquí cruzados de brazos???

Y la curva desinvirtiéndose

Y el RRP drenándose

Ver archivo adjunto 1390117

Insiders invirtiendo compras y ventas (ver hilo de insiders)

Y AQUI CRUZADOS DE BRAZOS!!!

No me malinterpretes, no voy a decirte que no se haya producido el evento que muchos esperaban de "rotura" para que los bancos centrales cambiaran su política económica. Porque la realidad es que sin duda lo que ha pasado desde este fin de semana, podría ser sin duda ese cisne neցro "esperado". Las reuniones de mañana del BCE y la semana que viene de la FED son la clave del asunto, y yo no tengo ninguna duda de que estamos ante dos de los eventos más importantes a nivel económico de este 2023.

Lo único que sí que creo que era importante mencionar que el programa BTFP no es el que vaya a proporcionar esa liquidez brutal, pero si el evento que subyace que es el de posible crisis financiera, y hoy Credit Suisse ha sido otra alerta más.

Es decir, la positividad no vendría por el aumento de liquidez que aún no se ha producido, sino por un cambio de política monetaria por parte de los bancos centrales.

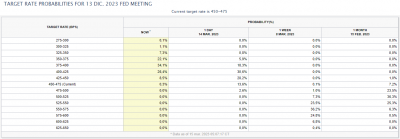

El descuento del mercado es que se van a producir muchas menos subidas y que además se volverán a bajar las tasas mucho más rápido de lo que se había descontado.

El evento es brutal, y lo único que falta es que Lagarde y Powell lo confirmen, de ser así, la visión con la que llevo desde hace más de un año cambiará radicalmente.

De todos modos, deberemos seguir echándole un ojo a la inflación, ya que estamos lejos de poderla dar por vencida.

Es interesante que sigas aportando este punto de vista de la liquidez, ya que no podemos olvidar que ha sido el motor más importante de las bolsas de los últimos años.

Quesubaelyuri

Himbersor

- Desde

- 19 Dic 2022

- Mensajes

- 613

- Reputación

- 1.635

Un cambio precipitado sería nefasto ahora mismo y generaría más desconfianza y un mensaje de crisis claro.No me malinterpretes, no voy a decirte que no se haya producido el evento que muchos esperaban de "rotura" para que los bancos centrales cambiaran su política económica. Porque la realidad es que sin duda lo que ha pasado desde este fin de semana, podría ser sin duda ese cisne neցro "esperado". Las reuniones de mañana del BCE y la semana que viene de la FED son la clave del asunto, y yo no tengo ninguna duda de que estamos ante dos de los eventos más importantes a nivel económico de este 2023.

Lo único que sí que creo que era importante mencionar que el programa BTFP no es el que vaya a proporcionar esa liquidez brutal, pero si el evento que subyace que es el de posible crisis financiera, y hoy Credit Suisse ha sido otra alerta más.

Es decir, la positividad no vendría por el aumento de liquidez que aún no se ha producido, sino por un cambio de política monetaria por parte de los bancos centrales.

El descuento del mercado es que se van a producir muchas menos subidas y que además se volverán a bajar las tasas mucho más rápido de lo que se había descontado.

Ver archivo adjunto 1390696

El evento es brutal, y lo único que falta es que Lagarde y Powell lo confirmen, de ser así, la visión con la que llevo desde hace más de un año cambiará radicalmente.

De todos modos, deberemos seguir echándole un ojo a la inflación, ya que estamos lejos de poderla dar por vencida.

Es interesante que sigas aportando este punto de vista de la liquidez, ya que no podemos olvidar que ha sido el motor más importante de las bolsas de los últimos años.

Este mes toca seguir con lo planeado.

Mañana Lagarde dirá que hay que subir 0,5, que la inflación está alta y que no hay ningún riesgo para el sistema financiero. Que está todo bajo control y que están trabajando para que no ocurra nada grave. Dará un mensaje se tranquilidad a los mercados.

Powell hará lo mismo, pero subiendo 0,25.

Después de la subida tienen mil herramientas para inyectar liquidez, así que no tienen por qué provocar alarma de forma innecesaria.

Después se dedicarán a sanear y evaluarán para la próxima, donde sí que hay mucha incertidumbre.

ciberobrero

Madmaxista

- Desde

- 15 Abr 2017

- Mensajes

- 27.515

- Reputación

- 70.441

Un cambio precipitado sería nefasto ahora mismo y generaría más desconfianza y un mensaje de crisis claro.

Este mes toca seguir con lo planeado.

Mañana Lagarde dirá que hay que subir 0,5, que la inflación está alta y que no hay ningún riesgo para el sistema financiero. Que está todo bajo control y que están trabajando para que no ocurra nada grave. Dará un mensaje se tranquilidad a los mercados.

Powell hará lo mismo, pero subiendo 0,25.

Después de la subida tienen mil herramientas para inyectar liquidez, así que no tienen por qué provocar alarma de forma innecesaria.

Después se dedicarán a sanear y evaluarán para la próxima, donde sí que hay mucha incertidumbre.

Puede ser

Pero no olvidemos que no son los bancos de lo que estamos hablando, sino del mercado de renta fija, concretamente el de deuda soberana. El mercado de bonos off-the-run es ahora mismo ilíquido para los volúmenes que se mueven hoy y los que se puedan mover mañana. Y este problema no es del próximo mes, es de hoy, de ahora. Esperar días puede ser nefasto.

Repito que tienen un último arma: Inflar otra burbuja. Tienen mil maneras regulatorias y financieras de canalizar la liquidez, para intervenir el mercado de bonos, evitar quiebras de bancos y no subir la inflación.

Tio Pepe

Madmaxista

- Desde

- 18 Sep 2008

- Mensajes

- 2.926

- Reputación

- 20.672

Exacto, pero ahí está la clave, el mercado descuenta un BCE y una FED mucho menos agresiva, de hecho aunque Lagarde lleva advirtiendo de que subirá 50bps desde hace tiempo, el mercado descuenta que será más probablemente 25bps, y para la FED incluso la posibilidad de que no suban ni los tipos empieza a cotizarse cada vez más fuerte.Un cambio precipitado sería nefasto ahora mismo y generaría más desconfianza y un mensaje de crisis claro.

Este mes toca seguir con lo planeado.

Mañana Lagarde dirá que hay que subir 0,5, que la inflación está alta y que no hay ningún riesgo para el sistema financiero. Que está todo bajo control y que están trabajando para que no ocurra nada grave. Dará un mensaje se tranquilidad a los mercados.

Powell hará lo mismo, pero subiendo 0,25.

Después de la subida tienen mil herramientas para inyectar liquidez, así que no tienen por qué provocar alarma de forma innecesaria.

Después se dedicarán a sanear y evaluarán para la próxima, donde sí que hay mucha incertidumbre.

Si los bancos centrales dan un mensaje muy dovish y más preocupados por la estabilidad financiera que por la inflación, eso dará la razón al mercado y puede empezar a cotizar el principio del fin del sufrimiento.

Pero y si, tal como indicas, ¿Muestran un mensaje más duro, y de que no pueden relajarse aún? Pues eso no está en absoluto cotizado en este momento y puede ser un jarro de agua fría.

Precisamente por eso para mí ahí está la clave. Veremos...

mike69

Madmaxista

- Desde

- 9 Ago 2007

- Mensajes

- 2.908

- Reputación

- 5.594

Ya lo he puesto en otro hilo:No me malinterpretes, no voy a decirte que no se haya producido el evento que muchos esperaban de "rotura" para que los bancos centrales cambiaran su política económica. Porque la realidad es que sin duda lo que ha pasado desde este fin de semana, podría ser sin duda ese cisne neցro "esperado". Las reuniones de mañana del BCE y la semana que viene de la FED son la clave del asunto, y yo no tengo ninguna duda de que estamos ante dos de los eventos más importantes a nivel económico de este 2023.

Lo único que sí que creo que era importante mencionar que el programa BTFP no es el que vaya a proporcionar esa liquidez brutal, pero si el evento que subyace que es el de posible crisis financiera, y hoy Credit Suisse ha sido otra alerta más.

Es decir, la positividad no vendría por el aumento de liquidez que aún no se ha producido, sino por un cambio de política monetaria por parte de los bancos centrales.

El descuento del mercado es que se van a producir muchas menos subidas y que además se volverán a bajar las tasas mucho más rápido de lo que se había descontado.

Ver archivo adjunto 1390696

El evento es brutal, y lo único que falta es que Lagarde y Powell lo confirmen, de ser así, la visión con la que llevo desde hace más de un año cambiará radicalmente.

De todos modos, deberemos seguir echándole un ojo a la inflación, ya que estamos lejos de poderla dar por vencida.

Es interesante que sigas aportando este punto de vista de la liquidez, ya que no podemos olvidar que ha sido el motor más importante de las bolsas de los últimos años.

La FED la ha cagado y te lo explico:

Ha decidido salvar a los depositantes y ha sacrificado a los bonistas y accionistas de los bancos afectados. Y la consecuencia es que los bancos se están descapitalizando a pasos agigantados porque el que tiene bonos o acciones de un banco los está vendiendo para ponerse en liquidez o comprar deuda estatal.

En primer término han parado la hecatombe pero al final tendrán que salvar también a los accionistas.

Salvo que quieran o hayan planeado que desaparezcan los bancos medianos o pequeños y se queden solo los 3 o 4 gigantes.

El guano es jodidamente apestoso.

Enviado con una tanza y un yogurt

ciberobrero

Madmaxista

- Desde

- 15 Abr 2017

- Mensajes

- 27.515

- Reputación

- 70.441

Mucho ojo a Arthur hayes que no da puntada sin hilo

Ya he dicho estos días de atrás que quizá podremos pillar un bull como el del Covic

Ya he dicho estos días de atrás que quizá podremos pillar un bull como el del Covic

Compartir: