elgatochimpliflinguir

Madmaxista

- Desde

- 13 Jun 2021

- Mensajes

- 73.141

- Reputación

- 62.305

Follow along with the video below to see how to install our site as a web app on your home screen.

Nota: This feature may not be available in some browsers.

No me malinterpretes, coincido contigo en que si se realizara una operación twist o los repos inversos se derrumban sería positivo para la bolsa y los activos de riesgo.Que todo el mundo está viendo a la Fed subir tipos y sin embargo el mercado está tomando riesgo es directamente una consecuencia en mi hipótesis.

Y como se lleve a cabo la Op Twist los precios de los activos de riesgo van a VOLAR por la misma mecánica, mientras la gente se queda boquiabierta repitiendo "pero si ej que la Fed"

Hablo de meses, no años.

lo voy entendiendo algo mejor, puedes detallar algo más este proceso?La operación twist convertiría en unos pocos meses trillones de deuda en "colateral pristino" que catalizaría un tsunami de liquidez provocando unas subidas de precios tan repentinas como históricas.

A pesar de ser un hilo de ciberobrero te lo voy a intentar explicar de forma fácil, ya que a pesar de las buenas explicaciones de ciberobrero a veces pueden ser complejas por algunos términos utilizados.lo voy entendiendo algo mejor, puedes detallar algo más este proceso?

entiendo que el banco central se vería obligado a comprar una gran cantidad en bonos off-the-run,

de ahí como pasamos al "tsunami de liquidez"?

porque de repente las entidades financieras se encontrarían con mucho dinero fresco?

Fenomenal explicación!2) Estimula el mercado inmobiliario: Una gran parte del crecimiento económico viene por el mercado de la vivienda, y estimular ese mercado significa estimular la construcción y adquisición de vivienda.

Not really

Es una operación de renovación de deuda. Es decir, hay bonos de 30 años emitidos hace 20 años encerrados en fondos de pensiones etc, mientras que también hay bonos de 30 años emitidos en la última emisión hace unos días/semanas/meses. Esto se llama on-the-run y off-the-run bonds/notes.

Los bonos de emisiones más recientes on-the-run son los más líquidos que se usan como colateral en todas las operaciones financieras, también pueden usarse otros pero depende en la aceptación puntual de los off-the-run. Esto normalmente va a ocurrir sin mayores problemas, pero el mercado puede llegar a un punto técnico en el que sólo se acepten los on-the-run. Por eso se habla antiintuitivamente de "collateral shortage".

Esto es lo que ocurrió en Septiembre con los británicos, en donde los fondos de pensiones no encontraron compradores para sus bonos off-the-run, que necesitaban vender para hacer frente a pagos de pensiones y el BoE tuvo que renovárselos.

La operación twist convertiría en unos pocos meses trillones de deuda en "colateral pristino" que catalizaría un tsunami de liquidez provocando unas subidas de precios tan repentinas como históricas.

Sospecho que los bonos están siendo más castigados que el resto de activos porque el mercado está forzando esta situación. El precio de los bonos (y de los intereses) está llegando a niveles de mínimos de octubre, sin embargo las bolsas y el bitcoin están bastante más arriba. La apuesta del mercado es largo en todo y corto en bonos hasta el inevitable desenlace.

Si estoy entendiendo bien, los bonos de un mismo plazo recién emitidos son los on-the-run, mientras que los del mismo plazo que ya llevan un tiempo emitidos (y por tanto están más cerca de maturity y devolver el principal) son los off-the-run.

¿Por qué son más líquidos los on-the-run?

La intuición me diría que los off-the-run, al estar más cerca de devolver el principal, deberían ser más deseados y por tanto más líquidos

Racionalmente, lo más normal sería como dices, y pensar que los bonos que están más cercanos al vencimiento deberían ser más líquidos.Si estoy entendiendo bien, los bonos de un mismo plazo recién emitidos son los on-the-run, mientras que los del mismo plazo que ya llevan un tiempo emitidos (y por tanto están más cerca de maturity y devolver el principal) son los off-the-run.

¿Por qué son más líquidos los on-the-run?

La intuición me diría que los off-the-run, al estar más cerca de devolver el principal, deberían ser más deseados y por tanto más líquidos

Fenomenal explicación!

Sois dos foreros muy enrollaos explicando.

Precisamente iba a preguntar por el inmobiliario, esto solo afectaría a EEUU?, donde precisamente parece que se está resintiendo el s. inmobiliario, o podría llegar ese tsunami a España y contrarestar el efecto de la subida de tipos, que hará que se firmen menos hipotecas?

Aunque ya has comentado que antes que el twist podrían bajar tipos, que también beneficiaría al s. inmobiliario, menudo lío.

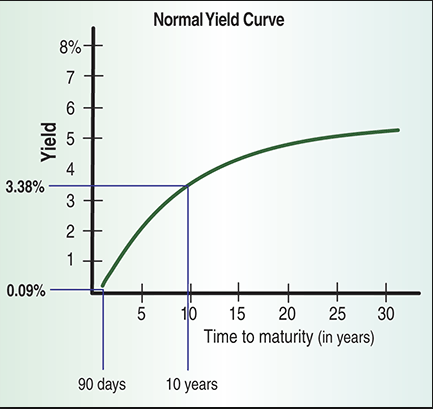

La operación twist baja los tipos a largo mientras sube los de corto plazo. Beneficia al mercado inmobiliario porque casi siempre están referenciado a los tipos de interés a largo plazo. (tu haces una hipoteca a 20 ó 30 años, no se hacen a 1 año por ejemplo)

Pero es que estás mezclando dos entornos completamente distintos. Esto ya es salirse del tema principal, pero el "mundo hipotecario" es totalmente diferente entre EEUU y España.Ah, pues no me había fijado en ese detalle de que el tipo de las hipotecas es el de largo plazo.

Como en los medios llevamos meses leyendo que suben los tipos, no sé si los de las hipotecas (en España) han subido en paralelo a los del BCE, que serán a corto plazo.

Por eso daba por hecho que se firmarían menos hipotecas, mientras el BCE siga subiendo.

Por otro lado, si como parece, hay un parón en la venta de inmuebles, quizás sería porque la gente prefiere esperar un poco, ante la incertidumbre de no saber a qué nivel llegarán los tipos.

No sé si entiendo muy bien la pregunta, partamos de la base de que cualquier bono puede ser comprado o vendido en el mercado secundario, una vez ya han sido emitidos. Hay que tener en cuenta que a pesar de que algunos bonos se pueden "tradear" en bolsas, la mayoría de ellos se negocian "over-the-counter", es decir, un intercambio entre dos partes acordando los términos de la tras*acción, por ese motivo también se entenderá porque son más líquidos los "on-the-run" que comentábamos anteriormente.Pedazo hilo. Gracias.

Sólo una cosa. Los bonos de más largo plazo con emisiones más antigua, tienen unos rendimientos mucho mayores a las actuales emisiones a corto plazo.

Mi pregunta es sencilla. ¿Quien va a querer cambiar ese bono por un bono a más corto plazo de ahora que va a tener un rendimiento inferior?

Enviado con una tanza y un yogurt

Me choca que si la mayoría de hipotecas en España son a tipo fijo, y este es el de largo plazo, porqué veo tanto en los medios que algunos lo van a pasar mal con la subida de tipos. Las típicas noticias de cuanto se le va a subir la cuota a la gente.Por lo tanto, en España en este momento importan más los tipos de interés a largo plazo que los de corto plazo. Por otro lado, para las hipotecas variables en España lo que importa es el euríbor a 12 meses que sí que es sensible a los tipos de interés a corto plazo. Pero no entro en detalles sobre este tema porque creo que lo expliqué bastante completo en este post: Que huevones dice Blurry ahora?

Y por supuesto, es correcto, a mayor coste de financiación menores son las hipotecas firmadas.