Infierno Existencial

Madmaxista

- Desde

- 26 Nov 2022

- Mensajes

- 9.301

- Reputación

- 18.550

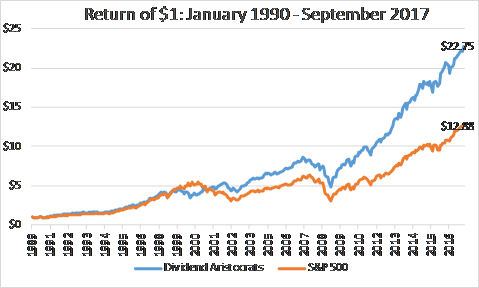

Es muy cruel e injusto que las personas que estudian las empresas y sus cotizaciones, y se forman su propia cartera, acaben perdiendo la mayoría frente a otro que lo único que hizo es comprar un fondo indexado de bajo costo e invertir regularmente. Y lo mas probable es que sea eso lo que ocurra. Ya ni hablo de fondos de inversión activos, que son una estupidez por sus altas comisiones y demostrada incapacidad de superar los índices.

Estaría bien que la dedicación, conocimiento, y sabiduría, en este caso tuviese recompensa extra. Pero con datos sobre la mano podemos decir que en la mayoría de casos no la tiene. Esto es debido a la tendencia de las acciones a revertir a la media, y el impacto enorme de las comisiones en las rentabilidades a largo plazo.

Sigo sin encontrar una buena razón para dedicarle tiempo e invertir activamente, y menos en España. Tenemos que pagar mas por las acciones, tenemos que pagar a Hacienda mínimo 19% de los dividendos, aunque luego los reinvirtamos, tenemos que dedicar mucho tiempo a ello para acabar perdiendo irremediablemente, porque la rentabilidad que obtienes de un índice es la media de todos sus inversores menos comisiones. Y esas comisiones extra son lo que te va acercando a la derrota cada vez con mayor probabilidad

Estaría bien que la dedicación, conocimiento, y sabiduría, en este caso tuviese recompensa extra. Pero con datos sobre la mano podemos decir que en la mayoría de casos no la tiene. Esto es debido a la tendencia de las acciones a revertir a la media, y el impacto enorme de las comisiones en las rentabilidades a largo plazo.

Sigo sin encontrar una buena razón para dedicarle tiempo e invertir activamente, y menos en España. Tenemos que pagar mas por las acciones, tenemos que pagar a Hacienda mínimo 19% de los dividendos, aunque luego los reinvirtamos, tenemos que dedicar mucho tiempo a ello para acabar perdiendo irremediablemente, porque la rentabilidad que obtienes de un índice es la media de todos sus inversores menos comisiones. Y esas comisiones extra son lo que te va acercando a la derrota cada vez con mayor probabilidad