ane agurain

Madmaxista

Algunos quizás recordéis este hilo:

La “bomba atómica” dirigida a la banca está lanzada (uy uy uy uy)

Pues llega la segunda parte:

https://ataquealpoder.wordpress.com...ntra-la-financiera-uci-del-banco-santander-1/

(aviso que es largo, MUCHO, pero puede ser importante, por cuando llegue la sentencia, ver quién la dicta y quién está en el poder entonces)

Había avisado que era eminente el lanzamiento de nuevas bombas después de la atómica lanzada a la banca en general por las hipotecas titulizadas, Ver: La “bomba atómica” dirigida a la banca está lanzada … Sigue leyendo → ésta está fabricada a la medida de la financiera Unión de Créditos Inmobiliarios (UCI) del Grupo del Banco Santander que lleva años ejerciendo una práctica criminal al otorgar préstamos con garantía hipotecaria que son una autentica estafa.

Como puedes comprobar en este inicio del artículo ha desaparecido la clásica salvaguarda del “supuesto/a” ya que no hay nada que suponer. Los responsables de la financiera son unos auténticos ladrones, estos mal nacidos de presencia impecable y elegante corbata, son responsables del sufrimiento de miles de familias y amparados en un sistema judicial hecho a la medida, se permiten el lujo de esclavizar a sus clientes al mejor estilo de los hampones del Bronx.

Lo que nos tiene que sorprender es que estos bichos, con la burda escritura de préstamo contaminada de anatocismo, (ahora lo aclaramos) hayan podido subsistir sin que les echen el guante y los metan en la guandoca. Los hampones de UCI se sienten impunes ya que se amparan que ante un Tribunal de justicia no solo hay que decir “me han estafado” sino demostrar y acreditar documentalmente la estafa. En eso hemos empleado tiempo y esfuerzo cumpliendo con el postulado en el decálogo autoimpuesto de Ataquealpoder de acciones factibles de llevar a cabo.

Las tres primeras...

(1.- Defensor del Pueblo Europeo: Eléctricas.-

(2.- Asociación hbUCI: las hipotecas sarama de UCI https://asociacionhbUCI.wordpress.com

(3.- Asociación Hipotecados Activos: Paralización de las ejecuciones hipotecarias https://asociacionhipotecadosactivos.wordpress.com

...están en marcha aunque el esfuerzo empleado ha sido mayor del esperado, pero poco importa teniendo en cuenta que el listón se ha puesto muy alto.

Con esta demanda–bomba se da un paso de gigante en el cumplimiento del decálogo. https://ataquealpoder.wordpress.com/2014/07/04/un-decalogo-en-busca-de-supervivencia-1/

Para Ataquealpoder las atrocidades de la financiera UCI han sido un referente en el estudio de la información facilitada a los clientes atrapados, pero informar no sirve de nada si no resuelve las penurias ocasionadas por haber tenido la desgracia de acabar en manos de unos salteadores de cuello blanco que se amparan en el logotipo del Banco Santander. Fue entonces, después de informar con todo lujo de detalles de cómo roban, (ver al final del post los enlaces a estos artículos) cuando fundé, con otros compañeros, la Asociación hbUCI con la idea fija de que un día se pudiera presentara una demanda imparable. Este día ha llegado, la demanda-bomba se ha presentado en los juzgados de Madrid donde radica la sede social de la financiera.

La financiera UCI ha sido un engendro duro de roer. Tengo que admitir que como asociación hemos estado al borde del fracaso. Han sido tantos los inconvenientes que se han presentado que hemos estado a punto de echar el cierre. La tenacidad en estructurar una estrategia que pudiera ayudar, de una forma efectiva, a los asociados ha sido el pan nuestro de cada día. La mayoría de la clientela de UCI sucumbe bajo las garras de una financiera que ha traspasado la línea que define a una entidad de crédito. Hemos intentado solventar las discrepancias de la forma más razonable tratando de negociar las diferencias individualmente con la mejor disposición. No ha sido posible: la financiera nos dio con las puertas en las narices.

Cuando nos disponíamos tomar otro camino con una demanda colectiva, e incluso se pudo contar con un espada de prestigio como el ex juez Elpidio Silva para fulminar el morlaco, nos encontramos con la sentencia del juez Pablo Ruz que resolvió la demanda presentada por la Plataforma de Afectados por la Hipoteca (PAH) en la Audiencia Nacional. La querella se interpuso el 31 de octubre de 2013 por diversos denunciantes junto con la documentación que acompañaban. El 6 de marzo de 2014 ampliaron la denuncia con nueva documentación.

Relataban una serie de hechos relativos a un sistema fraudulento de comercialización de hipotecas de alto riesgo, “subprime” o “sarama”, efectuado bajo la marca comercial UCI. También figuraba en la denuncia, como cooperador necesario la sociedad tasadora Valtecnic. La denuncia estaba dirigida contra los responsables de los órganos de administración de la financiera Unión de Créditos Inmobiliarios (UCI), además de contra las personas jurídicas del Banco Santander, por entender que dichas personas físicas y jurídicas tenían relación criminal con los hechos denunciados.

La demanda no fue atendida por el juez Ruz; en su sentencia deja bien claro que el camino emprendido por la PAH no era el adecuado. No obstante, el juez Ruz nos da una pista: al menos sabemos lo que no tenemos que hacer. Para la Asociación hbUCI fue un mazazo ya que cerraba la puerta a la demanda que tenía preparada. No hay mal que por bien no venga: nos vimos obligados a superarnos a nosotros mismos.

No podíamos cometer los mismos errores que cometieron nuestros colegas de la PAH. La demanda colectiva (que en la práctica no lo es) presentada por la Asociación hbUCI se ha tenido que rearmar. Quisiera recordar que la demanda presentada por los abogados de la PAH en la Audiencia Provincial, no digo que fuera un plagio, pero sí que recogía los argumentos de lo que llevábamos investigando en aquellas fechas.

Algún miembro de la PAH de Sevilla se hizo pasar por victima de UCI y nos sacó la información que rápidamente la trasladó a los abogados que prepararon la demanda. No se debió presentar debidamente fundamentada a la vista de la sentencia del juez Ruz. Para no tropezar con la misma piedra, los letrados y el equipo de investigación de la Asociación hbUCI se ha tenido que estrujar las meninges para poder presentar una demanda con las mejores bazas para ganar. En estos asuntos de dineros con un banco de por medio no solo hace falta tener razón, hay que demostrarla con creces.

Este tiempo, que algunos les puede parecer de demora, ha sido de profundo estudio y recopilación de información con que construir una demanda colectiva imparable. Estábamos forzados a superar los argumentos presentados en la demanda de la PAH ya que una repetición, tal cual, se entiende como cosa ya juzgada. Menudo favor nos hicieron, no importa queda justificado: los argumentos eran flojos pero no obstante combatieron con lo que tenían en su mano.

¿Qué tiene la demanda-bomba?

Que es letal, y lo es, forzados por la situación al tener que superar loa argumentos expuestos en la querella presentada por la (PAH) en la Audiencia Nacional. Nadie en este país se ha presentado en los tribunales con una demanda colectiva (sin serlo del todo) con las reclamaciones dinerarias individuales de cada uno de los afectados. La cantidad que cada uno reclama es espectacular, lo que pone de manifiesto la mala práctica bancaria de este engendro llamado Unión de Créditos Inmobiliarios. Estas cifras, que hacen llevar las manos a la cabeza, provienen de los mismos datos facilitados por la financiera, que por mucho que le pese está obligada a proporcionarlos, sobre las cuotas pagadas mensualmente y la cantidad destinada a amortizar el capital prestado.

Estos datos representan el coste de una “hipoteca UCI” que se compara con otra “hipoteca media” que en el momento de su constitución existía en el mercado. Sin lugar a dudas fue una mala suerte toparse con UCI ya que su “hipoteca” ni es hipoteca ni es nada. Para que se pueda llamar préstamo con garantía hipotecaria (lo que se conoce simplemente por hipoteca) tiene que aplicar una parte de las cuotas mensuales en amortizar el capital prestado. La dichosa hipoteca UCI no amortiza el capital prestado o lo hace mínimamente o incluso después de años atendiendo las cuotas que se presentan al cobro se debe más que el dinero prestado.

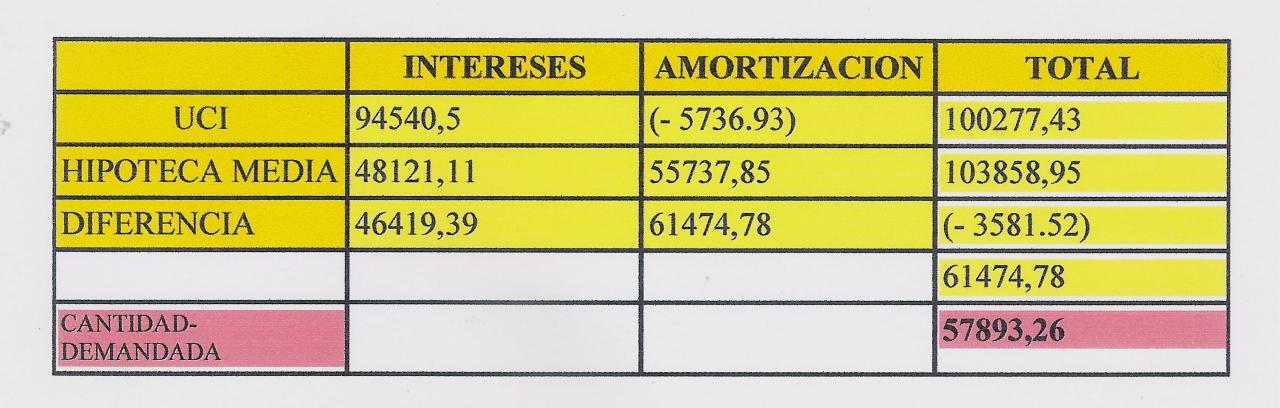

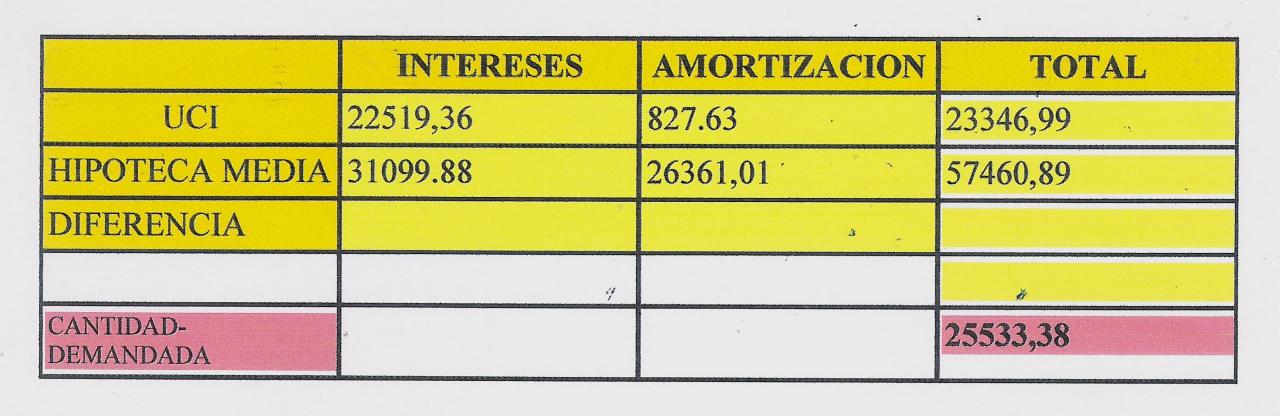

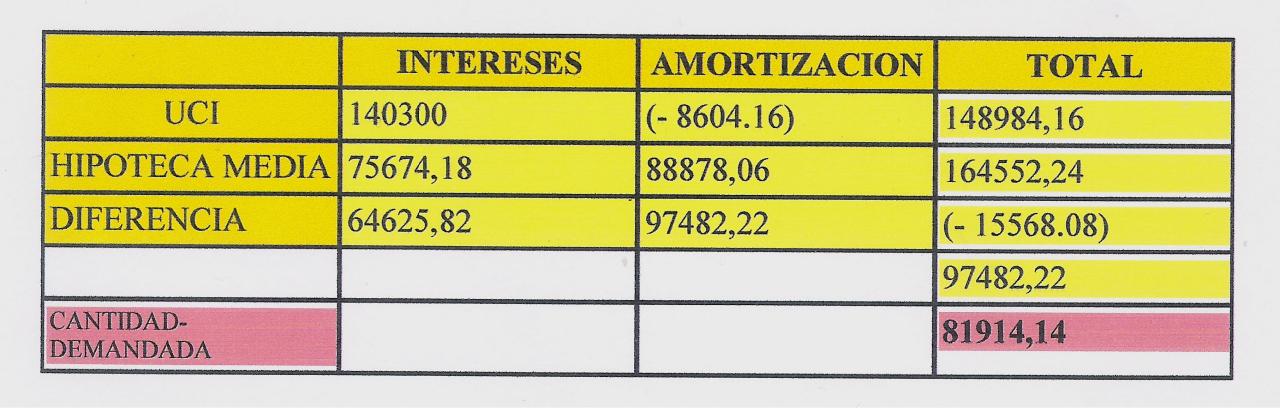

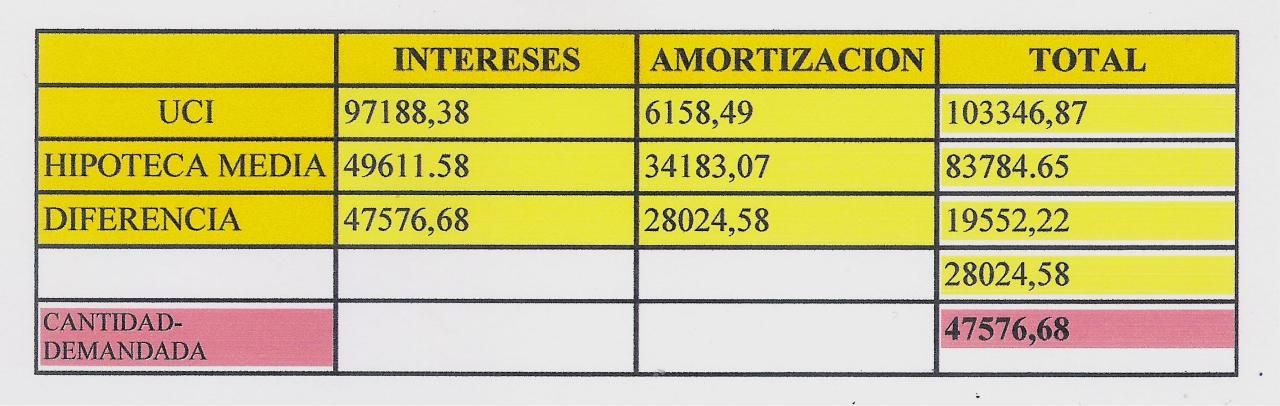

Una imagen vale más que mil palabras. Cada uno de los solicitantes de justicia que se incluyen en la demanda, con independencia de aportar toda la documentación que le acredita como puede ser la escritura del préstamo, un certificado de empadronamiento que demuestra que el bien hipotecado es su vivienda habitual, y como hemos dicho también presenta un cuadro de amortización de las cuotas mensuales pagadas hasta el día de hoy.

Con estos datos facilitados por la propia financiera UCI los servicios técnicos de la Asociación hbUCI ha confeccionado un cuadro en el que se visualiza la comparativa entre un préstamo UCI (el que corresponde a cada uno de los demandantes según su escritura) con otro de los habituales en el mercado de las hipotecas, es decir con un préstamo con condiciones estándar del mercado. Te sorprenderá lo que da de sí la dichosa hipoteca UCI que al no amortizar el capital prestado se convierte en una deuda perpetua. Es una estafa que deriva de una cantidad concreta y precisa que cada uno que se incluye en la demanda reclama a UCI.

Por mantener la privacidad de cada uno se suprime el nombre y se sustituye por el número de asociado que se le ha asignado. Estos ejemplos no se han seleccionado, se puede decir que se han introducido aleatoriamente. En el blog de la Asociación hbUCI se publicarán todos y cualquiera podrá percatarse que no se trata de los más escandalosos. Pasen y vean hasta donde llega la maldad de los patriarcas de la UCI, a Emilio Botín, por la parte que le toca, ya le habrán pasado cuentas en el infierno.

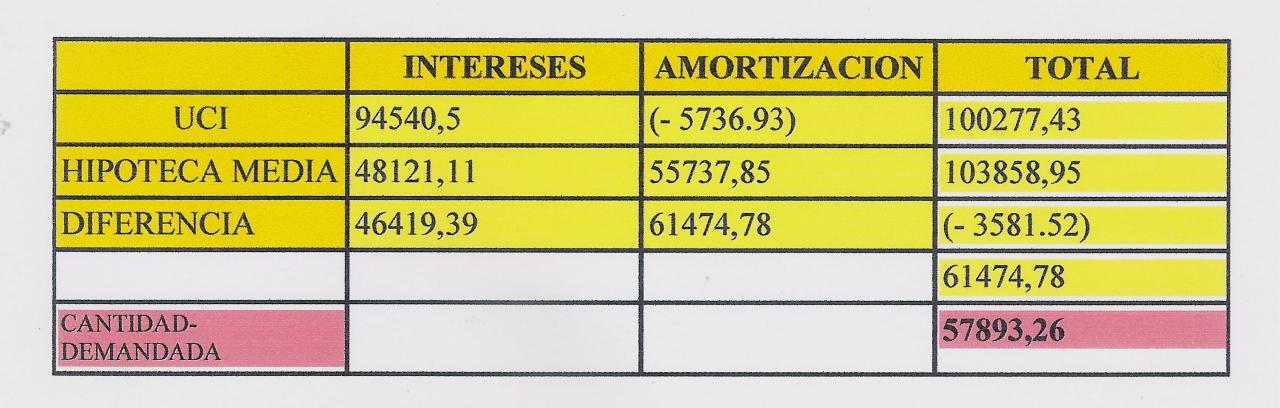

Este cuadro trata del asociado número 103 y corresponde con el número de préstamo 54016686, durante 85 cuotas (7 años y 1 mes) de las 420 prevista en la escritura de UCI, NO HA AMORTIZADO EL CAPITAL INICIAL PRESTADO, es más debe 5736,93€. CUANTO MÁS PAGAS MÁS DEBES. Al compararlo con un préstamo hipotecario medio, en la cuota 85, se hubiera ahorrado 3581,52€, sin embargo hubiera amortizado 55737,85€ en lugar de incrementar el capital pendiente de pago en los citados 5736,93€. En definitiva, deducido el ahorro e incrementado con lo NO amortizado y con el incremento del capital prestado: Reclama 57.893,26€

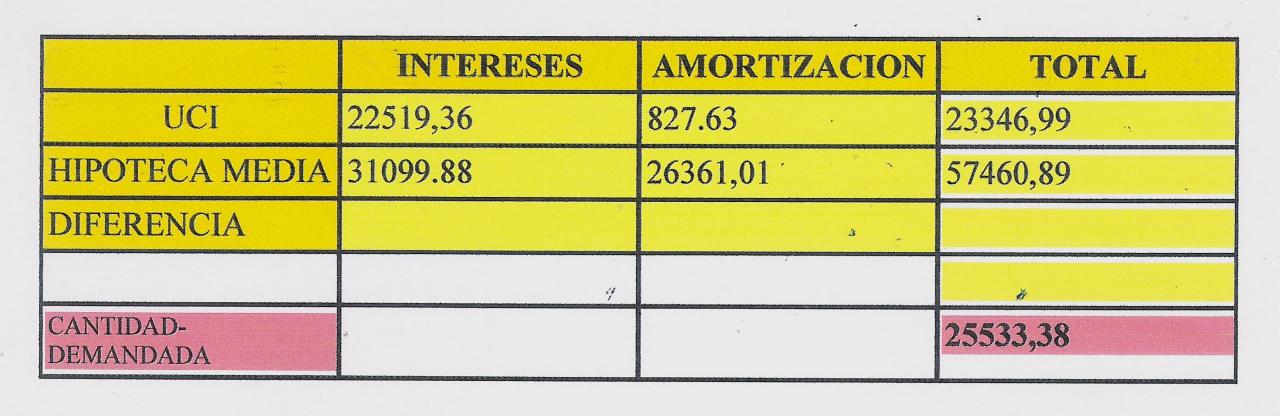

Este cuadro trata del asociado número 184 y corresponde con el número de préstamo 97007486, durante 87 cuotas (7 años y 3 mes) de las 420 prevista en la escritura de UCI, NO HA AMORTIZADO APENAS EL CAPITAL INICIAL PRESTADO, tan solo 827,63€. Al compararlo con un préstamo hipotecario medio, en la cuota 87, hubiera amortizado 26361,01€ mientras que las cuotas pagadas se han ido a los intereses. No tiene comparación con un préstamo hipotecario al uso ya que se convierte en una deuda perpetua. En definitiva, no paga lo que tendría que pagar, pero parece lógico que reclame por la falta de amortización. Reclama 25.533,38€

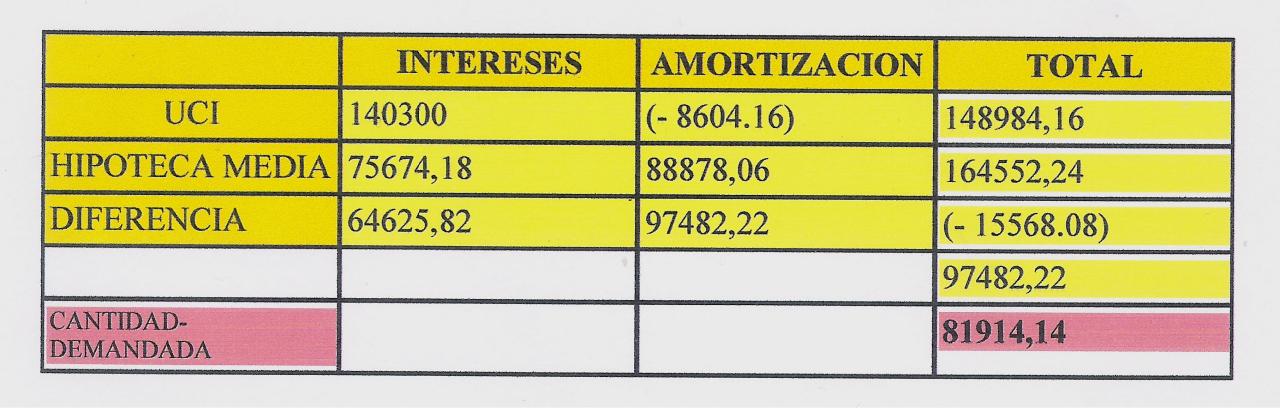

Este cuadro trata del asociado número 3 y corresponde con el número de préstamo 67014097, durante 90 cuotas (7 años y 6 meses) de las 360 previstas en la escritura de UCI, NO HA AMORTIZADO EL CAPITAL INICIAL PRESTADO, es más debe 8604.16€. CUANTO MÁS PAGAS MÁS DEBES. Al compararlo con un préstamo hipotecario medio, en la cuota 90, se hubiera ahorrado 15568,08€, sin embargo hubiera amortizado 88878,06€ en lugar de incrementar el capital pendiente de pago en los citados 8604,16€. En definitiva, deducido el ahorro e incrementado con lo NO amortizado y con el incremento del capital prestado: Reclama 81.914,14€

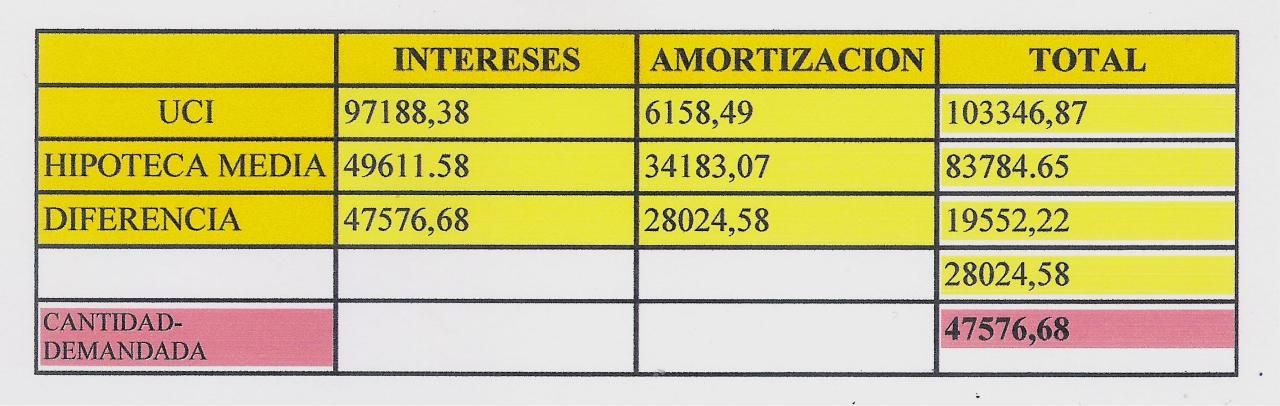

Este cuadro trata del asociado número 79 y corresponde con el número de préstamo ………….. , durante 101 cuotas (8 años y 5 meses) de las 480 prevista en la escritura de UCI, NO HA AMORTIZADO APENAS EL CAPITAL INICIAL PRESTADO, tan solo 6158,49€. Al compararlo con un préstamo hipotecario medio, en la cuota 101, hubiera amortizado 34183,07€ mientras que las cuotas pagadas se han ido a los intereses, tanto es así como que representa el 94% del importe pagado. No tiene comparación con un préstamo hipotecario al uso ya que se convierte en una deuda perpetua. En definitiva, además de pagar 19552,22 ha dejado de amortizar 28024,58€ por lo que: Reclama 47.576,68€

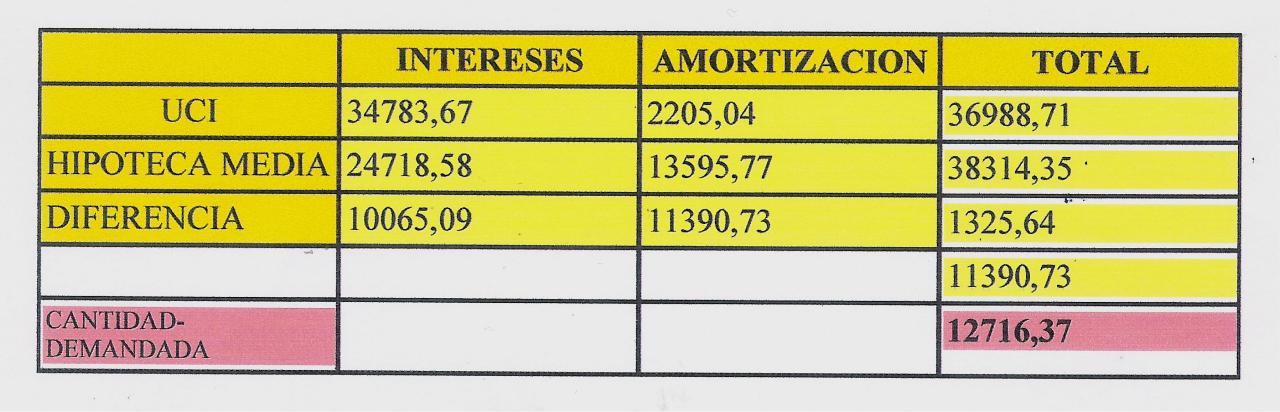

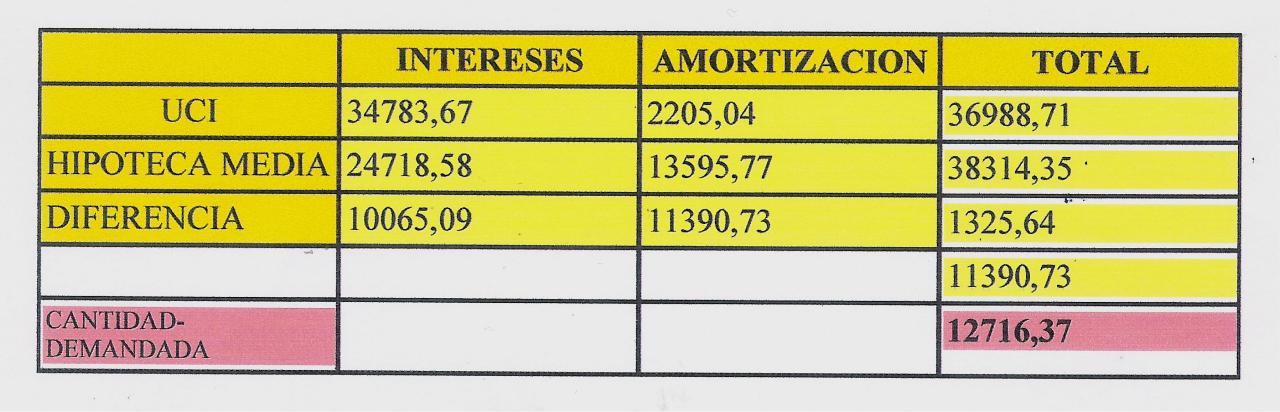

Este cuadro trata también del asociado número 79 (en un 2º préstamo) corresponde con el número de préstamo ………….. , durante 101 cuotas (8 años y 5 meses) de las 480 prevista en la escritura de UCI, NO HA AMORTIZADO APENAS EL CAPITAL INICIAL PRESTADO, tan solo 2205,04€. Al compararlo con un préstamo hipotecario medio, en la cuota 101, hubiera amortizado 13595,77€ mientras que las cuotas pagadas se han ido a los intereses, tanto es así como que representa el 94% del importe pagado. No tiene comparación con un préstamo hipotecario al uso ya que se convierte en una deuda perpetua. En definitiva, además de pagar 1325,64€ más, ha dejado de amortizar 11390,73€ por lo que: Reclama 12.716,37€

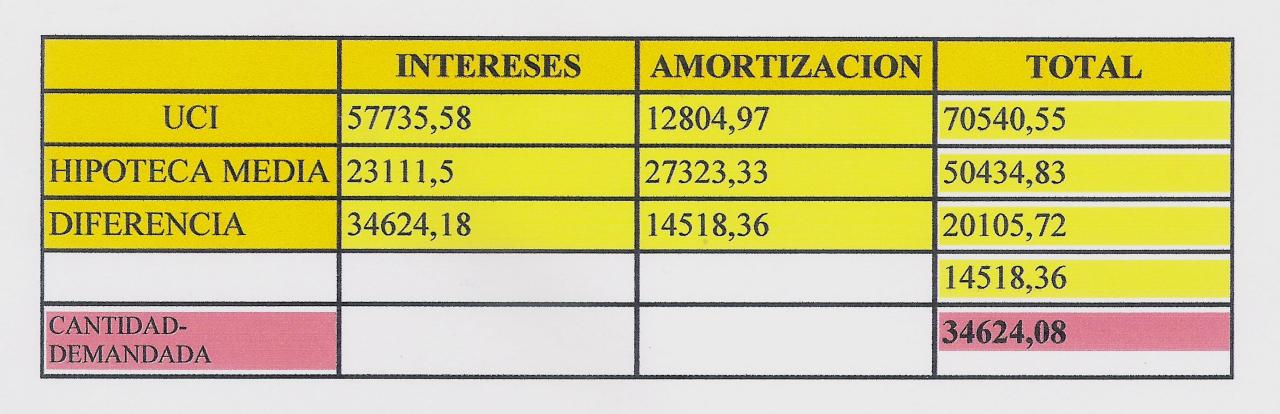

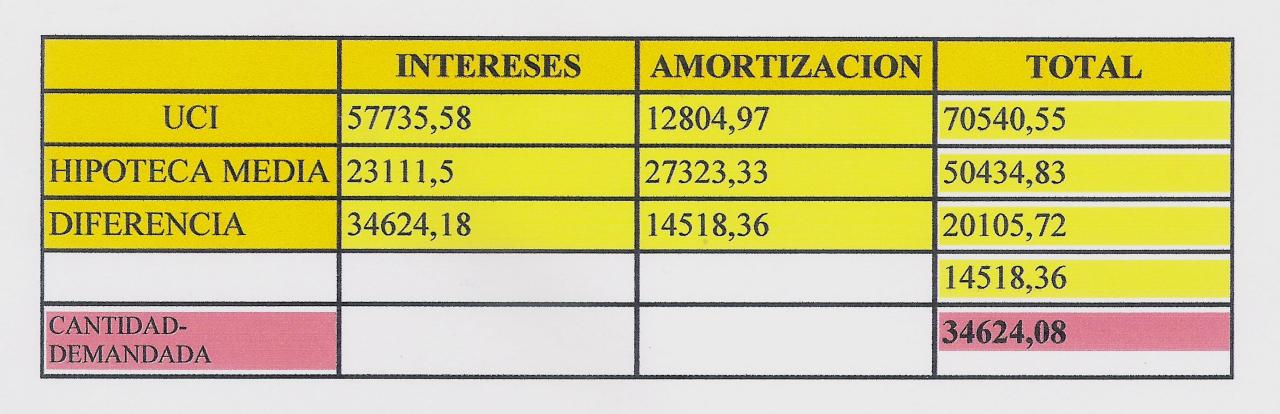

Este cuadro trata del asociado número 140 y corresponde con el número de préstamo 79012898, durante 93 cuotas (7 años y 9 meses) de las 360 previstas en la escritura de UCI, NO HA AMORTIZADO SUFICIENTE CAPITAL INICIAL PRESTADO, las cuotas pagadas se han ido a los intereses. En definitiva, además de pagar 20105,72€ lo que representa pagar un 40% más ha dejado de amortizar 14518,36€ por lo que: Reclama 34.624,08€

¿Qué es el anatocismo?

En los cuadros de muestra expuestos hemos podido apreciar los efectos dañinos que la maldita hipoteca UCI causa al confiado deudor que creyó que al estar en presencia de un notario podría firmar con la tranquilidad de que si la escritura contenía alguna irregularidad, el fedatario público se la daría a conocer. Santa inocencia, España se ha convertido en un país de ladrones camuflados de entidades de crédito que facilitan trabajo a los notarios y por esta razón de clienterismo, estos notarios, que saben lo que se está firmando, miran para otro lado pero no se olvidan de pasarle la minuta de su trabajo mal hecho al infortunado que pone su firma en la escritura de su protocolo.

El nombre de estos notarios está ligado a la estafa de la financiera UCI, aunque quizás nunca sospecharon que su estrabismo tenía estas brutales consecuencias de deuda perpetua. Para contestar a la pregunta ¿Qué es el anatocismo? Nada mejor que referirse al punto Noveno de la demanda, dice así:

NOVENO.- CLAUSULAS OBJETO DE DECLARACIÓN DE NULIDAD: ESPECIAL MENCIÓN AL ANATOCISMO

Todas las escrituras de préstamo hipotecario de Unión de Créditos Inmobiliarios obedecen a un mismo patrón estandarizado, con unas cláusulas que poco o nada han variado con el tras*curso de los años. Si podemos calificar de abusivas y objeto de nulidad radical la gran mayoría de las cláusulas contenidas en los préstamos hipotecarios, destaca entre ellas las que regulan la amortización del préstamo, que siempre se instrumentaliza a través de fórmulas anatocistas, y que pueden considerarse no menos que escandalosas. A continuación explicaremos la operativa de imposición de capitalización de intereses de forma deliberada y preestablecida, en virtud de la cual los intereses se capitalizan en cada fracción temporal sobre el capital inicial y en base a diferentes variables, generando una capitalización constante de intereses impagados por el sistema de amortización impuesto por la entidad bancaria …..

A) Amortización del préstamo: Insignificante, nula o negativa. En todas las hipotecas se regula el pago en cuotas y en fracciones temporales. Esta es una formula inaudita en un préstamo hipotecario, que genera confusión de manera premeditada. Se complica la exposición, al necesitarse varias fracciones temporales para el pago de las primeras cuotas. Los intereses se capitalizan en cada fracción temporal sobre el capital inicial y en base a diferentes variables, generando una capitalización constante de intereses impagados de forma premeditada a consecuencia del sistema de amortización impuesto por la entidad bancaria. El objeto de este complicado sistema es camuflar y acumular intereses no cobrados de forma deliberada a través de un anatocismo impuesto y no mencionado que crea un préstamo casi a perpetuidad, donde solo se amortizan intereses no cobrados por el banco de manera deliberada, que son capitalizados y que forman las cuotas hipotecarias sucesivas, y donde la amortización de capital es inexistente o insignificante.

En la información que se le tras*mite al deudor tras el pago de la cuota mensual figura explícitamente “Amortización” dando a entender que se amortiza el capital inicial prestado, cuando realmente se trata de intereses no presentados al cobro por la entidad financiera sin que el deudor hipotecario pueda siquiera sospecharlo. Un burdo engaño a los confiados clientes de la financiera, que aceptan lo que el documento expone y que no acaban siendo conscientes de la situación hasta que han tras*currido unos años……

El anatocismo aparece ya en las primeras fracciones temporales, comprensivas en general de tres meses cada una de ellas. Así, se establece que los intereses devengados y no satisfechos que pudieran generarse en función del tipo de interés aplicable según lo establecido en una estipulación concreta, “Los Intereses Ordinarios,…….se acumularan al capital pendiente de amortización, entendiéndose capitalizados por pacto de ambas partes de acuerdo con el art. 317 del código de Comercio”. En las fracciones temporales sucesivas, que suelen comprender seis meses, se reproducen las mismas cláusulas anatocistas que contienen las anteriores, con la diferencia de que será aplicable el interés variable recogido en una estipulación posterior.

Es a partir de las subsiguientes fracciones temporales cuando se hace más patente el anatocismo deliberado impuesto unilateralmente por la entidad financiera, sin que el cliente pueda siquiera imaginar las consecuencias de su aplicación. Así, aparecen entonces cláusulas estándar que establecen que “El importe de la cuota mensual se volverá a calcular aplicando al capital pendiente a dicha fecha, comprensivo de los intereses devengados y no pagados en la primera, segunda, tercera facciones temporales si los hubiere, el tipo de interés que resulte según lo establecido en la estipulación tercera bis. Estas cuotas serán comprensivas de intereses exclusivamente. Si la cuota calculada fuere inferior a la cuota de la tercera fracción temporal, se aplicara esta última”.

De esta manera, en la última fracción temporal de cada hipoteca, que comprende las restantes cuotas mensuales, se establecen cláusulas idénticas o análogas a la que se reproduce a continuación, según la cual “El importe de la cuota mensual se volverá a calcular para cada periodo de conformidad con el nuevo el tipo de interés que resulte aplicable según lo establecido en la estipulación tercera bis y el capital pendiente a dicha fecha, de manera que el mismo sea totalmente reembolsado durante el resto del plazo pactado”

Con el tras*curso del tiempo, el anatocismo da lugar a importes inasumibles, donde el deudor y sus avalistas se encuentran atrapados de por vida. Es de tal magnitud el expolio a los hipotecados que con palabras quien suscribe se ve incapaz de tras*mitir y no encuentra otra opción que recurrir a los números que afectan a cada uno de los demandantes. Existe una diversidad de situaciones condicionadas por el importe prestado, el tipo de interés y de las imposiciones aleatorias que practica la financiera UCI. En la hipoteca UCI se aprecia, como común denominador, una distorsión en la aplicación de los intereses que no se pasan al cobro y que acaban formando un bucle propio del anatocismo que contiene…..

Todo lo pagado se acaba aplicando para cubrir unos disparatados intereses y el préstamo se convierte en una deuda perpetua con una cuota cada vez más alta lo que acaba provocando la imposibilidad de atender los pagos. Después de años pagando religiosamente, los deudores pierden en muchos casos la garantía, que es su vivienda habitual a la que hay que añadir la vivienda de los avalistas, que habitualmente es la de los padres del deudor. A modo de conclusión, manifestar que EL ANATOCISMO QUE CONTIENE SE APLICA EN CUBRIR UNOS DISPARATADOS INTERESES SIN APENAS AMORTIZAR EL CAPITAL PRESTADO. Comparando el préstamo UCI otorgado a cada demandante con un préstamo medio del mercado, se acreditan los extremos manifestados en los puntos anteriores.

Más madera

No acaban aquí los argumentos letales que contiene la demanda-bomba presentada. Para no empachar lo dejaremos para el próximo post. Sin embargo, antes de echar el cierre un anticipo para hacer boca. En la querella presentada por la PAH, a que me he referido en párrafos anteriores, citaba las emisiones de titulización UCI-18 y UCI-19 y exponía la sospecha de una mala práctica de UCI y del Banco de Santander en estas emisiones. Todo eran sospechas sin ninguna prueba de lo que manifestaba. Por aquel tiempo, en octubre de 2013 ya teníamos entre manos una base probatoria, pero la sentencia del juez Pablo Ruz era tan contundente sobre la correcta titulización de las hipotecas de UCI que tuvimos que ir investigando mucho más allá de donde lo habíamos hecho.

Nos dispusimos a empezar por la primera de las emisiones UCI que estaba vigente. Nos llevó tiempo, pero descubrimos muchas cosas que se pueden condensar en esta explicación: mientras que los deudores hipotecados no acaban nunca de amortizar su préstamo, las emisiones de UCI tienen la particularidad que se amortizan anticipadamente en proporciones imposibles de ser reales. Es decir, UCI se convierte en el gestor de las cuotas mensuales y el Banco de Santander, a través de su Sociedad Gestora, en el administrador del Fondo, por lo que todo queda en casa y el cambalache está a la orden del día. UCI y el Santander se convierten en una maquina de hacer dinero a gran escala, se trata de miles de millones de euros. Como anticipo de lo que viene no está mal pero todo este cambalache se puede resumir en que existen muchas más emisiones que hipotecas se han otorgado. No te lo pierdas.

La “bomba atómica” dirigida a la banca está lanzada (uy uy uy uy)

Pues llega la segunda parte:

https://ataquealpoder.wordpress.com...ntra-la-financiera-uci-del-banco-santander-1/

(aviso que es largo, MUCHO, pero puede ser importante, por cuando llegue la sentencia, ver quién la dicta y quién está en el poder entonces)

Había avisado que era eminente el lanzamiento de nuevas bombas después de la atómica lanzada a la banca en general por las hipotecas titulizadas, Ver: La “bomba atómica” dirigida a la banca está lanzada … Sigue leyendo → ésta está fabricada a la medida de la financiera Unión de Créditos Inmobiliarios (UCI) del Grupo del Banco Santander que lleva años ejerciendo una práctica criminal al otorgar préstamos con garantía hipotecaria que son una autentica estafa.

Como puedes comprobar en este inicio del artículo ha desaparecido la clásica salvaguarda del “supuesto/a” ya que no hay nada que suponer. Los responsables de la financiera son unos auténticos ladrones, estos mal nacidos de presencia impecable y elegante corbata, son responsables del sufrimiento de miles de familias y amparados en un sistema judicial hecho a la medida, se permiten el lujo de esclavizar a sus clientes al mejor estilo de los hampones del Bronx.

Lo que nos tiene que sorprender es que estos bichos, con la burda escritura de préstamo contaminada de anatocismo, (ahora lo aclaramos) hayan podido subsistir sin que les echen el guante y los metan en la guandoca. Los hampones de UCI se sienten impunes ya que se amparan que ante un Tribunal de justicia no solo hay que decir “me han estafado” sino demostrar y acreditar documentalmente la estafa. En eso hemos empleado tiempo y esfuerzo cumpliendo con el postulado en el decálogo autoimpuesto de Ataquealpoder de acciones factibles de llevar a cabo.

Las tres primeras...

(1.- Defensor del Pueblo Europeo: Eléctricas.-

(2.- Asociación hbUCI: las hipotecas sarama de UCI https://asociacionhbUCI.wordpress.com

(3.- Asociación Hipotecados Activos: Paralización de las ejecuciones hipotecarias https://asociacionhipotecadosactivos.wordpress.com

...están en marcha aunque el esfuerzo empleado ha sido mayor del esperado, pero poco importa teniendo en cuenta que el listón se ha puesto muy alto.

Con esta demanda–bomba se da un paso de gigante en el cumplimiento del decálogo. https://ataquealpoder.wordpress.com/2014/07/04/un-decalogo-en-busca-de-supervivencia-1/

Para Ataquealpoder las atrocidades de la financiera UCI han sido un referente en el estudio de la información facilitada a los clientes atrapados, pero informar no sirve de nada si no resuelve las penurias ocasionadas por haber tenido la desgracia de acabar en manos de unos salteadores de cuello blanco que se amparan en el logotipo del Banco Santander. Fue entonces, después de informar con todo lujo de detalles de cómo roban, (ver al final del post los enlaces a estos artículos) cuando fundé, con otros compañeros, la Asociación hbUCI con la idea fija de que un día se pudiera presentara una demanda imparable. Este día ha llegado, la demanda-bomba se ha presentado en los juzgados de Madrid donde radica la sede social de la financiera.

La financiera UCI ha sido un engendro duro de roer. Tengo que admitir que como asociación hemos estado al borde del fracaso. Han sido tantos los inconvenientes que se han presentado que hemos estado a punto de echar el cierre. La tenacidad en estructurar una estrategia que pudiera ayudar, de una forma efectiva, a los asociados ha sido el pan nuestro de cada día. La mayoría de la clientela de UCI sucumbe bajo las garras de una financiera que ha traspasado la línea que define a una entidad de crédito. Hemos intentado solventar las discrepancias de la forma más razonable tratando de negociar las diferencias individualmente con la mejor disposición. No ha sido posible: la financiera nos dio con las puertas en las narices.

Cuando nos disponíamos tomar otro camino con una demanda colectiva, e incluso se pudo contar con un espada de prestigio como el ex juez Elpidio Silva para fulminar el morlaco, nos encontramos con la sentencia del juez Pablo Ruz que resolvió la demanda presentada por la Plataforma de Afectados por la Hipoteca (PAH) en la Audiencia Nacional. La querella se interpuso el 31 de octubre de 2013 por diversos denunciantes junto con la documentación que acompañaban. El 6 de marzo de 2014 ampliaron la denuncia con nueva documentación.

Relataban una serie de hechos relativos a un sistema fraudulento de comercialización de hipotecas de alto riesgo, “subprime” o “sarama”, efectuado bajo la marca comercial UCI. También figuraba en la denuncia, como cooperador necesario la sociedad tasadora Valtecnic. La denuncia estaba dirigida contra los responsables de los órganos de administración de la financiera Unión de Créditos Inmobiliarios (UCI), además de contra las personas jurídicas del Banco Santander, por entender que dichas personas físicas y jurídicas tenían relación criminal con los hechos denunciados.

La demanda no fue atendida por el juez Ruz; en su sentencia deja bien claro que el camino emprendido por la PAH no era el adecuado. No obstante, el juez Ruz nos da una pista: al menos sabemos lo que no tenemos que hacer. Para la Asociación hbUCI fue un mazazo ya que cerraba la puerta a la demanda que tenía preparada. No hay mal que por bien no venga: nos vimos obligados a superarnos a nosotros mismos.

No podíamos cometer los mismos errores que cometieron nuestros colegas de la PAH. La demanda colectiva (que en la práctica no lo es) presentada por la Asociación hbUCI se ha tenido que rearmar. Quisiera recordar que la demanda presentada por los abogados de la PAH en la Audiencia Provincial, no digo que fuera un plagio, pero sí que recogía los argumentos de lo que llevábamos investigando en aquellas fechas.

Algún miembro de la PAH de Sevilla se hizo pasar por victima de UCI y nos sacó la información que rápidamente la trasladó a los abogados que prepararon la demanda. No se debió presentar debidamente fundamentada a la vista de la sentencia del juez Ruz. Para no tropezar con la misma piedra, los letrados y el equipo de investigación de la Asociación hbUCI se ha tenido que estrujar las meninges para poder presentar una demanda con las mejores bazas para ganar. En estos asuntos de dineros con un banco de por medio no solo hace falta tener razón, hay que demostrarla con creces.

Este tiempo, que algunos les puede parecer de demora, ha sido de profundo estudio y recopilación de información con que construir una demanda colectiva imparable. Estábamos forzados a superar los argumentos presentados en la demanda de la PAH ya que una repetición, tal cual, se entiende como cosa ya juzgada. Menudo favor nos hicieron, no importa queda justificado: los argumentos eran flojos pero no obstante combatieron con lo que tenían en su mano.

¿Qué tiene la demanda-bomba?

Que es letal, y lo es, forzados por la situación al tener que superar loa argumentos expuestos en la querella presentada por la (PAH) en la Audiencia Nacional. Nadie en este país se ha presentado en los tribunales con una demanda colectiva (sin serlo del todo) con las reclamaciones dinerarias individuales de cada uno de los afectados. La cantidad que cada uno reclama es espectacular, lo que pone de manifiesto la mala práctica bancaria de este engendro llamado Unión de Créditos Inmobiliarios. Estas cifras, que hacen llevar las manos a la cabeza, provienen de los mismos datos facilitados por la financiera, que por mucho que le pese está obligada a proporcionarlos, sobre las cuotas pagadas mensualmente y la cantidad destinada a amortizar el capital prestado.

Estos datos representan el coste de una “hipoteca UCI” que se compara con otra “hipoteca media” que en el momento de su constitución existía en el mercado. Sin lugar a dudas fue una mala suerte toparse con UCI ya que su “hipoteca” ni es hipoteca ni es nada. Para que se pueda llamar préstamo con garantía hipotecaria (lo que se conoce simplemente por hipoteca) tiene que aplicar una parte de las cuotas mensuales en amortizar el capital prestado. La dichosa hipoteca UCI no amortiza el capital prestado o lo hace mínimamente o incluso después de años atendiendo las cuotas que se presentan al cobro se debe más que el dinero prestado.

Una imagen vale más que mil palabras. Cada uno de los solicitantes de justicia que se incluyen en la demanda, con independencia de aportar toda la documentación que le acredita como puede ser la escritura del préstamo, un certificado de empadronamiento que demuestra que el bien hipotecado es su vivienda habitual, y como hemos dicho también presenta un cuadro de amortización de las cuotas mensuales pagadas hasta el día de hoy.

Con estos datos facilitados por la propia financiera UCI los servicios técnicos de la Asociación hbUCI ha confeccionado un cuadro en el que se visualiza la comparativa entre un préstamo UCI (el que corresponde a cada uno de los demandantes según su escritura) con otro de los habituales en el mercado de las hipotecas, es decir con un préstamo con condiciones estándar del mercado. Te sorprenderá lo que da de sí la dichosa hipoteca UCI que al no amortizar el capital prestado se convierte en una deuda perpetua. Es una estafa que deriva de una cantidad concreta y precisa que cada uno que se incluye en la demanda reclama a UCI.

Por mantener la privacidad de cada uno se suprime el nombre y se sustituye por el número de asociado que se le ha asignado. Estos ejemplos no se han seleccionado, se puede decir que se han introducido aleatoriamente. En el blog de la Asociación hbUCI se publicarán todos y cualquiera podrá percatarse que no se trata de los más escandalosos. Pasen y vean hasta donde llega la maldad de los patriarcas de la UCI, a Emilio Botín, por la parte que le toca, ya le habrán pasado cuentas en el infierno.

Este cuadro trata del asociado número 103 y corresponde con el número de préstamo 54016686, durante 85 cuotas (7 años y 1 mes) de las 420 prevista en la escritura de UCI, NO HA AMORTIZADO EL CAPITAL INICIAL PRESTADO, es más debe 5736,93€. CUANTO MÁS PAGAS MÁS DEBES. Al compararlo con un préstamo hipotecario medio, en la cuota 85, se hubiera ahorrado 3581,52€, sin embargo hubiera amortizado 55737,85€ en lugar de incrementar el capital pendiente de pago en los citados 5736,93€. En definitiva, deducido el ahorro e incrementado con lo NO amortizado y con el incremento del capital prestado: Reclama 57.893,26€

Este cuadro trata del asociado número 184 y corresponde con el número de préstamo 97007486, durante 87 cuotas (7 años y 3 mes) de las 420 prevista en la escritura de UCI, NO HA AMORTIZADO APENAS EL CAPITAL INICIAL PRESTADO, tan solo 827,63€. Al compararlo con un préstamo hipotecario medio, en la cuota 87, hubiera amortizado 26361,01€ mientras que las cuotas pagadas se han ido a los intereses. No tiene comparación con un préstamo hipotecario al uso ya que se convierte en una deuda perpetua. En definitiva, no paga lo que tendría que pagar, pero parece lógico que reclame por la falta de amortización. Reclama 25.533,38€

Este cuadro trata del asociado número 3 y corresponde con el número de préstamo 67014097, durante 90 cuotas (7 años y 6 meses) de las 360 previstas en la escritura de UCI, NO HA AMORTIZADO EL CAPITAL INICIAL PRESTADO, es más debe 8604.16€. CUANTO MÁS PAGAS MÁS DEBES. Al compararlo con un préstamo hipotecario medio, en la cuota 90, se hubiera ahorrado 15568,08€, sin embargo hubiera amortizado 88878,06€ en lugar de incrementar el capital pendiente de pago en los citados 8604,16€. En definitiva, deducido el ahorro e incrementado con lo NO amortizado y con el incremento del capital prestado: Reclama 81.914,14€

Este cuadro trata del asociado número 79 y corresponde con el número de préstamo ………….. , durante 101 cuotas (8 años y 5 meses) de las 480 prevista en la escritura de UCI, NO HA AMORTIZADO APENAS EL CAPITAL INICIAL PRESTADO, tan solo 6158,49€. Al compararlo con un préstamo hipotecario medio, en la cuota 101, hubiera amortizado 34183,07€ mientras que las cuotas pagadas se han ido a los intereses, tanto es así como que representa el 94% del importe pagado. No tiene comparación con un préstamo hipotecario al uso ya que se convierte en una deuda perpetua. En definitiva, además de pagar 19552,22 ha dejado de amortizar 28024,58€ por lo que: Reclama 47.576,68€

Este cuadro trata también del asociado número 79 (en un 2º préstamo) corresponde con el número de préstamo ………….. , durante 101 cuotas (8 años y 5 meses) de las 480 prevista en la escritura de UCI, NO HA AMORTIZADO APENAS EL CAPITAL INICIAL PRESTADO, tan solo 2205,04€. Al compararlo con un préstamo hipotecario medio, en la cuota 101, hubiera amortizado 13595,77€ mientras que las cuotas pagadas se han ido a los intereses, tanto es así como que representa el 94% del importe pagado. No tiene comparación con un préstamo hipotecario al uso ya que se convierte en una deuda perpetua. En definitiva, además de pagar 1325,64€ más, ha dejado de amortizar 11390,73€ por lo que: Reclama 12.716,37€

Este cuadro trata del asociado número 140 y corresponde con el número de préstamo 79012898, durante 93 cuotas (7 años y 9 meses) de las 360 previstas en la escritura de UCI, NO HA AMORTIZADO SUFICIENTE CAPITAL INICIAL PRESTADO, las cuotas pagadas se han ido a los intereses. En definitiva, además de pagar 20105,72€ lo que representa pagar un 40% más ha dejado de amortizar 14518,36€ por lo que: Reclama 34.624,08€

¿Qué es el anatocismo?

En los cuadros de muestra expuestos hemos podido apreciar los efectos dañinos que la maldita hipoteca UCI causa al confiado deudor que creyó que al estar en presencia de un notario podría firmar con la tranquilidad de que si la escritura contenía alguna irregularidad, el fedatario público se la daría a conocer. Santa inocencia, España se ha convertido en un país de ladrones camuflados de entidades de crédito que facilitan trabajo a los notarios y por esta razón de clienterismo, estos notarios, que saben lo que se está firmando, miran para otro lado pero no se olvidan de pasarle la minuta de su trabajo mal hecho al infortunado que pone su firma en la escritura de su protocolo.

El nombre de estos notarios está ligado a la estafa de la financiera UCI, aunque quizás nunca sospecharon que su estrabismo tenía estas brutales consecuencias de deuda perpetua. Para contestar a la pregunta ¿Qué es el anatocismo? Nada mejor que referirse al punto Noveno de la demanda, dice así:

NOVENO.- CLAUSULAS OBJETO DE DECLARACIÓN DE NULIDAD: ESPECIAL MENCIÓN AL ANATOCISMO

Todas las escrituras de préstamo hipotecario de Unión de Créditos Inmobiliarios obedecen a un mismo patrón estandarizado, con unas cláusulas que poco o nada han variado con el tras*curso de los años. Si podemos calificar de abusivas y objeto de nulidad radical la gran mayoría de las cláusulas contenidas en los préstamos hipotecarios, destaca entre ellas las que regulan la amortización del préstamo, que siempre se instrumentaliza a través de fórmulas anatocistas, y que pueden considerarse no menos que escandalosas. A continuación explicaremos la operativa de imposición de capitalización de intereses de forma deliberada y preestablecida, en virtud de la cual los intereses se capitalizan en cada fracción temporal sobre el capital inicial y en base a diferentes variables, generando una capitalización constante de intereses impagados por el sistema de amortización impuesto por la entidad bancaria …..

A) Amortización del préstamo: Insignificante, nula o negativa. En todas las hipotecas se regula el pago en cuotas y en fracciones temporales. Esta es una formula inaudita en un préstamo hipotecario, que genera confusión de manera premeditada. Se complica la exposición, al necesitarse varias fracciones temporales para el pago de las primeras cuotas. Los intereses se capitalizan en cada fracción temporal sobre el capital inicial y en base a diferentes variables, generando una capitalización constante de intereses impagados de forma premeditada a consecuencia del sistema de amortización impuesto por la entidad bancaria. El objeto de este complicado sistema es camuflar y acumular intereses no cobrados de forma deliberada a través de un anatocismo impuesto y no mencionado que crea un préstamo casi a perpetuidad, donde solo se amortizan intereses no cobrados por el banco de manera deliberada, que son capitalizados y que forman las cuotas hipotecarias sucesivas, y donde la amortización de capital es inexistente o insignificante.

En la información que se le tras*mite al deudor tras el pago de la cuota mensual figura explícitamente “Amortización” dando a entender que se amortiza el capital inicial prestado, cuando realmente se trata de intereses no presentados al cobro por la entidad financiera sin que el deudor hipotecario pueda siquiera sospecharlo. Un burdo engaño a los confiados clientes de la financiera, que aceptan lo que el documento expone y que no acaban siendo conscientes de la situación hasta que han tras*currido unos años……

El anatocismo aparece ya en las primeras fracciones temporales, comprensivas en general de tres meses cada una de ellas. Así, se establece que los intereses devengados y no satisfechos que pudieran generarse en función del tipo de interés aplicable según lo establecido en una estipulación concreta, “Los Intereses Ordinarios,…….se acumularan al capital pendiente de amortización, entendiéndose capitalizados por pacto de ambas partes de acuerdo con el art. 317 del código de Comercio”. En las fracciones temporales sucesivas, que suelen comprender seis meses, se reproducen las mismas cláusulas anatocistas que contienen las anteriores, con la diferencia de que será aplicable el interés variable recogido en una estipulación posterior.

Es a partir de las subsiguientes fracciones temporales cuando se hace más patente el anatocismo deliberado impuesto unilateralmente por la entidad financiera, sin que el cliente pueda siquiera imaginar las consecuencias de su aplicación. Así, aparecen entonces cláusulas estándar que establecen que “El importe de la cuota mensual se volverá a calcular aplicando al capital pendiente a dicha fecha, comprensivo de los intereses devengados y no pagados en la primera, segunda, tercera facciones temporales si los hubiere, el tipo de interés que resulte según lo establecido en la estipulación tercera bis. Estas cuotas serán comprensivas de intereses exclusivamente. Si la cuota calculada fuere inferior a la cuota de la tercera fracción temporal, se aplicara esta última”.

De esta manera, en la última fracción temporal de cada hipoteca, que comprende las restantes cuotas mensuales, se establecen cláusulas idénticas o análogas a la que se reproduce a continuación, según la cual “El importe de la cuota mensual se volverá a calcular para cada periodo de conformidad con el nuevo el tipo de interés que resulte aplicable según lo establecido en la estipulación tercera bis y el capital pendiente a dicha fecha, de manera que el mismo sea totalmente reembolsado durante el resto del plazo pactado”

Con el tras*curso del tiempo, el anatocismo da lugar a importes inasumibles, donde el deudor y sus avalistas se encuentran atrapados de por vida. Es de tal magnitud el expolio a los hipotecados que con palabras quien suscribe se ve incapaz de tras*mitir y no encuentra otra opción que recurrir a los números que afectan a cada uno de los demandantes. Existe una diversidad de situaciones condicionadas por el importe prestado, el tipo de interés y de las imposiciones aleatorias que practica la financiera UCI. En la hipoteca UCI se aprecia, como común denominador, una distorsión en la aplicación de los intereses que no se pasan al cobro y que acaban formando un bucle propio del anatocismo que contiene…..

Todo lo pagado se acaba aplicando para cubrir unos disparatados intereses y el préstamo se convierte en una deuda perpetua con una cuota cada vez más alta lo que acaba provocando la imposibilidad de atender los pagos. Después de años pagando religiosamente, los deudores pierden en muchos casos la garantía, que es su vivienda habitual a la que hay que añadir la vivienda de los avalistas, que habitualmente es la de los padres del deudor. A modo de conclusión, manifestar que EL ANATOCISMO QUE CONTIENE SE APLICA EN CUBRIR UNOS DISPARATADOS INTERESES SIN APENAS AMORTIZAR EL CAPITAL PRESTADO. Comparando el préstamo UCI otorgado a cada demandante con un préstamo medio del mercado, se acreditan los extremos manifestados en los puntos anteriores.

Más madera

No acaban aquí los argumentos letales que contiene la demanda-bomba presentada. Para no empachar lo dejaremos para el próximo post. Sin embargo, antes de echar el cierre un anticipo para hacer boca. En la querella presentada por la PAH, a que me he referido en párrafos anteriores, citaba las emisiones de titulización UCI-18 y UCI-19 y exponía la sospecha de una mala práctica de UCI y del Banco de Santander en estas emisiones. Todo eran sospechas sin ninguna prueba de lo que manifestaba. Por aquel tiempo, en octubre de 2013 ya teníamos entre manos una base probatoria, pero la sentencia del juez Pablo Ruz era tan contundente sobre la correcta titulización de las hipotecas de UCI que tuvimos que ir investigando mucho más allá de donde lo habíamos hecho.

Nos dispusimos a empezar por la primera de las emisiones UCI que estaba vigente. Nos llevó tiempo, pero descubrimos muchas cosas que se pueden condensar en esta explicación: mientras que los deudores hipotecados no acaban nunca de amortizar su préstamo, las emisiones de UCI tienen la particularidad que se amortizan anticipadamente en proporciones imposibles de ser reales. Es decir, UCI se convierte en el gestor de las cuotas mensuales y el Banco de Santander, a través de su Sociedad Gestora, en el administrador del Fondo, por lo que todo queda en casa y el cambalache está a la orden del día. UCI y el Santander se convierten en una maquina de hacer dinero a gran escala, se trata de miles de millones de euros. Como anticipo de lo que viene no está mal pero todo este cambalache se puede resumir en que existen muchas más emisiones que hipotecas se han otorgado. No te lo pierdas.