Aprovecho para comentar que he actualizado ya el segundo post del hilo.

Hilo cíclico. Alguno será el bueno.

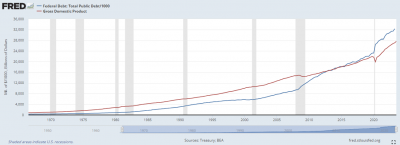

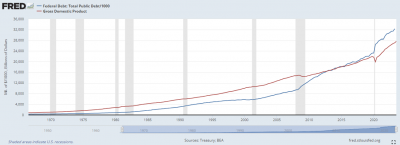

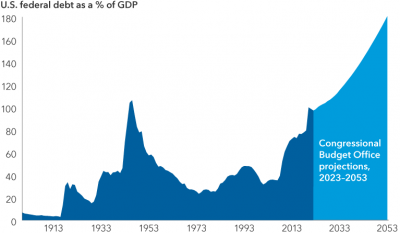

Si estás escribiendo este mensaje, es probable que no se estés considerando plenamente que, desde 2008, el crecimiento en Occidente, aunque en términos mediocres, ha dependido principalmente del endeudamiento. Este no es un mero supuesto, es un hecho concreto:

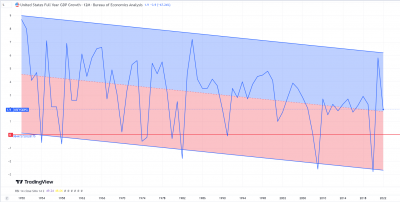

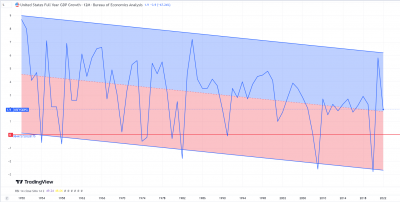

La persistencia de esta tendencia es sumamente desafiante de revertir, ya que endeudarse implica traer dinero del futuro al presente. Sin embargo, a pesar de este endeudamiento, las economías desarrolladas aún no logran alcanzar un crecimiento significativo:

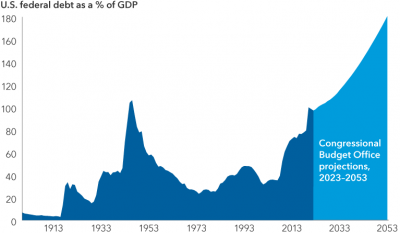

Además, parece que los líderes económicos no están dispuestos a modificar esta dinámica:

Aunque pueda parecer una situación normal, la analogía presentada en mis mensajes iniciales ilustra la situación como un bote salvavidas lleno de agujeros (un gran número de empresas con altos niveles de deuda y poca solvencia) que hemos estado parchando con liquidez abundante (dinero de fácil acceso), mientras continuamos aumentando la carga en el bote (a través de más endeudamiento). Todo marcha sin problemas mientras el mar permanezca en calma, pero cualquier cambio en las condiciones podría revelar los problemas subyacentes.

Hola, Tio Pepe: Sabemos que Michael Burry y Warren Buffett NO son precisamente "optimistas" para el 2024... El primero es un gran especulador, pero el segundo es un gran inversor muy reconocido. Dos "filosofías" de inversión totalmente opuestas, pero que en esta ocasión parecen coincidir en sus "predicciones". Por tanto, dos opiniones a tener muy en cuenta.

Hay muchos factores que pueden "pesar"...

- China y sus burbujas. La salud económica de China empieza a ser cuestionada.

- El impacto de los frentes bélicos abiertos en la actualidad (Ucrania y Gaza), más los que puedan aparecer...

- Y que la Economía estadounidense posiblemente se desacelere.

A nivel empresarial, está claro que financiarse va a ser mucho más costoso que en el pasado reciente.

Saludos.

Fernando, excelentes reflexiones como siempre. Es innegable el fuerte sentimiento entre diversos analistas de renombre acerca de una potencial crisis el próximo año. Aunque reconozco la presencia de varios factores que podrían postergar este escenario más severo.

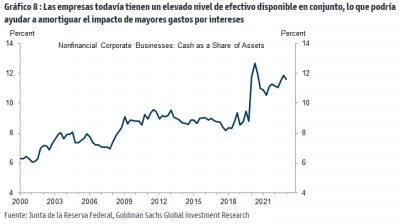

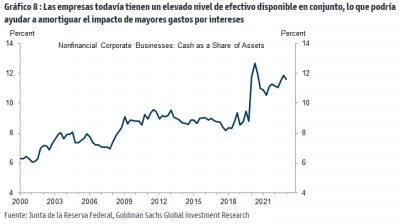

En primer lugar, numerosas empresas aún mantienen considerables reservas, especialmente tras el periodo post-el bichito, lo que podría amortiguar en cierta medida una caída económica en los próximos años:

No se debe subestimar el impacto del gasto fiscal. Como mencionamos recientemente en otro hilo (

El consumo fuerte, pero ¿hasta cuándo?), la mayoría de los estímulos ya han sido aplicados y se espera una disminución en el gasto fiscal en los próximos meses. Sin embargo, es probable que persista una inercia que brinde cierto nivel de amortiguación.

Tampoco es desdeñable, la cercanía de las elecciones en Estados Unidos y otros países importantes sugiere promesas políticas por parte de todos los sectores. Actualmente, ningún partido parece dispuesto a abordar el problema del endeudamiento. Es probable que en un futuro cercano, todas las economías desarrolladas implementen nuevos impuestos para equilibrar sus cuentas, aunque los efectos reales tardarán en impactar tanto a empresas como a ciudadanos.

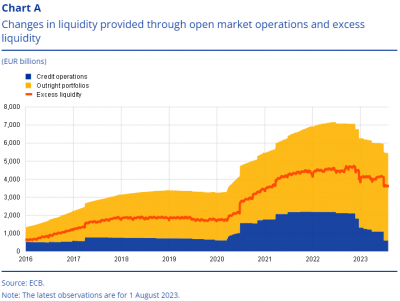

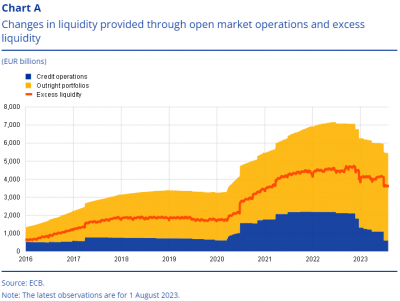

En otro sentido, si bien las empresas estadounidenses disponen de un colchón financiero, el último boletín presentado por el BCE de "condiciones de liquidez y operaciones de política monetaria" indica un exceso de liquidez en el sistema (El exceso de liquidez es la suma de las reservas de los bancos por encima de los requisitos de reserva y el recurso a la facilidad de depósito neto del recurso a la facilidad marginal de préstamo). Mejorando las condiciones financieras, los bancos podrían seguir otorgando préstamos en gran medida:

En cuanto a China, a pesar de sus desafíos recientes, sus políticas expansivas y su gran acumulación que está haciendo de materias primas sugieren un posible resurgimiento económico en 2024, lo que podría aliviar a economías altamente dependientes de ella. De hecho no hay que olvidar que recientemente han entrado en deflación, lo que es otro añadido para una posible inyección de estímulo.

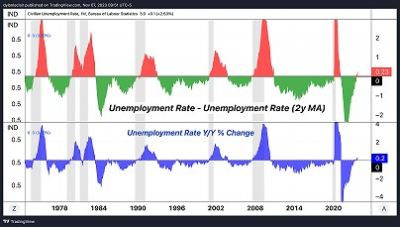

Predecir lo que ocurrirá en los próximos meses y años es enormemente complicado. Difícilmente era posible anticipar la gravedad de la oleada turística de Ucrania, la llegada del el bichito, o incluso la subida de tipos llevada a cabo por los bancos centrales en la actualidad. Considero que el próximo año podríamos observar una desaceleración económica, principalmente marcada por una disminución del consumo y un aumento del desempleo. Pero también es cierto que los gobiernos se muestran reticentes a ser fiscales prudentes, continúan gastando, y es posible que los bancos centrales implementen un QT para reducir la liquidez mientras suavizan ligeramente las tasas de interés si se observa cierto estancamiento económico. Esto podría mantener la economía durante algunos años mientras la inflación sigue en cotas bastante incómodas, pero eventualmente podría estallar debido a la necesidad crítica de liquidez principalmente por pequeñas compañías no rentables que he mencionado previamente en este hilo.