The Fucking Andyteleco

Bubble Fucker

- Desde

- 5 Nov 2009

- Mensajes

- 14.305

- Reputación

- 38.640

Abro este hilo para compartir experiencias en el mundillo del Yield Farming o "cultivo de intereses" para los que busquen un término castellano  . Como es un campo muy novedoso en el que constantemente aparecen nuevos servicios y protocolos este post será "fluido" y lo iré editando conforme pase el tiempo. Se agradecerán aportaciones de conforeros.

. Como es un campo muy novedoso en el que constantemente aparecen nuevos servicios y protocolos este post será "fluido" y lo iré editando conforme pase el tiempo. Se agradecerán aportaciones de conforeros.

1. ¿Qué es el Yield Farming (en adelante YF)?

En términos generales, se puede entender como YF cualquier esfuerzo por poner en funcionamiento nuestros activos blockchain y generar el mayor rendimiento posible a partir de esos activos, haciendo uso de diversos protocolos DeFi.

En el nivel más sencillo, un Yield Farmer puede mover sus activos dentro de Compound, Balancer, Aave, etc., buscando constantemente cualquier pool que ofrezca el mejor APY (tasa de rendimiento anual, no confundir con tasa de interés) de una semana a otra. Esto puede significar mover los fondos a pools con más riesgo de vez en cuando, pero manteniendo el riesgo en un nivel moderado.

En resumen: depositas tus criptos en un smart contract y a cambio van acumulando intereses (generalmente variables y bastante volátiles) a lo largo del tiempo.

2. ¿De dónde salen los intereses?

Los intereses que se pagan sobre los fondos pueden salir de varias fuentes:

- Préstamos: prestas el dinero (normalmente a traders para que hagan uso de él en posiciones apalancadas) y a cambio los prestatarios han de pagar intereses

- Pools de liquidez (Uniswap, Bancor, Suhiswap, etc.): a cambio de dar liquidez a un par de intercambio se cobran comisiones (en las divisas del pool) sobre las operaciones que se realicen en el mismo

- Pools agregados (Harvest, YFI, etc.): se depositan los activos en un "agregador" para ahorrar en costes de transacción de la red Ethereum. El agregador se encarga de mover los fondos acumulados entre pools para optimizar el rendimiento y distribuye a los participantes su parte proporcional (quedándose con una comisión)

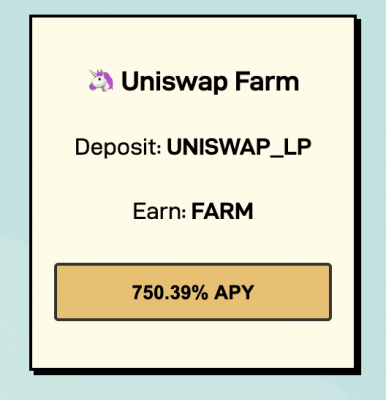

- Staking: muchas veces el propio emisor de un token ofrece recompensas adicionales (generalmente en su propio token) a los que dan liquidez en su pool para incentivar tanto la liquidez como la estabilidad de la divisa.

3. ¿Cuál es el proceso?

El proceso sigue a grandes rasgos los siguientes pasos:

- compra de ETH, USDT, TUSD o cualquier otra moneda ERC20, ya sea en un exchange al uso o en Uniswap, Bancor, Sushiswap, etc.

- depósito de los fondos en un smart contract, a cambio de lo cual se reciben un número de "tokens de liquidez" del servicio en cuestión que después habrán de usarse para recuperar los fondos.

- si se hace staking adicional de esos tokens de liquidez, se depositan a su vez en otro smart contract que generará tokens del emisor

4. ¿Qué riesgos hay? ¿Cómo se pueden mitigar?

Como es obvio, una mayor rentabilidad implica un mayor riesgo. Los principales riesgos a los que nos enfrentamos son:

- Cambiarios: a la hora de dar liquidez a nuevos tokens sin mucho recorrido se corre el riesgo de que su valor se desinfle rápido. En pools como Curve.fi este riesgo se mitiga ya que está centrado en dar liquidez a pares de stablecoins cuyo valor relativo normalmente variará muy poco.

- Impermanent Loss (pérdidas no permanentes): como los pools basan su precio en un algoritmo que lo va ajustando según entren compradores o vendedores, es posible que se den desajustes considerables con el precio en los exchanges centralizados, que serán aprovechados por los arbitrajistas para sacar un beneficio inmediato. Ese beneficio se le sustrae de manera efectiva a los proveedores de liquidez, como se explica en ese vídeo:

Para mitigarlo existen las opciones de proveer liquidez en pools de stablecoins, hacer staking sólo en pares que den recompensas adicionales o usar pools balanceados como Balancer o Bancor (no requieren necesariamente contribuir al pool con ambas divisas en la misma medida).

- Costes de transacción: como los protocolos DeFi han sobrecargado considerablemente la red Ethereum los costes de las transacciones se han disparado y es posible que si contamos con unos fondos reducidos el coste de las transacciones se coma todo nuestro beneficio haciendo que no merezca la pena. Para mitigar este coste se puede participar en agregadores.

- engañas: si nos metemos en pools de tokens novedosos que dan rentabilidades muy altas corremos el riesgo de sufrir un "rug pulling", o lo que es lo mismo, que en un momento dado el propio equipo vuelque todos sus tokens o quite la liquidez del pool dejando a los demás participantes con el pandero al aire y un montón de tokens sin valor.

5. Links interesantes

Intercambiadores

Uniswap

Bancor Network (simétrico o asimétrico en V2)

Sushiswap Shiny

Balancer (asimétrico)

Pools y protocolos de liquidez

Sushiswap Shiny

Aave – Open Source DeFi Protocol

Compound

Synthetix

Core

Agregadores

yearn

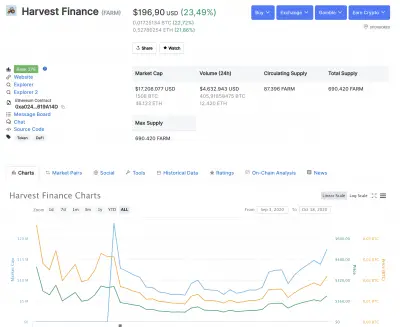

Harvest Finance

1. ¿Qué es el Yield Farming (en adelante YF)?

En términos generales, se puede entender como YF cualquier esfuerzo por poner en funcionamiento nuestros activos blockchain y generar el mayor rendimiento posible a partir de esos activos, haciendo uso de diversos protocolos DeFi.

En el nivel más sencillo, un Yield Farmer puede mover sus activos dentro de Compound, Balancer, Aave, etc., buscando constantemente cualquier pool que ofrezca el mejor APY (tasa de rendimiento anual, no confundir con tasa de interés) de una semana a otra. Esto puede significar mover los fondos a pools con más riesgo de vez en cuando, pero manteniendo el riesgo en un nivel moderado.

En resumen: depositas tus criptos en un smart contract y a cambio van acumulando intereses (generalmente variables y bastante volátiles) a lo largo del tiempo.

2. ¿De dónde salen los intereses?

Los intereses que se pagan sobre los fondos pueden salir de varias fuentes:

- Préstamos: prestas el dinero (normalmente a traders para que hagan uso de él en posiciones apalancadas) y a cambio los prestatarios han de pagar intereses

- Pools de liquidez (Uniswap, Bancor, Suhiswap, etc.): a cambio de dar liquidez a un par de intercambio se cobran comisiones (en las divisas del pool) sobre las operaciones que se realicen en el mismo

- Pools agregados (Harvest, YFI, etc.): se depositan los activos en un "agregador" para ahorrar en costes de transacción de la red Ethereum. El agregador se encarga de mover los fondos acumulados entre pools para optimizar el rendimiento y distribuye a los participantes su parte proporcional (quedándose con una comisión)

- Staking: muchas veces el propio emisor de un token ofrece recompensas adicionales (generalmente en su propio token) a los que dan liquidez en su pool para incentivar tanto la liquidez como la estabilidad de la divisa.

3. ¿Cuál es el proceso?

El proceso sigue a grandes rasgos los siguientes pasos:

- compra de ETH, USDT, TUSD o cualquier otra moneda ERC20, ya sea en un exchange al uso o en Uniswap, Bancor, Sushiswap, etc.

- depósito de los fondos en un smart contract, a cambio de lo cual se reciben un número de "tokens de liquidez" del servicio en cuestión que después habrán de usarse para recuperar los fondos.

- si se hace staking adicional de esos tokens de liquidez, se depositan a su vez en otro smart contract que generará tokens del emisor

4. ¿Qué riesgos hay? ¿Cómo se pueden mitigar?

Como es obvio, una mayor rentabilidad implica un mayor riesgo. Los principales riesgos a los que nos enfrentamos son:

- Cambiarios: a la hora de dar liquidez a nuevos tokens sin mucho recorrido se corre el riesgo de que su valor se desinfle rápido. En pools como Curve.fi este riesgo se mitiga ya que está centrado en dar liquidez a pares de stablecoins cuyo valor relativo normalmente variará muy poco.

- Impermanent Loss (pérdidas no permanentes): como los pools basan su precio en un algoritmo que lo va ajustando según entren compradores o vendedores, es posible que se den desajustes considerables con el precio en los exchanges centralizados, que serán aprovechados por los arbitrajistas para sacar un beneficio inmediato. Ese beneficio se le sustrae de manera efectiva a los proveedores de liquidez, como se explica en ese vídeo:

Para mitigarlo existen las opciones de proveer liquidez en pools de stablecoins, hacer staking sólo en pares que den recompensas adicionales o usar pools balanceados como Balancer o Bancor (no requieren necesariamente contribuir al pool con ambas divisas en la misma medida).

- Costes de transacción: como los protocolos DeFi han sobrecargado considerablemente la red Ethereum los costes de las transacciones se han disparado y es posible que si contamos con unos fondos reducidos el coste de las transacciones se coma todo nuestro beneficio haciendo que no merezca la pena. Para mitigar este coste se puede participar en agregadores.

- engañas: si nos metemos en pools de tokens novedosos que dan rentabilidades muy altas corremos el riesgo de sufrir un "rug pulling", o lo que es lo mismo, que en un momento dado el propio equipo vuelque todos sus tokens o quite la liquidez del pool dejando a los demás participantes con el pandero al aire y un montón de tokens sin valor.

5. Links interesantes

Intercambiadores

Uniswap

Bancor Network (simétrico o asimétrico en V2)

Sushiswap Shiny

Balancer (asimétrico)

Pools y protocolos de liquidez

Sushiswap Shiny

Aave – Open Source DeFi Protocol

Compound

Synthetix

Core

Agregadores

yearn

Harvest Finance

Última edición: