Tio Pepe

Madmaxista

- Desde

- 18 Sep 2008

- Mensajes

- 2.958

- Reputación

- 20.951

He visto un hilo muy interesante de Jim Bianco explicando la situación con SVB muy clarificadora. La comparto aquí:

$SVB falla dos días después de que $SI falle. ¿Porqué ahora? ¿Cuál fue el catalizador?

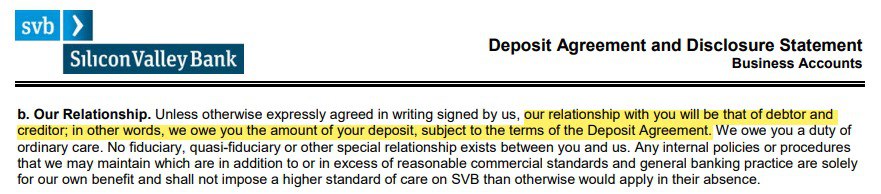

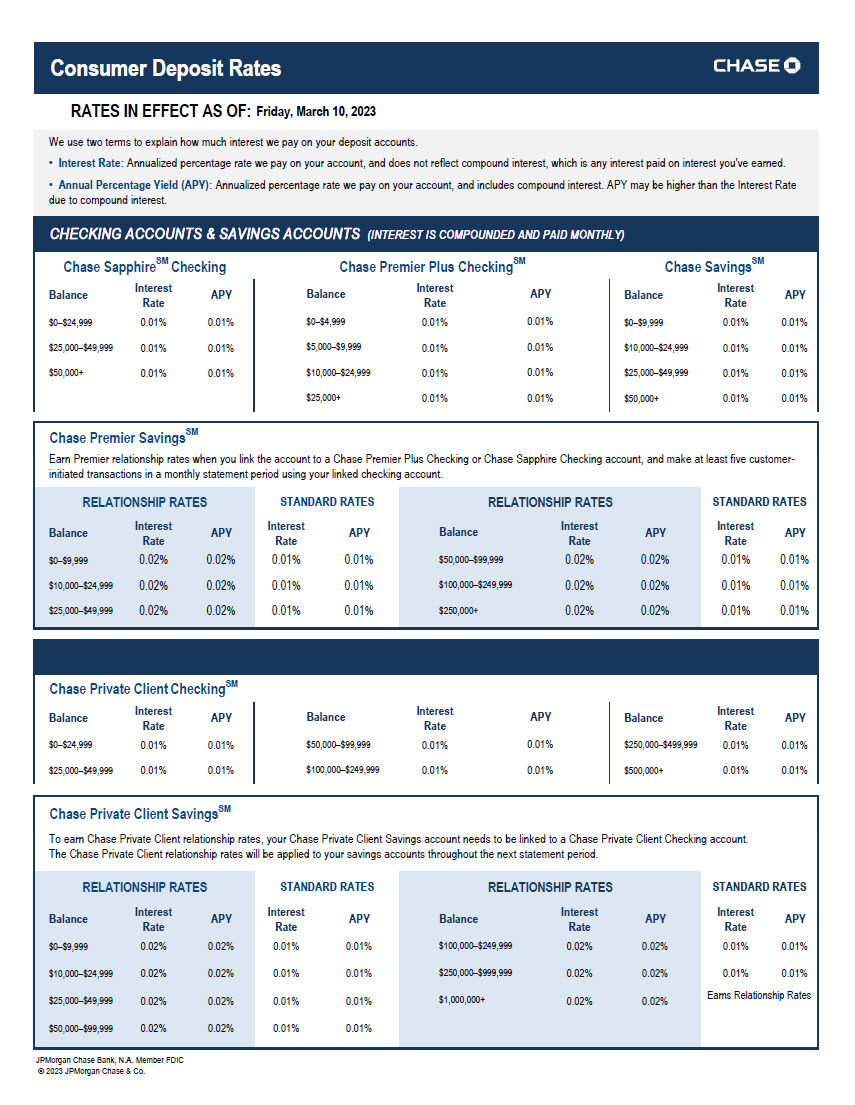

Sus tipos de depósito son demasiado bajos y se produce una retirada masiva de depósitos de todo el sistema bancario de "bajo rendimiento".

La solución es sencilla: subir los tipos de depósito para atraer capital. Pero esto perjudica a los beneficios.

Durante el pasado año, los bancos mantuvieron los tipos de las cuentas corrientes/de ahorro extremadamente bajos en comparación con los fondos MM. El rendimiento medio de un MM (azul) alcanzó recientemente el 4,43%, mientras que los tipos bancarios (naranja) se mantuvieron en apenas el 0,48%. La diferencia era de casi el 4% (rojo).

Hay dos razones por las que los bancos han tardado en subir los tipos de depósito.

14 años de QE (hasta 2022) han dejado a los bancos con exceso de reservas. No necesitan competir por los depósitos. Más cierto para los bancos grandes que para los regionales.

Las salidas de depósitos de bajo rendimiento hacia opciones de mayor rendimiento fueron lentas y predecibles.

El desplazamiento desde los bancos hacia los fondos de gestión de activos fue lento al principio. Hasta septiembre de 2022, los flujos hacia los fondos de gestión de activos seguían siendo laterales. Para entonces, la Fed había subido los tipos un 3%.

Luego, en noviembre, los flujos empezaron a repuntar. Y en el último mes, realmente empezaron a repuntar.

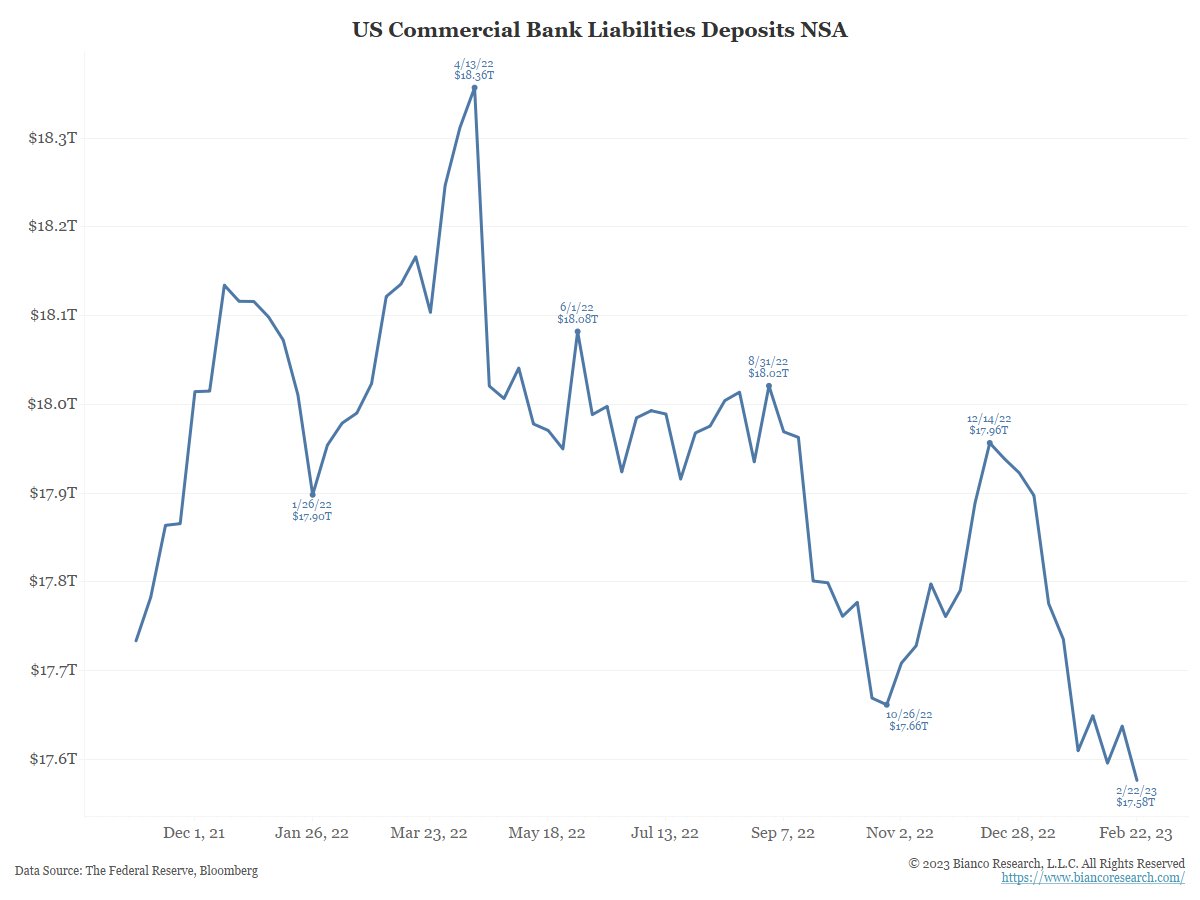

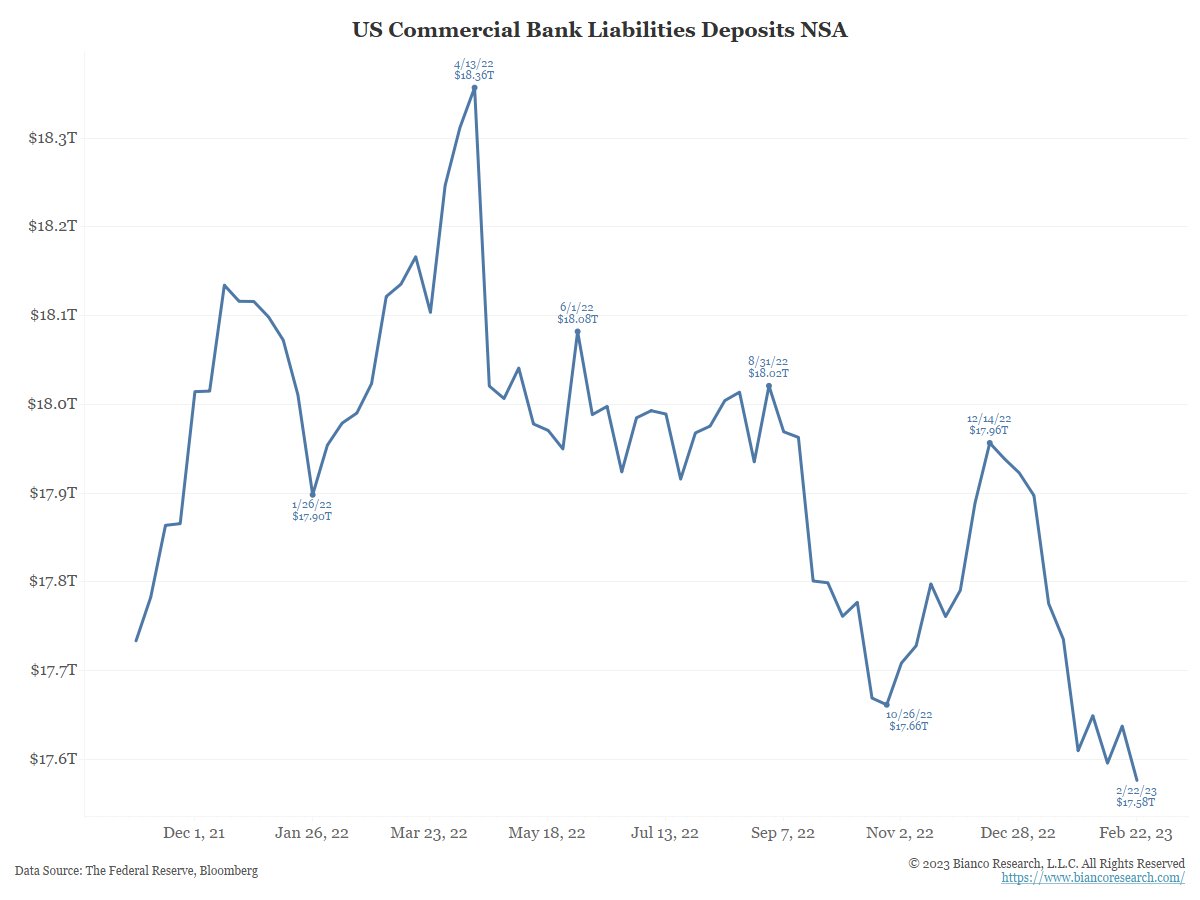

La Reserva Federal publica estadísticas bancarias semanales con una semana de retraso. Obsérvese que los depósitos bancarios totales empezaron a acelerarse a partir de diciembre y se sitúan en un nuevo mínimo para el ciclo de subidas de tipos.

Las cosas se mueven rápido, un proxy de alta frecuencia.

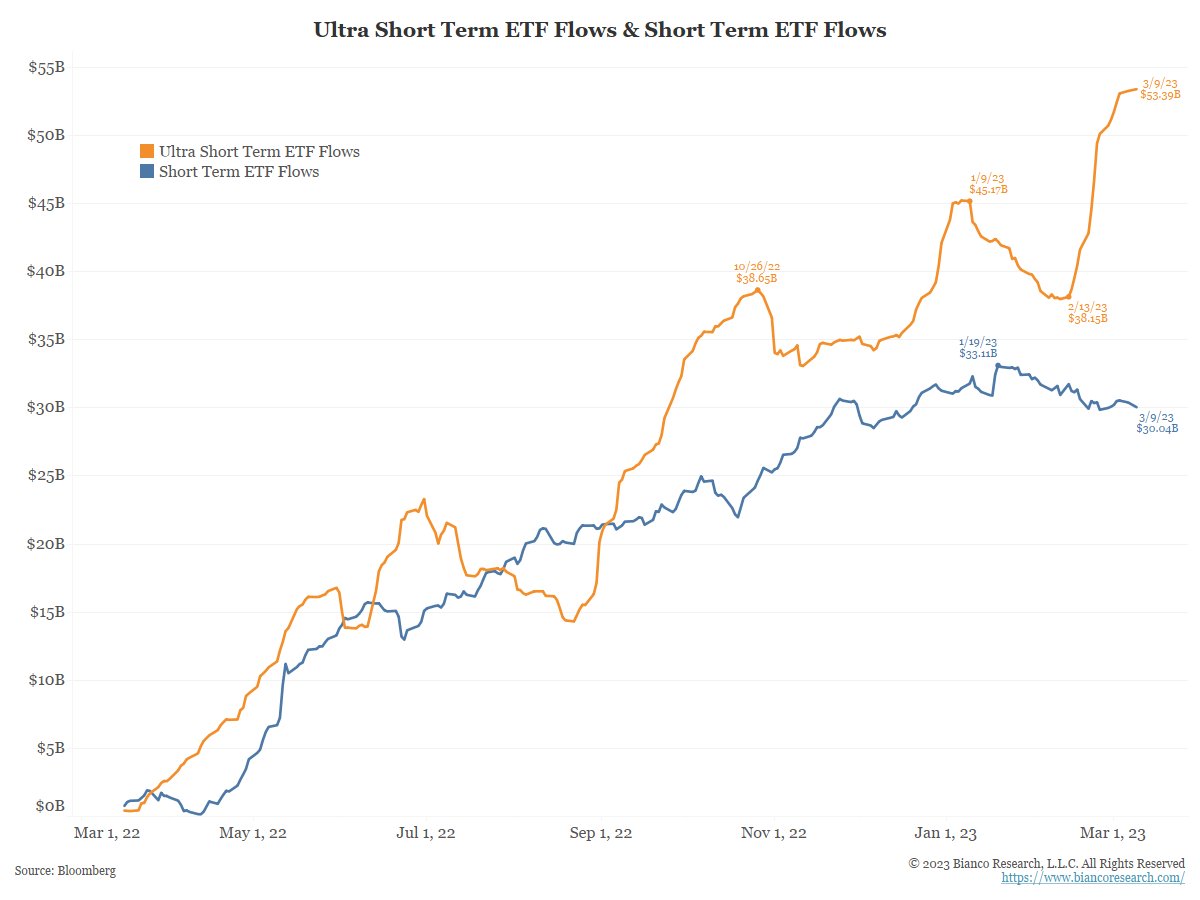

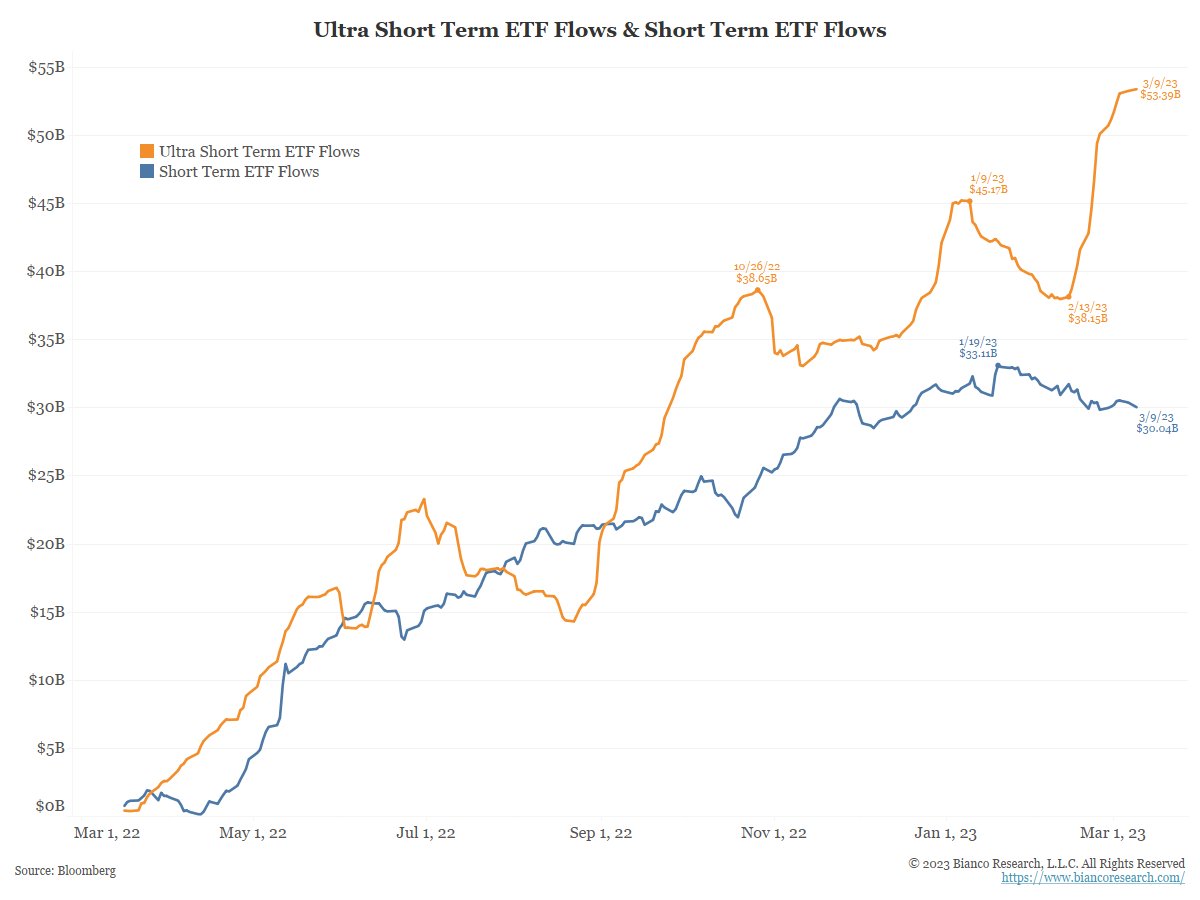

El naranja muestra que los flujos de ETF ultracortos (<1 año) están en auge en el último mes, frente al azul, flujos de ETF cortos (<2 años). Estos ETF no han registrado flujos en las últimas semanas.

Todo se dirige hacia la parte más corta del YC.

Es decir, el público "descubrió" que los tipos ST sin riesgo son mucho más elevados que los tipos bancarios. ¿Cuál fue el acontecimiento que provocó este descubrimiento?

Flujos de ETF ultracortos (naranja) frente al rendimiento de los 6m Tsy bill. Cuando los tipos cortos alcanzaron el 5%, en torno al 13 de febrero, los flujos hacia los ETF ultracortos se dispararon.

(Continua)

$SVB falla dos días después de que $SI falle. ¿Porqué ahora? ¿Cuál fue el catalizador?

Sus tipos de depósito son demasiado bajos y se produce una retirada masiva de depósitos de todo el sistema bancario de "bajo rendimiento".

La solución es sencilla: subir los tipos de depósito para atraer capital. Pero esto perjudica a los beneficios.

Durante el pasado año, los bancos mantuvieron los tipos de las cuentas corrientes/de ahorro extremadamente bajos en comparación con los fondos MM. El rendimiento medio de un MM (azul) alcanzó recientemente el 4,43%, mientras que los tipos bancarios (naranja) se mantuvieron en apenas el 0,48%. La diferencia era de casi el 4% (rojo).

Hay dos razones por las que los bancos han tardado en subir los tipos de depósito.

14 años de QE (hasta 2022) han dejado a los bancos con exceso de reservas. No necesitan competir por los depósitos. Más cierto para los bancos grandes que para los regionales.

Las salidas de depósitos de bajo rendimiento hacia opciones de mayor rendimiento fueron lentas y predecibles.

El desplazamiento desde los bancos hacia los fondos de gestión de activos fue lento al principio. Hasta septiembre de 2022, los flujos hacia los fondos de gestión de activos seguían siendo laterales. Para entonces, la Fed había subido los tipos un 3%.

Luego, en noviembre, los flujos empezaron a repuntar. Y en el último mes, realmente empezaron a repuntar.

La Reserva Federal publica estadísticas bancarias semanales con una semana de retraso. Obsérvese que los depósitos bancarios totales empezaron a acelerarse a partir de diciembre y se sitúan en un nuevo mínimo para el ciclo de subidas de tipos.

Las cosas se mueven rápido, un proxy de alta frecuencia.

El naranja muestra que los flujos de ETF ultracortos (<1 año) están en auge en el último mes, frente al azul, flujos de ETF cortos (<2 años). Estos ETF no han registrado flujos en las últimas semanas.

Todo se dirige hacia la parte más corta del YC.

Es decir, el público "descubrió" que los tipos ST sin riesgo son mucho más elevados que los tipos bancarios. ¿Cuál fue el acontecimiento que provocó este descubrimiento?

Flujos de ETF ultracortos (naranja) frente al rendimiento de los 6m Tsy bill. Cuando los tipos cortos alcanzaron el 5%, en torno al 13 de febrero, los flujos hacia los ETF ultracortos se dispararon.

(Continua)