El Pionero

Alcalde y presidente de Fútbol Paco premium

La Asociación de Instituciones de Inversión Colectiva y Fondos de Pensiones (Inverco) ha hecho públicos los datos de los planes de pensiones individuales al cierre del año 2022, y las conclusiones no son positivas.

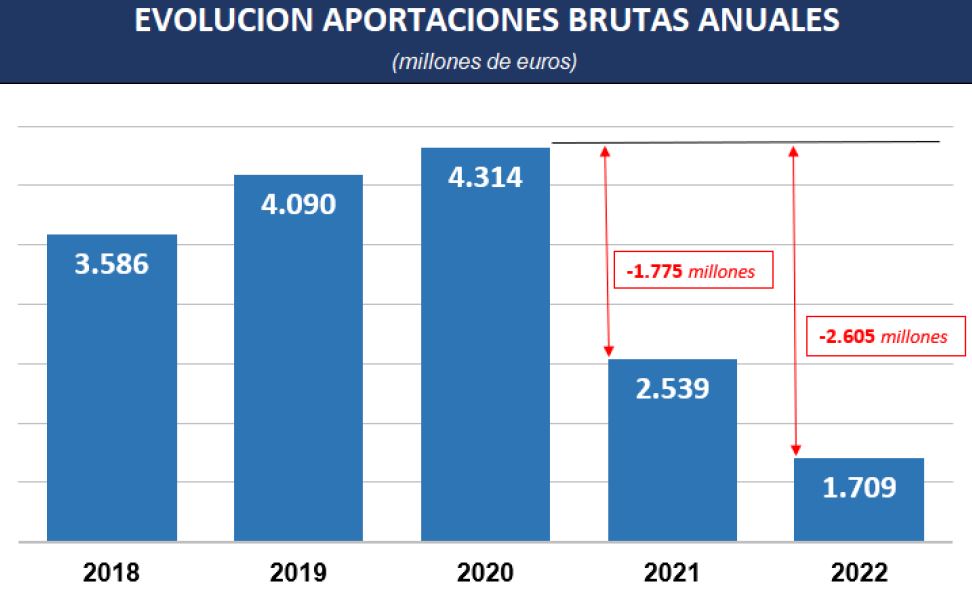

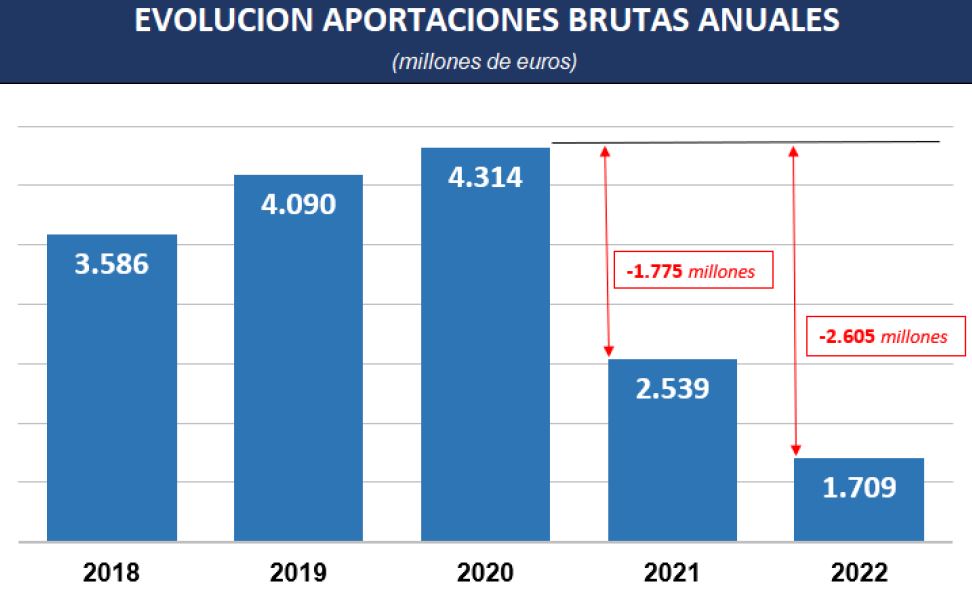

El pasado año, estos instrumentos de gestión de ahorro para la jubilación cerraron con unas aportaciones brutas de 1.709 millones de euros, según la patronal.

Comparativamente, esto supone que los ahorradores aportaron el año pasado un 32% menos de dinero a planes de pensiones que durante el 2021, cuando se sumaron 2.529 millones brutos. Desde el año 2020 – cuando se superaron los 4.314 millones de aportaciones – hasta ahora, la caída se sitúa en torno al 60%.

Parte de la caída de aportaciones a estas herramientas, que mueven en España más de 80.000 millones de euros (adicionales a los planes de empresa) puede explicarse por la caída de las rentabilidades. Concretamente, el retorno medio de los planes de pensiones del sistema individual cayó el año pasado el 10,1%, mientras que su patrimonio gestionado cayó en un 10,18%.

Todos las tipologías de planes de pensiones tuvieron en 2022 un rendimiento negativo, figurando los de renta variable en cabeza con unas pérdidas del 13,6%, mientras que los de renta variable mixta cayeron un 10,8 % y los garantizados un 10,1 %.

Sin embargo, la principal razón que explica la brutal caída de aportaciones tiene que ver con el recorte de incentivos fiscales que el Gobierno de Sánchez ha asestado a estos instrumentos de ahorro a largo plazo. Concretamente, el Ejecutivo viene reduciendo en los últimos dos años el máximo que cada ciudadano puede aportar a los planes de pensiones individuales para que estos importes sean deducibles de su base imponible del IRPF.

Si bien antes de 2021 el máximo deducible llegaba a los 8.000 euros al año, ese año se redujo hasta los de 2.000 euros, para volver a contraerse en el 2022 hasta apenas 1.500 euros anuales. De esta forma, al recorte generalizado y progresivo que los sucesivos gobiernos vienen aplicando a las pensiones públicas con motivo de su insostenibilidad, se suman ahora mayores barreras para quienes quieren complementar su jubilación con ahorro privado.

En este sentido, según el último barómetro del Observatorio Inverco, el 95% de las gestoras de activos cree que los planes de pensiones individuales no están "lo suficientemente incentivados", mientras que el 45% considera que una mejora de la fiscalidad puede ser la manera más efectiva de incentivar su utilización, seguida de la recuperación de los antiguos límites de aportaciones.

El presidente de la patronal, Ángel Martínez-Aldama, viene insistiendo en que la reforma del sistema de pensiones "se ha hecho a espaldas de la realidad", sin negociar ni dialogar, y lo considera un primer paso "muy mal dado".

En la misma línea, la gestora Cobas confirmaba en diciembre "cómo las aportaciones a estos instrumentos han disminuido considerablemente en los últimos años con la reducción de los máximos importes a aportar".

Por último, un informe del Instituto de Estudios Económicos (IEE) estimó que la capacidad de acumulación de ahorro para la jubilación que ofrece el marco fiscal de los planes de pensiones individuales es de menos de la mitad de la media de Unión Europea. "Un español recibiría una renta complementaria en su jubilación más de 2,5 veces inferior a la del ciudadano promedio de la UE con idénticas características y con la misma rentabilidad financiera", expuso el IEE.

www.libremercado.com

www.libremercado.com

El pasado año, estos instrumentos de gestión de ahorro para la jubilación cerraron con unas aportaciones brutas de 1.709 millones de euros, según la patronal.

Comparativamente, esto supone que los ahorradores aportaron el año pasado un 32% menos de dinero a planes de pensiones que durante el 2021, cuando se sumaron 2.529 millones brutos. Desde el año 2020 – cuando se superaron los 4.314 millones de aportaciones – hasta ahora, la caída se sitúa en torno al 60%.

Parte de la caída de aportaciones a estas herramientas, que mueven en España más de 80.000 millones de euros (adicionales a los planes de empresa) puede explicarse por la caída de las rentabilidades. Concretamente, el retorno medio de los planes de pensiones del sistema individual cayó el año pasado el 10,1%, mientras que su patrimonio gestionado cayó en un 10,18%.

Todos las tipologías de planes de pensiones tuvieron en 2022 un rendimiento negativo, figurando los de renta variable en cabeza con unas pérdidas del 13,6%, mientras que los de renta variable mixta cayeron un 10,8 % y los garantizados un 10,1 %.

Sin embargo, la principal razón que explica la brutal caída de aportaciones tiene que ver con el recorte de incentivos fiscales que el Gobierno de Sánchez ha asestado a estos instrumentos de ahorro a largo plazo. Concretamente, el Ejecutivo viene reduciendo en los últimos dos años el máximo que cada ciudadano puede aportar a los planes de pensiones individuales para que estos importes sean deducibles de su base imponible del IRPF.

Si bien antes de 2021 el máximo deducible llegaba a los 8.000 euros al año, ese año se redujo hasta los de 2.000 euros, para volver a contraerse en el 2022 hasta apenas 1.500 euros anuales. De esta forma, al recorte generalizado y progresivo que los sucesivos gobiernos vienen aplicando a las pensiones públicas con motivo de su insostenibilidad, se suman ahora mayores barreras para quienes quieren complementar su jubilación con ahorro privado.

En este sentido, según el último barómetro del Observatorio Inverco, el 95% de las gestoras de activos cree que los planes de pensiones individuales no están "lo suficientemente incentivados", mientras que el 45% considera que una mejora de la fiscalidad puede ser la manera más efectiva de incentivar su utilización, seguida de la recuperación de los antiguos límites de aportaciones.

El presidente de la patronal, Ángel Martínez-Aldama, viene insistiendo en que la reforma del sistema de pensiones "se ha hecho a espaldas de la realidad", sin negociar ni dialogar, y lo considera un primer paso "muy mal dado".

En la misma línea, la gestora Cobas confirmaba en diciembre "cómo las aportaciones a estos instrumentos han disminuido considerablemente en los últimos años con la reducción de los máximos importes a aportar".

Por último, un informe del Instituto de Estudios Económicos (IEE) estimó que la capacidad de acumulación de ahorro para la jubilación que ofrece el marco fiscal de los planes de pensiones individuales es de menos de la mitad de la media de Unión Europea. "Un español recibiría una renta complementaria en su jubilación más de 2,5 veces inferior a la del ciudadano promedio de la UE con idénticas características y con la misma rentabilidad financiera", expuso el IEE.

Ni pensión pública ni privada: se hunden las aportaciones a planes individuales tras el expolio del Gobierno

Mientras el máximo deducible ascendía a los 8.000 euros en 2020, ahora solo llega a 1.500 euros. Las aportaciones a planes individuales caen un 60%.

www.libremercado.com

www.libremercado.com