PERIODICO EL NUEVO MUNDO

Geopolítica, cambio climático, ecología, Astrofísica, Cosmología, Exploración espacial, Ciencia planetaria, Astrobiología

MÁS…

Compartir

EVERGRANDE: ¿PODRÍA SER EL FINAL DEL CAMINO PARA EL PROMOTOR INMOBILIARIO MÁS ENDEUDADO DEL MUNDO, YA QUE VENCE LA FACTURA DE 37.000 MILLONES DE DÓLARES?

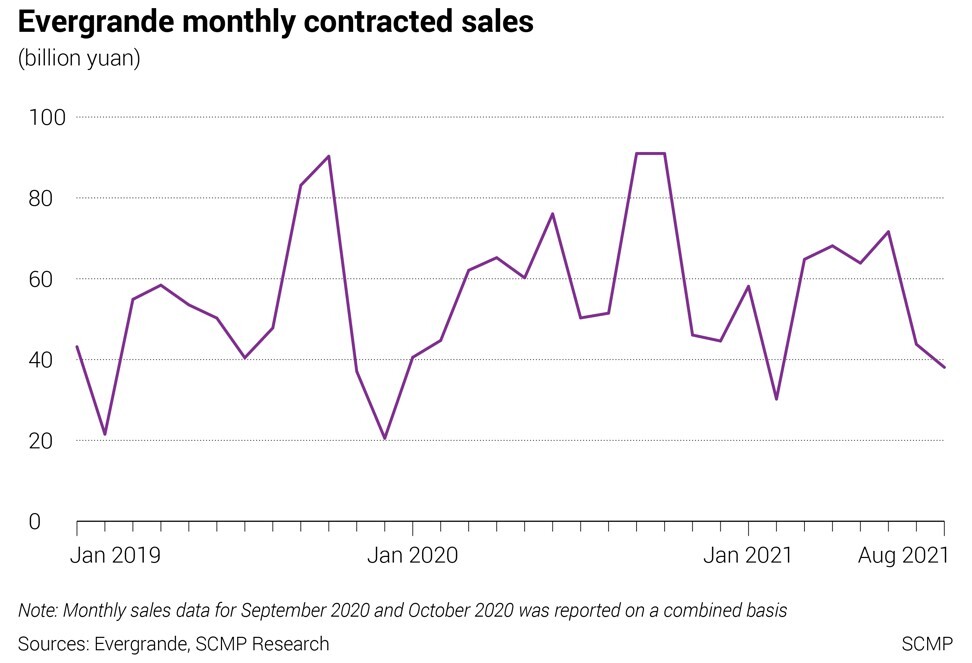

Existe un creciente temor sobre la capacidad de los desarrolladores para pagar la deuda acumulada en el contexto de las ventas de propiedades silenciadas y los esfuerzos de Beijing para controlar el sector inmobiliario.

La compañía "ya no es un negocio viable", dicen los analistas de TS Lombard

Incluso sin considerar ningún gasto de marketing o recursos humanos, Evergrande no tendría suficientes proyectos inmobiliarios terminados en toda su cartera para generar el efectivo que puede cumplir con sus obligaciones financieras. Ilustración de Lau Ka-kuen

La segunda de una serie de tres partes sobre China Evergrande Group profundiza en la deuda total del promotor inmobiliario para ver si puede escapar de su crisis de liquidez a través de la venta de propiedades y activos.

China Evergrande Group,el desarrollador inmobiliario más endeudado del mundo, se enfrenta a un aviso final después de participar en una ola de gastos de años para construir un imperio en expansión que abarca todo, desde parques temáticos hasta

vehículos eléctricos (VE).

La compañía con sede en Shenzhen, que en un momento dado empleó sin éxito a la estrella de artes marciales

Jackie Chan como lanzadora de su marca de agua mineral, aprovechó los mercados de bonos casi 40 veces en un período de cuatro años y acumuló cientos de miles de millones de yuanes en préstamos bancarios mientras buscaba expandir su negocio principal de vivienda residencial y diversificar el alcance de sus

operaciones, incluso cuando sus pasivos totales superaban los 300.000 millones de dólares.

Pero, la factura de esa gran cantidad está venciendo, ya que aumentan los temores sobre su capacidad para pagar su pila de deuda en cascada en el contexto de las ventas de propiedades silenciadas en China continental y los esfuerzos de Beijing para controlar el sector inmobiliario en el último año.

La cartera de propiedades del desarrollador tenía 144.000 millones de yuanes (22.300 millones de dólares) en apartamentos, casas, espacios comerciales y comerciales listos para la venta al 30 de junio. Pero Evergrande se enfrenta a una montaña de préstamos a corto plazo, desde préstamos bancarios hasta bonos offshore, por un total de unos 240.000 millones de yuanes, con vencimiento a finales de junio de 2022.

Eso significa que, incluso sin considerar ningún gasto de marketing o recursos humanos, Evergrande no tendría suficientes proyectos inmobiliarios terminados en toda su cartera para generar el efectivo que puede cumplir con sus obligaciones financieras. Es posible que necesite cavar en los tesoros familiares dentro de sus 2,7 billones de yuanes de activos totales. Las posibles vías para la recaudación de capital que podría aprovechar para evitar hundirse incluyen su unidad EV de HK $ 29.5 mil millones (US $ 3.8 mil millones), que cotiza en Hong Kong, su participación en

el club de fútbol más valioso de China, e incluso el superyate de US $ 60 millones del fundador Hui Ka-yan.

Sin pagar por Evergrande, proveedor vende coche y casa para rescatar su negocio

La carga de deuda a corto plazo de la compañía -tiene 1.100 millones de dólares en pagos de intereses solo por sus bonos corporativos y notas senior entre ahora y enero- es casi tanto como los 259.000 millones de yuanes en préstamos combinados adeudados en los próximos 12 meses por sus tres competidores más cercanos: Country Garden, China Vanke y Sunac China Holdings.

También tiene 13.200 millones de dólares en bonos onshore y offshore que alcanzarán su vencimiento en los próximos tres años como parte de otros 332.000 millones de yuanes en pasivos pendientes a largo plazo. Eso se compara con solo 86.800 millones de yuanes en efectivo sin restricciones en su balance al 30 de junio.

"No confiaría en una compañía que le debe tanto dinero a tanta gente", dijo Joyce Huang, una cazadora de casas en Shenzhen. "No creo que pueda entregar una casa a tiempo e, incluso si puede, podría ser de mala calidad y difícil de vender cuando quiero revenderla".

Huang casi firmó un contrato para un proyecto de Evergrande en el distrito Longhua de Shenzhen en agosto, solo para retrasarse en hacerlo mientras esperaba que el dinero fuera tras*ferido de sus padres. "Sentí que esquivé una bala", agregó.

La pregunta que agita a los mercados financieros, el último de una serie de éxitos relacionados con China este verano, y a los posibles compradores es si el mayor vendedor de viviendas por ventas en China puede vender suficientes casas en el corto plazo para evitar un colapso.

Además de su cartera de casas terminadas, Evergrande tenía un establo de propiedades en desarrollo por valor de 1,3 billones de yuanes al 30 de junio, según su informe provisional.

Al menos un tercio de estas casas en desarrollo han sido pre-vendidas, pero puede ser difícil vender el resto para generar efectivo debido a la incertidumbre que rodea el futuro de Evergrande, según Raymond Cheng de CGS-CIMB Securities.

"Tiene que descargar sus activos, las tierras en particular, para mantener la última esperanza de continuar pagando a tiempo", dijo Cheng. "Solo puede vender las casas terminadas ahora para recaudar dinero, con grandes descuentos".

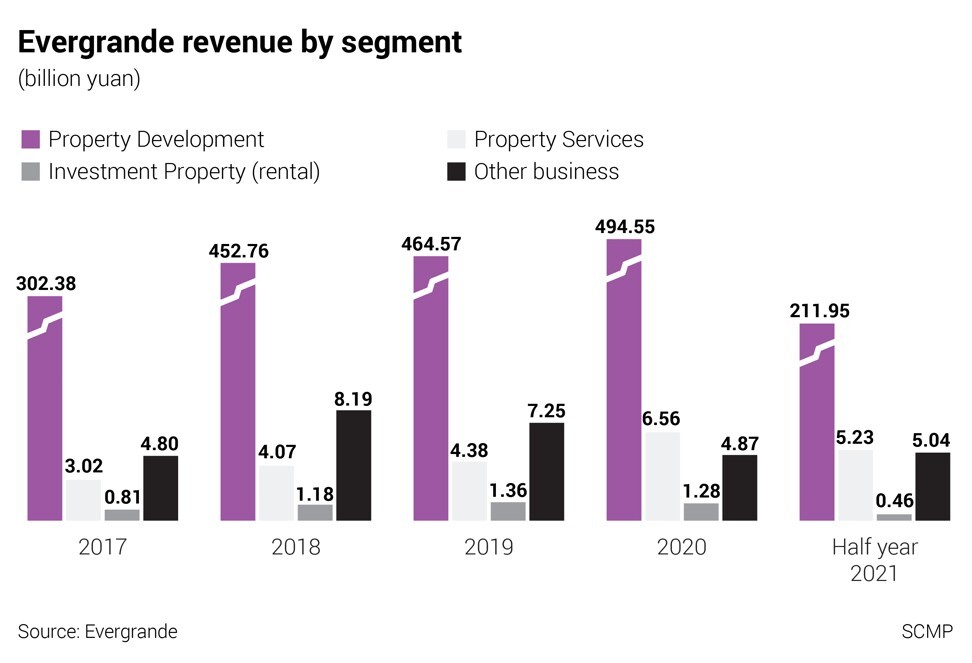

Gráficos SCMP

Evergrande tenía reservas de tierra que cubrían 214 millones de metros cuadrados (2.300 millones de pies cuadrados) de superficie bruta relacionada con 778 proyectos al 30 de junio. Estas reservas fueron valoradas originalmente en 456.800 millones de yuanes, dijo la compañía.

Sin embargo, se espera que la mayor parte del dinero recaudado de cualquier posible venta de tierras o casas se descame a completar la construcción de otras propiedades que ha preverido pero aún no está terminada, agregó Cheng.

Además de sus esfuerzos para aumentar las ventas de viviendas, la compañía ha estado descargando activos este verano para pagar pagarés que debe a sus proveedores y contratistas, con la esperanza de darse un posible salvavidas financiero al completar más propiedades sin terminar. El miércoles, Evergrande vendió una participación del 19,93 por ciento en Shengjing Bank por

un valor de 1.550 millones de dólares,para liquidar los pasivos existentes con el prestamista.

El presidente de Evergrande, Hui Ka-yan, hablando en la quinta reunión de la 12ª sesión del Comité Nacional de la CCPPCh en 2017. Foto: ***eto

La crisis de Evergrande ya ha hecho que los costos de endeudamiento se disparen para el sector inmobiliario de China y el desarrollador ha recurrido a expertos en reestructuración que trabajaron en implosiones en Lehman Brothers, Luckin Coffee y el comerciante de productos básicos Noble Group para ayudarlo a deshacerse de la deuda.

"Uno de los problemas clave que causó la angustia de Evergrande es esencialmente su estructura de capital. En comparación con otros desarrolladores, Evergrande ha dependido más de la deuda a corto plazo, en términos de la deuda [y] en términos de los préstamos. No solo eso, sino que también han dependido en gran medida de las cuentas por pagar comerciales", dijo Adrian Cheng, codirector de propiedades en China en Fitch Ratings. "Cuando las cosas se vuelven locas y la liquidez se seca, básicamente te metes en una situación muy difícil".

Evergrande no respondió a las solicitudes de comentarios.

Fundada en Guangzhou por Hui Ka-yan en 1996, Evergrande se subió a la ola de la propiedad privada de propiedades en China, construyendo pisos asequibles de gran altura para el mercado masivo. La compañía salió a bolsa en Hong Kong en 2009 y creció hasta ser el mayor promotor inmobiliario de China por ventas, empleando a más de 163.000 personas a finales de junio.

Se expandió al negocio de alimentos y bebidas, solo para vender su negocio de productos de "consumo rápido" por un total combinado de 2.700 millones de yuanes en 2016, unos años después de emplear a la estrella de acción Chan como portavoz de su marca de agua de manantial. (Algunos comentaristas en línea en China han atribuido recientemente los problemas de Evergrande a la "maldición de Jackie Chan",ya que varias marcas que ha promovido en el pasado han caído en la mala suerte).

Como parte de sus esfuerzos para aliviar su crisis de efectivo este verano, la compañía vendió su participación restante del 49 por ciento en el negocio de agua embotellada, Evergrande Spring Group, por 2.000 millones de yuanes después de considerar una posible

oferta pública inicial para recaudar efectivo este verano.

Gráficos SCMP

Geopolítica, cambio climático, ecología, Astrofísica, Cosmología, Exploración espacial, Ciencia planetaria, Astrobiología

MÁS…

Compartir

EVERGRANDE: ¿PODRÍA SER EL FINAL DEL CAMINO PARA EL PROMOTOR INMOBILIARIO MÁS ENDEUDADO DEL MUNDO, YA QUE VENCE LA FACTURA DE 37.000 MILLONES DE DÓLARES?

Existe un creciente temor sobre la capacidad de los desarrolladores para pagar la deuda acumulada en el contexto de las ventas de propiedades silenciadas y los esfuerzos de Beijing para controlar el sector inmobiliario.

La compañía "ya no es un negocio viable", dicen los analistas de TS Lombard

Incluso sin considerar ningún gasto de marketing o recursos humanos, Evergrande no tendría suficientes proyectos inmobiliarios terminados en toda su cartera para generar el efectivo que puede cumplir con sus obligaciones financieras. Ilustración de Lau Ka-kuen

La segunda de una serie de tres partes sobre China Evergrande Group profundiza en la deuda total del promotor inmobiliario para ver si puede escapar de su crisis de liquidez a través de la venta de propiedades y activos.

China Evergrande Group,el desarrollador inmobiliario más endeudado del mundo, se enfrenta a un aviso final después de participar en una ola de gastos de años para construir un imperio en expansión que abarca todo, desde parques temáticos hasta

vehículos eléctricos (VE).

La compañía con sede en Shenzhen, que en un momento dado empleó sin éxito a la estrella de artes marciales

Jackie Chan como lanzadora de su marca de agua mineral, aprovechó los mercados de bonos casi 40 veces en un período de cuatro años y acumuló cientos de miles de millones de yuanes en préstamos bancarios mientras buscaba expandir su negocio principal de vivienda residencial y diversificar el alcance de sus

operaciones, incluso cuando sus pasivos totales superaban los 300.000 millones de dólares.

Pero, la factura de esa gran cantidad está venciendo, ya que aumentan los temores sobre su capacidad para pagar su pila de deuda en cascada en el contexto de las ventas de propiedades silenciadas en China continental y los esfuerzos de Beijing para controlar el sector inmobiliario en el último año.

La cartera de propiedades del desarrollador tenía 144.000 millones de yuanes (22.300 millones de dólares) en apartamentos, casas, espacios comerciales y comerciales listos para la venta al 30 de junio. Pero Evergrande se enfrenta a una montaña de préstamos a corto plazo, desde préstamos bancarios hasta bonos offshore, por un total de unos 240.000 millones de yuanes, con vencimiento a finales de junio de 2022.

Eso significa que, incluso sin considerar ningún gasto de marketing o recursos humanos, Evergrande no tendría suficientes proyectos inmobiliarios terminados en toda su cartera para generar el efectivo que puede cumplir con sus obligaciones financieras. Es posible que necesite cavar en los tesoros familiares dentro de sus 2,7 billones de yuanes de activos totales. Las posibles vías para la recaudación de capital que podría aprovechar para evitar hundirse incluyen su unidad EV de HK $ 29.5 mil millones (US $ 3.8 mil millones), que cotiza en Hong Kong, su participación en

el club de fútbol más valioso de China, e incluso el superyate de US $ 60 millones del fundador Hui Ka-yan.

Sin pagar por Evergrande, proveedor vende coche y casa para rescatar su negocio

La carga de deuda a corto plazo de la compañía -tiene 1.100 millones de dólares en pagos de intereses solo por sus bonos corporativos y notas senior entre ahora y enero- es casi tanto como los 259.000 millones de yuanes en préstamos combinados adeudados en los próximos 12 meses por sus tres competidores más cercanos: Country Garden, China Vanke y Sunac China Holdings.

También tiene 13.200 millones de dólares en bonos onshore y offshore que alcanzarán su vencimiento en los próximos tres años como parte de otros 332.000 millones de yuanes en pasivos pendientes a largo plazo. Eso se compara con solo 86.800 millones de yuanes en efectivo sin restricciones en su balance al 30 de junio.

"No confiaría en una compañía que le debe tanto dinero a tanta gente", dijo Joyce Huang, una cazadora de casas en Shenzhen. "No creo que pueda entregar una casa a tiempo e, incluso si puede, podría ser de mala calidad y difícil de vender cuando quiero revenderla".

Huang casi firmó un contrato para un proyecto de Evergrande en el distrito Longhua de Shenzhen en agosto, solo para retrasarse en hacerlo mientras esperaba que el dinero fuera tras*ferido de sus padres. "Sentí que esquivé una bala", agregó.

La pregunta que agita a los mercados financieros, el último de una serie de éxitos relacionados con China este verano, y a los posibles compradores es si el mayor vendedor de viviendas por ventas en China puede vender suficientes casas en el corto plazo para evitar un colapso.

Además de su cartera de casas terminadas, Evergrande tenía un establo de propiedades en desarrollo por valor de 1,3 billones de yuanes al 30 de junio, según su informe provisional.

Al menos un tercio de estas casas en desarrollo han sido pre-vendidas, pero puede ser difícil vender el resto para generar efectivo debido a la incertidumbre que rodea el futuro de Evergrande, según Raymond Cheng de CGS-CIMB Securities.

"Tiene que descargar sus activos, las tierras en particular, para mantener la última esperanza de continuar pagando a tiempo", dijo Cheng. "Solo puede vender las casas terminadas ahora para recaudar dinero, con grandes descuentos".

Gráficos SCMP

Evergrande tenía reservas de tierra que cubrían 214 millones de metros cuadrados (2.300 millones de pies cuadrados) de superficie bruta relacionada con 778 proyectos al 30 de junio. Estas reservas fueron valoradas originalmente en 456.800 millones de yuanes, dijo la compañía.

Sin embargo, se espera que la mayor parte del dinero recaudado de cualquier posible venta de tierras o casas se descame a completar la construcción de otras propiedades que ha preverido pero aún no está terminada, agregó Cheng.

Además de sus esfuerzos para aumentar las ventas de viviendas, la compañía ha estado descargando activos este verano para pagar pagarés que debe a sus proveedores y contratistas, con la esperanza de darse un posible salvavidas financiero al completar más propiedades sin terminar. El miércoles, Evergrande vendió una participación del 19,93 por ciento en Shengjing Bank por

un valor de 1.550 millones de dólares,para liquidar los pasivos existentes con el prestamista.

El presidente de Evergrande, Hui Ka-yan, hablando en la quinta reunión de la 12ª sesión del Comité Nacional de la CCPPCh en 2017. Foto: ***eto

La crisis de Evergrande ya ha hecho que los costos de endeudamiento se disparen para el sector inmobiliario de China y el desarrollador ha recurrido a expertos en reestructuración que trabajaron en implosiones en Lehman Brothers, Luckin Coffee y el comerciante de productos básicos Noble Group para ayudarlo a deshacerse de la deuda.

"Uno de los problemas clave que causó la angustia de Evergrande es esencialmente su estructura de capital. En comparación con otros desarrolladores, Evergrande ha dependido más de la deuda a corto plazo, en términos de la deuda [y] en términos de los préstamos. No solo eso, sino que también han dependido en gran medida de las cuentas por pagar comerciales", dijo Adrian Cheng, codirector de propiedades en China en Fitch Ratings. "Cuando las cosas se vuelven locas y la liquidez se seca, básicamente te metes en una situación muy difícil".

Evergrande no respondió a las solicitudes de comentarios.

Fundada en Guangzhou por Hui Ka-yan en 1996, Evergrande se subió a la ola de la propiedad privada de propiedades en China, construyendo pisos asequibles de gran altura para el mercado masivo. La compañía salió a bolsa en Hong Kong en 2009 y creció hasta ser el mayor promotor inmobiliario de China por ventas, empleando a más de 163.000 personas a finales de junio.

Se expandió al negocio de alimentos y bebidas, solo para vender su negocio de productos de "consumo rápido" por un total combinado de 2.700 millones de yuanes en 2016, unos años después de emplear a la estrella de acción Chan como portavoz de su marca de agua de manantial. (Algunos comentaristas en línea en China han atribuido recientemente los problemas de Evergrande a la "maldición de Jackie Chan",ya que varias marcas que ha promovido en el pasado han caído en la mala suerte).

Como parte de sus esfuerzos para aliviar su crisis de efectivo este verano, la compañía vendió su participación restante del 49 por ciento en el negocio de agua embotellada, Evergrande Spring Group, por 2.000 millones de yuanes después de considerar una posible

oferta pública inicial para recaudar efectivo este verano.

Gráficos SCMP