raslghul

Lonchafinista

- Desde

- 13 Ene 2021

- Mensajes

- 282

- Reputación

- 352

Hola,

He revisado el foro y aunque hay alguna referencia vaga a TRQ no encontré ningún análisis.

Me gustaría aportar algo y este es mi primer análisis, me centro en el estudio de la compañía y entorno.

En la parte económica estoy estudiando y cojeo por lo que agradezco de antemano cualquier comentario sobre todo de los que estéis dentro.

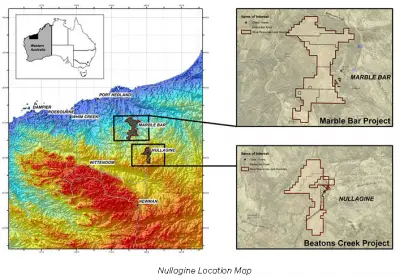

La empresa

Turquoise Hill Resources Ltd es una empresa minera global que extrae principalmente cobre, oro y carbón en la región de Asia-Pacífico. La compañía tiene una participación del 66% en Oyu Tolgoi, una de las minas de cobre, oro y plata más grandes del mundo, que envía concentrado a clientes en China. Oyu Tolgoi se encuentra en la región de Gobi del Sur de Mongolia, aproximadamente a 550 km al sur de la capital, Ulaanbaatar, y a 80 km al norte de la frontera entre Mongolia y China. La empresa también tiene participaciones en empresas que extraen molibdeno.

La Mina de Oyu Tolgoi (The ASIA Miner - Reporting Important Issues to Mining Companies in the Asia Pacific Region)

Oyu Tolgoi es una de las nuevas minas de cobre y oro más grandes del mundo y está ubicada en la región de Gobi del Sur de Mongolia, aproximadamente a 550 km al sur de la capital, Ulaanbaatar, y a 80 km al norte de la frontera entre Mongolia y China.

Oyu Tolgoi tiene el potencial de operar durante aproximadamente 100 años a partir de cinco depósitos mineralizados conocidos.

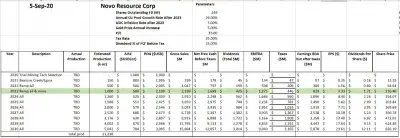

Con el programa de desarrollo actual, Turquoise Hill espera que Oyu Tolgoi sea el tercer productor de cobre más grande del mundo en el pico de producción de metal en 2025.

Turquoise Hill espera que la producción promedio de 2025 a 2030 sea de más de 550,000 toneladas de cobre y más de 450,000 onzas de oro por año, todo proveniente del tajo abierto Oyut y la operación subterránea Hugo North Lift One.

TRQ Y RIO (la parejita)

El 6 de octubre de 2009, Turquoise Hill Resources y Rio Tinto firmaron un Acuerdo de Inversión integral a largo plazo con el Gobierno de Mongolia para la construcción y operación del complejo minero de cobre y oro Oyu Tolgoi. El acuerdo creó una asociación entre el Gobierno de Mongolia, que adquirió una participación del 34 por ciento en el proyecto, y Turquoise Hill Resources, que retuvo una participación mayoritaria del 66 por ciento en Oyu Tolgoi. La minera global Rio Tinto, que se unió a Turquoise Hill Resources como socio estratégico en octubre de 2006, comenzó a administrar el desarrollo de Oyu Tolgoi en diciembre de 2010.

>>>(aquí se produjo una subida del copón, de 11,71€ a 198€ que empezó a corregir a los 5 meses y siguió en caída progresiva hasta los 13€ de Febrero de 2021, esto es 9 años casi plano)

2021/03/08: Extracto del INFORME 2020

Al 31 de diciembre de 2020, Turquoise Hill tiene $ 1.1 mil millones de liquidez disponible.

Turquoise Hill actualmente estima un requisito de financiamiento incremental del caso base de $ 2.3 mil millones, en comparación a $ 3.0 mil millones estimados en la publicación de resultados del tercer trimestre de 2020 de la Compañía.

La producción anual de cobre de 149,631 toneladas se encuentra dentro de la guía original de la Compañía de 140,000 -170.000 toneladas.

La producción de oro durante todo el año de 181,858 onzas superó la guía original de la Compañía de 120,000 - 150,000 onzas, así como su guía actualizada de 155,000 - 180,000 onzas.

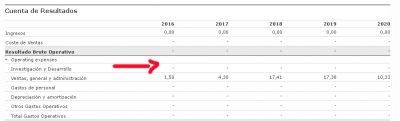

Los ingresos de $ 1,078.2 millones en 2020 disminuyeron 7.5% en comparación con 2019, principalmente debido a una menor producción de oro.

Los ingresos fueron de $ 494.6 millones en comparación con una pérdida de $ 476.9 millones en 2019.

El costo de ventas fue de $ 2.20 por libra de cobre vendida y los costos en efectivo de C1 1 fueron de $ 1.45 por libra de cobre.

Es decir 0,75$ de beneficio por libra de cobre. Es decir 247millones de beneficio en 2020.

El efectivo generado por las actividades operativas antes de intereses e impuestos fue de $ 371,2 millones, frente a $ 341,7 millones en 2019.

La producción de cobre aumentó un 26,4% a 41,6 mil toneladas en el cuarto trimestre, mientras que la producción de oro aumentó un 266,7% a 88 mil onzas.

Turquoise Hill, controlada por Rio Tinto, dijo que los ingresos atribuibles a los propietarios de la compañía fueron de $ 159,9 millones, o 79 centavos por acción, para los tres meses terminados el 31 de diciembre, en comparación con $ 113,1 millones, o 56 centavos por acción, un año antes.

Oyu Tolgoi LLC recibió The Copper Mark por cumplir con más de 30 criterios de Responsabilidad.

PERSPECTIVAS OPERATIVAS PARA 2021

Se espera que Oyu Tolgoi produzca de 160.000 a 180.000 toneladas de cobre (más o menos lo mismo que 2020)y de 500.000 a 550.000 onzas de oro en concentrados en 2021 a partir del procesamiento de mineral de desarrollo tanto a cielo abierto como subterráneo (EL TRIPLE?!?!?)

eSPERAN UN COSTE ONZA DE ORO DE 1880$ PARA 2021

Ingresos por metal: cobre (797) oro(265,7), plata(15,2) = 1078

coste de ventas : 1.162

Turquoise Hill compró opciones de venta de cobre y oro para establecer un precio mínimo del cobre y el oro sintéticos para brindar mayor certeza sobre la liquidez de la Compañía horizonte. En caso de una caída significativa en el precio del cobre o del oro, los ingresos esperados serán recibida por la Compañía para cualquiera de los productos básicos tendría un piso en la porción de producción asociada y ayudar a proporcionar certeza adicional con respecto a la expectativa de la Compañía de tener suficiente liquidez para cumplir sus requisitos, incluidas sus operaciones y desarrollo subterráneo, en Q3'22

Alimentación sostenible de la mina

Fuente de alimentación de la mina Oyu Tolgoi

Oyu Tolgoi LLC actualmente obtiene energía para la mina Oyu Tolgoi de la Red Occidental de Mongolia Interior de China, a través de una línea eléctrica aérea, de conformidad con los acuerdos de compra de energía consecutivos con el National de Mongolia Power tras*mission Grid JSC (NPTG), la autoridad energética de Mongolia pertinente, y Inner Mongolia Power

International Cooperation Co., Ltd (IMPIC), la empresa china de generación de energía.

Oyu Tolgoi LLC está obligada en virtud del Acuerdo de Inversión a asegurar una fuente de energía nacional a largo plazo

para la mina Oyu Tolgoi. El PSFA celebrado entre Oyu Tolgoi LLC y el Gobierno de Mongolia el

El 31 de diciembre de 2018 proporciona un marco vinculante y un camino para el suministro de energía a largo plazo al Oyu Tolgoi

mía. La PSFA contempló originalmente la construcción de una central eléctrica de carbón en Tavan Tolgoi (TTPP),

que sería propiedad mayoritaria de Oyu Tolgoi LLC y se ubicaría cerca del distrito minero de carbón de Tavan Tolgoi

ubicado aproximadamente a 150 kilómetros de la mina Oyu Tolgoi. En abril de 2020, el Gobierno de Mongolia

informó que no estaba dispuesto a apoyar la propuesta de Oyu Tolgoi LLC para desarrollar TTPP y anunció su

intención de financiar y construir SOPP en Tavan Tolgoi

En junio de 2020, Oyu Tolgoi LLC y el Gobierno de Mongolia enmendaron la PSFA (Enmienda PSFA) para reflejar su acuerdo de priorizar y avanzar conjuntamente el SOPP, de acuerdo con y sujeto a los acuerdos hitos, como la fuente de energía doméstica para la mina Oyu Tolgoi. Los hitos incluyen: firmar un poder Contrato de compra para el suministro de energía a la mina Oyu Tolgoi hasta el 31 de marzo de 2021, comenzando la construcción del SOPP a más tardar el 1 de julio de 2021, la puesta en servicio del SOPP dentro de los cuatro años posteriores, y llegar a un acuerdo con IMPIC sobre una extensión de los acuerdos de importación de energía existentes para el 1 de marzo de 2021 con el fin de garantizar que no haya interrupciones en el suministro de energía necesario para salvaguardar las instalaciones de la mina Oyu Tolgoi.

Aquí hay lío , primero acuerdan con el Gobierno de Mongolia que TRQ construirá una central de energía basada en cargón (de su propiedad) para abastecer Oyu desde dentro del país (aunque inicialmente compran energía a China, esto a Mongolia no le mola....). Años después Mongolia dice que no, que se lo curran en casa y que después TRQ les compre toda la energía. Y ahora pareece que se retrasan por lo que al final no tengo claro quién la va a a construir, porque si es TRQ tienen que ampliar presupuesto y no está el horno para bollos.

Aquí hay lío , primero acuerdan con el Gobierno de Mongolia que TRQ construirá una central de energía basada en cargón (de su propiedad) para abastecer Oyu desde dentro del país (aunque inicialmente compran energía a China, esto a Mongolia no le mola....). Años después Mongolia dice que no, que se lo curran en casa y que después TRQ les compre toda la energía. Y ahora pareece que se retrasan por lo que al final no tengo claro quién la va a a construir, porque si es TRQ tienen que ampliar presupuesto y no está el horno para bollos.

Conflictos

Intereses entre RIO , el desarrollador de la mina Oyu Tolgoi, y Trq y el Gobierno de Mongolia.

Resumen

Pienso que a pesar de los conflictos y problemas, los van resolviendo poco a poco y las previsiones son buenas.

Como comentaba al principio me falta analizar números del reciente informe. Si hay alguien dentro, encantado de cualquier comentario.

Saludos

EDIT: 20210317

Reuters | 8 de marzo de 2021 | 2:45 pm

Las ganancias de Turquoise Hills aumentan un 41% con una mayor producción

La producción de cobre aumentó un 26,4% a 41,6 mil toneladas en el cuarto trimestre, mientras que la producción de oro aumentó un 266,7% a 88 mil onzas.

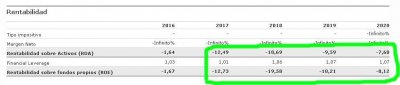

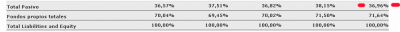

Deuda CP liquidada, a largo 36%

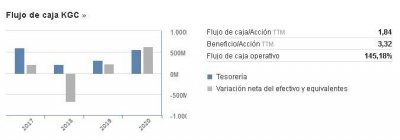

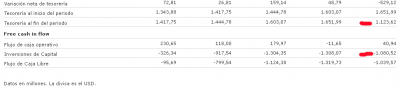

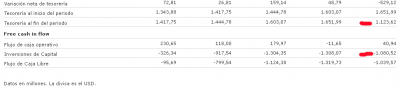

La tesorería disponible al final de 2020 1.123.621

Se lo han fundido en (redoble de tambores)

Extracto de https://www.turquoisehill.com/site/assets/files/5251/2021-03-08-trq-nr.pdf

" El gasto de capital en efectivo para 2020 fue de $ 1,080.5 millones en comparación con $ 1,308.1 millones en 2019, que comprende $ 1,021.1 millones (2019 - $ 1,174.9 millones) de gasto de capital subterráneo (incluidos $ 94,4 millones en capital de mantenimiento subterráneo) y gasto a cielo abierto de $ 59,4 millones (2019 - $ 133,2 millones). El gasto de capital a cielo abierto de 2020 incluye el desmonte diferido de $ 5,1 millones y el gasto en instalaciones de almacenamiento de relaves de $ 29,4 millones. "

Un cubo de sarama de 29,4 millones

Toca vender ese 41% de oro y cobre y reconstruir la caja, avaanti

He revisado el foro y aunque hay alguna referencia vaga a TRQ no encontré ningún análisis.

Me gustaría aportar algo y este es mi primer análisis, me centro en el estudio de la compañía y entorno.

En la parte económica estoy estudiando y cojeo por lo que agradezco de antemano cualquier comentario sobre todo de los que estéis dentro.

La empresa

Turquoise Hill Resources Ltd es una empresa minera global que extrae principalmente cobre, oro y carbón en la región de Asia-Pacífico. La compañía tiene una participación del 66% en Oyu Tolgoi, una de las minas de cobre, oro y plata más grandes del mundo, que envía concentrado a clientes en China. Oyu Tolgoi se encuentra en la región de Gobi del Sur de Mongolia, aproximadamente a 550 km al sur de la capital, Ulaanbaatar, y a 80 km al norte de la frontera entre Mongolia y China. La empresa también tiene participaciones en empresas que extraen molibdeno.

La Mina de Oyu Tolgoi (The ASIA Miner - Reporting Important Issues to Mining Companies in the Asia Pacific Region)

Oyu Tolgoi es una de las nuevas minas de cobre y oro más grandes del mundo y está ubicada en la región de Gobi del Sur de Mongolia, aproximadamente a 550 km al sur de la capital, Ulaanbaatar, y a 80 km al norte de la frontera entre Mongolia y China.

Oyu Tolgoi tiene el potencial de operar durante aproximadamente 100 años a partir de cinco depósitos mineralizados conocidos.

- El primero de ellos (el depósito Oyut) se puso en producción como una operación a cielo abierto en 2013.

- Un segundo depósito, Hugo North (Lift One), está en desarrollo como una operación subterránea y está programado para comenzar la producción sostenible en 2021.

- Los otros tres depósitos, Hugo North (Lift Two), Hugo South y Heruga, aún no están programados para desarrollo.

Con el programa de desarrollo actual, Turquoise Hill espera que Oyu Tolgoi sea el tercer productor de cobre más grande del mundo en el pico de producción de metal en 2025.

Turquoise Hill espera que la producción promedio de 2025 a 2030 sea de más de 550,000 toneladas de cobre y más de 450,000 onzas de oro por año, todo proveniente del tajo abierto Oyut y la operación subterránea Hugo North Lift One.

TRQ Y RIO (la parejita)

El 6 de octubre de 2009, Turquoise Hill Resources y Rio Tinto firmaron un Acuerdo de Inversión integral a largo plazo con el Gobierno de Mongolia para la construcción y operación del complejo minero de cobre y oro Oyu Tolgoi. El acuerdo creó una asociación entre el Gobierno de Mongolia, que adquirió una participación del 34 por ciento en el proyecto, y Turquoise Hill Resources, que retuvo una participación mayoritaria del 66 por ciento en Oyu Tolgoi. La minera global Rio Tinto, que se unió a Turquoise Hill Resources como socio estratégico en octubre de 2006, comenzó a administrar el desarrollo de Oyu Tolgoi en diciembre de 2010.

>>>(aquí se produjo una subida del copón, de 11,71€ a 198€ que empezó a corregir a los 5 meses y siguió en caída progresiva hasta los 13€ de Febrero de 2021, esto es 9 años casi plano)

2021/03/08: Extracto del INFORME 2020

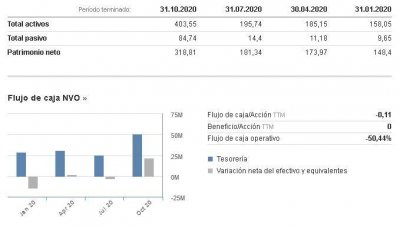

Al 31 de diciembre de 2020, Turquoise Hill tiene $ 1.1 mil millones de liquidez disponible.

Turquoise Hill actualmente estima un requisito de financiamiento incremental del caso base de $ 2.3 mil millones, en comparación a $ 3.0 mil millones estimados en la publicación de resultados del tercer trimestre de 2020 de la Compañía.

La producción anual de cobre de 149,631 toneladas se encuentra dentro de la guía original de la Compañía de 140,000 -170.000 toneladas.

La producción de oro durante todo el año de 181,858 onzas superó la guía original de la Compañía de 120,000 - 150,000 onzas, así como su guía actualizada de 155,000 - 180,000 onzas.

Los ingresos de $ 1,078.2 millones en 2020 disminuyeron 7.5% en comparación con 2019, principalmente debido a una menor producción de oro.

Los ingresos fueron de $ 494.6 millones en comparación con una pérdida de $ 476.9 millones en 2019.

El costo de ventas fue de $ 2.20 por libra de cobre vendida y los costos en efectivo de C1 1 fueron de $ 1.45 por libra de cobre.

Es decir 0,75$ de beneficio por libra de cobre. Es decir 247millones de beneficio en 2020.

El efectivo generado por las actividades operativas antes de intereses e impuestos fue de $ 371,2 millones, frente a $ 341,7 millones en 2019.

La producción de cobre aumentó un 26,4% a 41,6 mil toneladas en el cuarto trimestre, mientras que la producción de oro aumentó un 266,7% a 88 mil onzas.

Turquoise Hill, controlada por Rio Tinto, dijo que los ingresos atribuibles a los propietarios de la compañía fueron de $ 159,9 millones, o 79 centavos por acción, para los tres meses terminados el 31 de diciembre, en comparación con $ 113,1 millones, o 56 centavos por acción, un año antes.

Oyu Tolgoi LLC recibió The Copper Mark por cumplir con más de 30 criterios de Responsabilidad.

PERSPECTIVAS OPERATIVAS PARA 2021

Se espera que Oyu Tolgoi produzca de 160.000 a 180.000 toneladas de cobre (más o menos lo mismo que 2020)y de 500.000 a 550.000 onzas de oro en concentrados en 2021 a partir del procesamiento de mineral de desarrollo tanto a cielo abierto como subterráneo (EL TRIPLE?!?!?)

eSPERAN UN COSTE ONZA DE ORO DE 1880$ PARA 2021

Ingresos por metal: cobre (797) oro(265,7), plata(15,2) = 1078

coste de ventas : 1.162

Turquoise Hill compró opciones de venta de cobre y oro para establecer un precio mínimo del cobre y el oro sintéticos para brindar mayor certeza sobre la liquidez de la Compañía horizonte. En caso de una caída significativa en el precio del cobre o del oro, los ingresos esperados serán recibida por la Compañía para cualquiera de los productos básicos tendría un piso en la porción de producción asociada y ayudar a proporcionar certeza adicional con respecto a la expectativa de la Compañía de tener suficiente liquidez para cumplir sus requisitos, incluidas sus operaciones y desarrollo subterráneo, en Q3'22

Alimentación sostenible de la mina

Fuente de alimentación de la mina Oyu Tolgoi

Oyu Tolgoi LLC actualmente obtiene energía para la mina Oyu Tolgoi de la Red Occidental de Mongolia Interior de China, a través de una línea eléctrica aérea, de conformidad con los acuerdos de compra de energía consecutivos con el National de Mongolia Power tras*mission Grid JSC (NPTG), la autoridad energética de Mongolia pertinente, y Inner Mongolia Power

International Cooperation Co., Ltd (IMPIC), la empresa china de generación de energía.

Oyu Tolgoi LLC está obligada en virtud del Acuerdo de Inversión a asegurar una fuente de energía nacional a largo plazo

para la mina Oyu Tolgoi. El PSFA celebrado entre Oyu Tolgoi LLC y el Gobierno de Mongolia el

El 31 de diciembre de 2018 proporciona un marco vinculante y un camino para el suministro de energía a largo plazo al Oyu Tolgoi

mía. La PSFA contempló originalmente la construcción de una central eléctrica de carbón en Tavan Tolgoi (TTPP),

que sería propiedad mayoritaria de Oyu Tolgoi LLC y se ubicaría cerca del distrito minero de carbón de Tavan Tolgoi

ubicado aproximadamente a 150 kilómetros de la mina Oyu Tolgoi. En abril de 2020, el Gobierno de Mongolia

informó que no estaba dispuesto a apoyar la propuesta de Oyu Tolgoi LLC para desarrollar TTPP y anunció su

intención de financiar y construir SOPP en Tavan Tolgoi

En junio de 2020, Oyu Tolgoi LLC y el Gobierno de Mongolia enmendaron la PSFA (Enmienda PSFA) para reflejar su acuerdo de priorizar y avanzar conjuntamente el SOPP, de acuerdo con y sujeto a los acuerdos hitos, como la fuente de energía doméstica para la mina Oyu Tolgoi. Los hitos incluyen: firmar un poder Contrato de compra para el suministro de energía a la mina Oyu Tolgoi hasta el 31 de marzo de 2021, comenzando la construcción del SOPP a más tardar el 1 de julio de 2021, la puesta en servicio del SOPP dentro de los cuatro años posteriores, y llegar a un acuerdo con IMPIC sobre una extensión de los acuerdos de importación de energía existentes para el 1 de marzo de 2021 con el fin de garantizar que no haya interrupciones en el suministro de energía necesario para salvaguardar las instalaciones de la mina Oyu Tolgoi.

Aquí hay lío , primero acuerdan con el Gobierno de Mongolia que TRQ construirá una central de energía basada en cargón (de su propiedad) para abastecer Oyu desde dentro del país (aunque inicialmente compran energía a China, esto a Mongolia no le mola....). Años después Mongolia dice que no, que se lo curran en casa y que después TRQ les compre toda la energía. Y ahora pareece que se retrasan por lo que al final no tengo claro quién la va a a construir, porque si es TRQ tienen que ampliar presupuesto y no está el horno para bollos.

Aquí hay lío , primero acuerdan con el Gobierno de Mongolia que TRQ construirá una central de energía basada en cargón (de su propiedad) para abastecer Oyu desde dentro del país (aunque inicialmente compran energía a China, esto a Mongolia no le mola....). Años después Mongolia dice que no, que se lo curran en casa y que después TRQ les compre toda la energía. Y ahora pareece que se retrasan por lo que al final no tengo claro quién la va a a construir, porque si es TRQ tienen que ampliar presupuesto y no está el horno para bollos.Conflictos

Intereses entre RIO , el desarrollador de la mina Oyu Tolgoi, y Trq y el Gobierno de Mongolia.

- RIO quiere dilución de capital para financiar el déficit de fondos para terminar la mina subterránea y tomar el menor riesgo en el proyecto.

- TRQ quiere otras formas de financiamiento (más baratas y convenientes) para evitar la dilución de los accionistas actuales

- Mongolia quiere el máximo dinero posible lo antes posible, venta de energía y divis de su cacho de 34%

Resumen

Pienso que a pesar de los conflictos y problemas, los van resolviendo poco a poco y las previsiones son buenas.

Como comentaba al principio me falta analizar números del reciente informe. Si hay alguien dentro, encantado de cualquier comentario.

Saludos

EDIT: 20210317

Reuters | 8 de marzo de 2021 | 2:45 pm

Las ganancias de Turquoise Hills aumentan un 41% con una mayor producción

La producción de cobre aumentó un 26,4% a 41,6 mil toneladas en el cuarto trimestre, mientras que la producción de oro aumentó un 266,7% a 88 mil onzas.

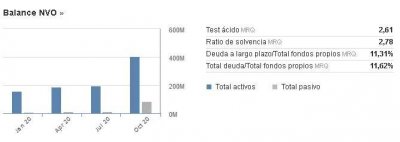

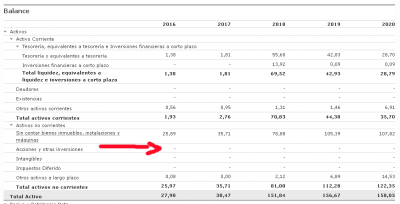

Deuda CP liquidada, a largo 36%

La tesorería disponible al final de 2020 1.123.621

Se lo han fundido en (redoble de tambores)

Extracto de https://www.turquoisehill.com/site/assets/files/5251/2021-03-08-trq-nr.pdf

" El gasto de capital en efectivo para 2020 fue de $ 1,080.5 millones en comparación con $ 1,308.1 millones en 2019, que comprende $ 1,021.1 millones (2019 - $ 1,174.9 millones) de gasto de capital subterráneo (incluidos $ 94,4 millones en capital de mantenimiento subterráneo) y gasto a cielo abierto de $ 59,4 millones (2019 - $ 133,2 millones). El gasto de capital a cielo abierto de 2020 incluye el desmonte diferido de $ 5,1 millones y el gasto en instalaciones de almacenamiento de relaves de $ 29,4 millones. "

Un cubo de sarama de 29,4 millones

Toca vender ese 41% de oro y cobre y reconstruir la caja, avaanti

Última edición: